【자본시장법상 금융투자상품】《자본시장과 금융투자업에 관한 법률상 금융투자상품 – 증권, 파생결합증권, 파생상품》〔윤경 변호사 더리드(The Lead) 법률사무소〕

<자본시장과 금융투자업에 관한 법률상 금융투자상품>

◈ 자본시장과 금융투자업에 관한 법률상 금융투자상품

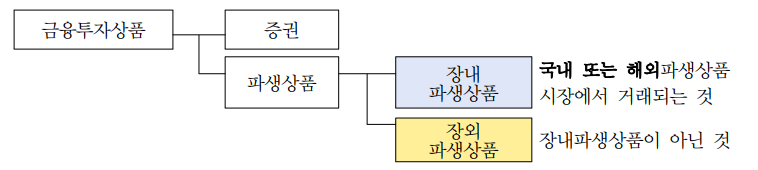

1. 자본시장법상 ‘금융투자상품’의 정의

자본시장법 제3조 제1항은 ‘금융투자상품’을 ‘이익을 얻거나 손실을 회피할 목적으로 현재 또는 장래의 특정 시점에 금전 등(금전 및 그 밖의 재산적 가치가 있는 것)을 지급하기로 약정함으로써 취득하는 권리로서, 그 권리를 취득하기 위하여 지급하였거나 지급하여야 할 금전 등의 총액[지급금액]. 판매수수료 등 대통령령으로 정하는 금액을 제외한다)이 그 권리로부터 회수하였거나 회수할 수 있는 금전 등의 총액[회수금액]. 해지수수료 등 대통령령으로 정하는 금액을 포함한다)을 초과하게 될 위험이 있는 것’으로 정의하고 있다.

한편, 양도성 예금증서와 관리신탁 수익권은 금융투자상품에서 명시적으로 제외되었다(법 제3조 제1항 단서 제1호).

금융산업의 발전으로 다종다양한 형태의 투자상품이 개발됨에 따라 종전의 규정만으로는 규제의 공백이 발생하는 것을 방지하기 위하여, 자본시장법은 금융투자상품을 추상적․포괄적으로 정의함으로써 그 정의에 해당하는 모든 금융투자상품을 규율대상으로 하고, 금융투자상품을 그 특성, 즉 경제적 실질이 동일한 것끼리 증권, 파생상품으로 분류한 뒤 각각의 개념도 추상적으로 정의하여 포괄주의로 전환하였다.

또한, 법적 안정성을 위하여 일부 금융상품을 예시적으로 열거한 후 마지막에 추상적으로 정의하는 방식, 예시적 열거주의가 가미된 포괄주의를 취하였다.

2. ‘금융투자상품’의 개념요소

가. 이익을 얻거나 손실을 회피할 목적

금융투자상품에 해당하기 위하여는 ‘이익을 얻거나 손실을 회피하려는 목적’이 있어야 한다.

증권 매수의 주된 목적은 원본 손실의 위험에도 불구하고 증권의 가치상승을 통하여 이익을 얻는 데에 있고, 파생상품 거래의 주된 목적은 추가지급의 위험에도 불구하고 기초자산의 거래에서 초래될 수 있는 손실을 회피(헤지, hedge)하는 데 있다.

나. 현재 또는 장래의 특정 시점에, 금전 등을 이전하기로 약정함으로써 취득하는 계약상의 권리

금융투자상품은 ‘현재 또는 장래의 특정 시점에 금전 등(금전 및 그 밖에 재산적 가치가 있는 것)을 지급하기로 약정함으로써 취득하는 ‘계약상의 권리’이다. 금, 부동산, 외환 등 실물자산도 투자성을 가지나, 위 실물자산은 ‘계약의 이행결과 취득하는 결과물’이지 ‘계약상의 권리’가 아니므로, 이들은 금융투자상품이 아니다.

‘현재 또는 장래’라 하여, 매수 ‘현재’ 결제가 이루어지는 증권과 ‘장래’에 결제가 이루어지는 파생상품을 모두 포괄하며, ‘그 밖에 재산적 가치가 있는 것’을 포함한 것은 파생상품 거래에서 금전에 의한 차액결제(cash settlement)뿐만 아니라, 현물인도에 의한 결제(physical delivery)도 포함한다.

다. 원본 손실 가능성(투자성)

‘투자성’이야말로 금융투자상품의 본질로서, 예금이나 보험 등 다른 금융상품과 구별 짓는 핵심 개념요소이다.

자본시장법은 투자성을 ‘원본손실의 위험’, 즉 ‘권리를 취득하기 위하여 지급하였거나 지급하여야 할 금전 등의 총액(지급금액)이 그 권리로부터 회수하였거나 회수할 수 있는 금전 등의 총액(회수금액)을 초과하게 될 위험’을 말한다.

따라서 손실보전의 약정이나 손실보전행위, 이익보장의 약정은 ‘투자성’과 양립할 수 없는 것으로서 엄격히 금지되며(자본시장법 제55조), 이는 강행규정으로서 이에 반하는 당사자 간의 약정이나 행위는 모두 무효이다.

3. 금융투자상품의 종류

가. 증권

(1) 개요

자본시장법상 ‘증권’이란 내국인 또는 외국인이 발행한 금융투자상품으로서 투자자가 취득과 동시에 지급한 금전 등 외에 어떠한 명목으로든지 추가로 지급의무(투자자가 기초자산에 대한 매매를 성립시킬 수 있는 권리를 행사하게 됨으로써 부담하게 되는 지급의무를 제외한다)를 부담하지 아니하는 것을 말한다[다만, 투자계약증권과 지분증권, 수익증권 또는 증권예탁증권 중 대통령령으로 정하는 증권은 제3편 제1장(제8편부터 제10 편까지의 규정 중 제3편제1장의 규정에 따른 의무 위반행위에 대한 부분을 포함한다) 및 제178조·제179조를 적용하는 경우에만 증권으로 본다].

자본시장법은 ‘증권’을 채무증권, 지분증권, 수익증권, 증권예탁증권, 투자계약증권, 파생결합증권의 6가지 유형으로 구분하고 있다(법 제4조 제1항). 위 각 증권이 표상하는 권리는 [표1]과 같다.

전통적인 증권 유형인 채무증권, 지분증권, 수익증권에 대하여는 구 증권거래법에서 규정되었던 증권유형을 열거한 후, ‘이와 유사한 것’을 포함시킴으로써 포괄주의적 정의를 꾀하고 있다.

자본시장법에서 새롭게 규정된 투자계약증권과 파생결합증권 역시 포괄주의의 구현을 위하여 추가되었다.

위와 같은 분류가 이론적으로 정치하거나 절대적인 것은 아니며 하나의 증권이 다른 증권으로서의 성격을 겸유하는 등 중복가능성이 있다.

자본시장법 시행 전부터 금융투자상품으로 개발되어 상당한 규모로 거래되고 있는 파생결합증권에 관하여 항을 바꾸어 따로 본다.

(2) 파생결합증권

파생결합증권은 원본을 초과하는 손실가능성이 있는 파생상품을 원본 범위 내로 손실이 제한되도록 설계하여(파생상품과 파생결합증권을 나누는 기준은 추가지급의무의 존재 여부이다) 증권화한 ‘구조화 증권(structured securities)’으로서 파생상품성이 내재되어 있다.

자본시장법은 기초자산의 범위를 크게 확대하여 포괄주의를 극대화함으로써(제4조 제10항), 재해연계증권(CAT bond. CAT bond는 Catastrophe(재해) bond의 준말로서, 주로 보험사들의 재해발생으로 인한 보험금지급 위험을 헤지(hedge)하기 위한 목적으로 개발되었다), 범죄율연계증권, 강수량연계증권 등도 발행이 가능하게 되었다.

대표적인 파생결합증권으로는 주식워런트증권(ELW : Equity-Linked Warrants17)), 주가연계증권(ELS : Equity-Linked Securities18)), 협의의 파생결합증권(DLS : Derivative-Linked Securitie s19))등이 있다. 이 외에도 신용연계증권(CLN), 펀드연계증권(Fund-Linked Note) 등이 있다.

그 중에서도 ELS/DLS는 중위험․중수익을 표방하며 주식의 높은 변동성으로 인한 위험을 기피하고 채권의 낮은 금리에 대한 대안 상품으로 전문투자자 뿐만 아니라 일반투자자에게 인기가 높다.

ELW의 경우 2011년까지 국내 시장규모가 홍콩에 이어 세계 2위에 이를 정도로 과열되었으나, 일부 증권회사가 소위 ‘스캘퍼’라 불리우는 일부 투자자들에게 전용선을 제공하는 등의 행위가 자본시장법상 사기적 부정거래 혐의로 기소되고 각종 규제가 생겨나게 됨으로써, 거래규모가 전성기의 20분의 1 수준으로 크게 줄게 되었다.

파생결합증권은, ① 기초자산의 가격에 따라 수익률이 크게 변동될 수 있는 복잡한 구조를 가지고 있고, ② 기초자산의 성격․과거 가격추이․기초자산 관련 경영환경 변화에 따라 권리가 변경되며, ③ 증권의 지급책임은 발행회사에게 있으므로 발행회사의 신용위험이 존재한다(발행회사의 파산이나 채무불이행시 투자금 원본과 수익을 지급받지 못하게 된다).

나. 파생상품

(1) 파생상품의 정의

자본시장법은 ‘파생상품’의 정의에 있어 ‘기본구성요소방식’(building block approach)을 취하고 있다.

즉, 파생상품을 최종단계까지 인수분해하면 결국 기본 구성요소인 선도(forward), 옵션(options), 스왑(swaps) 중 하나 또는 이들의 결합으로 구성되어 있다는 전제 하에, 각 기본 구성요소를 정의하고, 여기에 보충적으로 ‘위 계약과 유사한 것으로서 대통령령이 정하는 계약’을 덧붙여 새로운 형태의 파생상품을 수용할 여지를 남겨둔 채, 파생상품을 이 중의 어느 하나 또는 수개의 결합에 해당하는 계약상의 권리로 정의하고 있다(제5조 제1항)

(2) 파생상품의 개념요소

파생상품의 핵심적 요소는 파생상품의 가치가 결정되는 과정인바, 파생상품은 그 가치가 그 거래와 독립적으로 존재하는 ‘기초자산(underlying assets 혹은 underlyings)’의 가치에 따라 변동한다.

이러한 성질로부터 ‘파생’상품(derive → derivatives)이라 불린다.

파생상품의 또 다른 특성은 그 가치가 장래 일정한 시점의 기초자산의 가치에 따라 결정되며 장래 일정한 시점에 결제된다는 점과 위험의 교환 또는 이전을 통하여 기초자산에 수반되는 손실 회피 혹은 이익 확보를 꾀한다는 점이다.

파생상품의 가장 큰 특징은 지급금액(소위 ‘원본’) 외에 추가 지급의무 발생가능성이 있다는 점이고, 그로 인하여 원본을 초과하는 큰 손실을 입을 수 있다.

키코 사건은 초기 지급금액이 없는 이른바 ‘제로코스트(zero cost)' 상품을 표방하였으나, 투자자가 취득하는 풋옵션과 금융투자업자가 취득하는 콜옵션의 이론가에 차이가 있으므로, 계약으로 인해 옵션 이론가 차액을 지급금액으로 지급한다는 점이 드러나지 않을 뿐이다.

파생상품의 또 다른 특징은, 그것이 당사자 사이의 제로섬게임의 규칙이 작용하는 계약이라는 점이다.

즉, 파생상품은 양 당사자 간의 계약에 의하여 계약의 밖에 있는 기초자산의 가치라는 우연한 사정에 따라 장래 결제의 조건이 달라지는 계약이므로, 일반적인 집합투자와 같이 집합투자업자가 집합투자재산의 운용에 의하여 수익을 극대화하여 투자자와 집합투자업자가 모두 이익을 향유하거나, 최소한 상호 이해가 상반되지 않는 것과는 성격을 달리 한다.

파생금융상품이 제공하는 위험관리 기능과 투기성은 날카로운 칼의 양날과 같다.

파생상품거래에 의하여 계약 당사자 사이에 대향적인 권리, 의무가 발생하게 되고 쌍방은 그 거래를 결제할 재원을 당해 계약 자체에서는 만들어 낼 수 없다.

즉 그 계약만을 두고 본다면, 일방의 이익은 반드시 타방의 손실을 초래하게 된다.

그러므로 키코와 같은 통화옵션계약의 경우 투자자의 손실이 은행의 이익으로 귀결된다면, 은행에게 그와 같은 상품의 판매에 있어 적합성원칙 및 설명의무 준수를 기대할 수 있을지는 여전히 숙제로 남는다.

이와 같은 성격은 파생결합증권에서도 나타난다.

ELS는 집합투자재산의 운용에 따른 이익을 분배하는 것이 아니라, 조기상환일 또는 만기일의 기초자산(예를 들어 KOSPI 200지수이나 특정종목의 주가지수)의 가치라는 우연한 조건에 따라 금융투자업자의 조기상환의무의 발생 여부 및 투자자에게 반환하여야 할 금액의 범위가 달라지는 구조로서, 마찬가지의 이해상충의 문제가 있을 수 있다.

ELS의 발행사 또는 그와 백투백 헤지(back to back hedge) 거래관계에 있는

자가 조기상환조건의 성취나 상환액 결정에 영향을 미치는 기초자산 가격에 대하여, 장 종료 무렵 기초자산(거래량이 적어 주가에 영향을 미칠 수 있는 주식이 주된 타겟이 된다)의 집중적인 저가 혹은 고가 주문을 함으로써 조건이 성취되지 아니하게 하는 이른바 ‘연계시세조종행위’[ 자본시장법 제176조(시세조종행위 등의 금지) 제4항은 상장증권 또는 장내파생상품의 매매와 관련하여 연계시세조종행위의 금지를 규정하였고, 제177조에서는 그에 대한 배상책임을 규정하고 있었는데, 파생결합증권과 관련하여 연계시세조종행위가 의심되는 사건이 빈발하고 종전 제176조, 제177조(시세조종의 배상책임)에 의해서는 책임을 물을 수 없다는 지적이 있자, 2013. 5. 28. 제176조 제4항이 위와 같은 경우를 포함하도록 개정되었다]가 문제된 사례가 다수 발생하였다[① 서울고등법원 2012. 12. 14. 선고 2010나58607 판결(원고 패소) → 대법원 2015. 5. 14. 선고 2013다2757 판결(파기 환송) 삼성 SDI 주식을 기초자산으로 하는 ELS의 발행사인 대우증권을 피고로 한 사건(뒤에서 상술하기로 한다) ② 서울고등법원 2012. 11. 1. 선고 2011나104712 판결(원고 패소) → 대법원 2012다108320호로 계속 중 ③ 서울고등법원 2012. 12. 14. 선고 2011나102884 판결(원고 패소) → 대법원 2013다7264호로 계속 중 하이닉스와 기아자동차 주식을 기초자산으로 하는 ELS(하이 Two-Star Ⅵ 사모파생상품투자신탁1호)를 발행한 신영증권 및 그와 백투백 헤지(back to back hedge) 거래를 한 상대방인 비엔피 파리바 은행을 상대로(위 ②사건은 비엔피 파리바 은행 만 피고이다) 불법행위(시세조종행위) 등을 이유로 손해배상 및 (시세조종행위가 없었다면 성취되었을 조건에 따른) 상환금을 구한 사건에서, 항소심은 피고측의 델타헤지에 따른 정상적인 헤지거래라는 주장을 받아들이고, 원고측의 사기적 부정거 래행위, 조건성취의 방해행위, 조건부 권리의 침해 등 주장을 배척하였다(상고). ④ 서울고등법원 2012. 12. 14. 선고 2012나12360 판결(원고 패소) → 대법원 2013다2740호로 계속 중 삼성전자와 국민은행 주식을 기초자산으로 하는 ELS(한국투자증권 부자아빠 주가연계증권) 발행사인 한국투자증권과 백투 백 헤지 거래(주식연계 달러화 스왑계약, USD Swap relating to Shares)를 한 도이치은행을 상대로 한 소송 ⑤ 서울중앙지방법원 2013. 10. 10. 선고 2012가합57175 판결 → 서울고등법원 2014나5540호로 계속 중 POSCO와 SK 보통주를 기초자산으로 한 ELS(한화스마트 주가연계증권 제10호)를 발행한 한화증권과 백투백 헤지 거래를 한 로얄 뱅크 오브 캐나다를 상대로 투자자 142명이 제기한 소송에서, 서울중앙지방법원은 ELS의 만기상환조건이 성취되지 않게 하는 시세조종행위(기준일 종가 단일가매매시간대에 매도관여율 50.7%에 이르는 SK 보통주 70,000주를 저가에 매도)를 하였고, 이는 자본시장법 제178조 제1항 제1호에 위반되는 행위로 불법행위에 해당하므로, 피고는 사용자책임을 부담한다고 인정하고 (시세조종행위가 없었다면 지급되었을) 만기상환수익에서 실제 상환금을 제외한 나머지를 손해배상금으로 지급하라는 판결을 하였다(항소)].

(3) 파생상품의 구분

이에 따라 위와 같은 계약을 체결하는 금융투자업자는 해당 파생상품으로 인한 위험을 헤지하기 위한 거래를 필수적으로 하게 되고, 이에 소요되는 비용은 대체로 투자자에게 전가된다.

자본시장법은 거래소가 개설하는 시장(법 제9조 제14항)에서 거래되는 파생상품(법 제5조 제2항)을 장내파생상품으로, 그 외의 파생상품을 장외파생상품으로 구분한다(법 제5조 제3항).

장내파생상품은 거래소를 통하여 거래되기 때문에, ① 다수의 매도인, 매수인의 존재를 전제로 하므로 거래를 위해서는 표준화와 대체성의 요건이 있어야 하고, ② 거래소의 청산기능에 의하여 결제가 보장된다.

【판결<자본시장과 금융투자업에 관한 법률 제3조 ‘금융투자상품’의 범위, 같은 법 제179조 제1항에 따른 금융투자상품의 투자자에 대한 손해배상책임 성립 여부, 시세조종행위 내지 사기적 부정행위로 인한 손해배상>】《자본시장과 금융투자업에 관한 법률에서 정한 ‘금융투자상품’의 의미와 범위, 자본시장과 금융투자업에 관한 법률 제178조 제1항 제1호가 금지하는 부정행위를 한 자가 같은 법 제179조 제1항에 따라 금융투자상품의 투자자에 대하여 손해배상책임을 부담하는지를 판단하는 기준(대법원 2023. 12. 21. 선고 2017다249929 판결)》〔윤경 변호사 더리드(The Lead) 법률사무소〕

1. 판결의 요지 : [시세 조종행위 내지 사기적 부정행위로 인한 손해배상을 구하는 사건]

【판시사항】

[1] 구 자본시장과 금융투자업에 관한 법률에서 정한 ‘금융투자상품’의 의미와 범위

[2] 구 자본시장과 금융투자업에 관한 법률 제178조에서 금지하는 부정행위에 해당하는지 판단하는 기준

[3] 구 자본시장과 금융투자업에 관한 법률 제178조에서 금지하는 부정행위를 한 자는 부정행위로 인하여 금융투자상품을 거래하게 된 투자자에게 손해가 발생하는 경우만이 아니라 부정행위와 상관없이 “부정행위와 관련된 해당 금융투자상품”을 거래한 투자자에게 해당 금융투자상품의 구조·내용에 따라 부정행위로 인한 손해가 발생하는 경우에도 구 자본시장과 금융투자업에 관한 법률 제179조 제1항에 따라 손해배상책임을 부담하는지 여부(적극) 및 부정행위자가 구 자본시장과 금융투자업에 관한 법률 제179조 제1항에 따라 금융투자상품의 투자자에게 손해배상책임을 부담하는지 판단하는 기준

[4] 특정 시점의 기초자산 가격 등에 따라 권리행사 또는 조건성취 여부가 결정되거나 금전 등이 결제되는 구조로 되어 있는 금융투자상품의 경우, 사회통념상 부정하다고 인정되는 수단 등을 사용하여 권리행사나 조건성취에 영향을 주는 행위가 구 자본시장과 금융투자업에 관한 법률 제178조 제1항 제1호를 위반한 부정행위에 해당하는지 여부(적극) 및 이 경우 부정행위자는 부정행위로 인하여 손해를 입은 금융투자상품 투자자에게 구 자본시장과 금융투자업에 관한 법률 제179조 제1항에 따라 손해배상책임을 부담하는지 여부(적극) / 위 부정행위자에는 금융투자상품의 거래에 관여한 발행인·판매인뿐 아니라 발행인과 스와프계약 등 금융투자상품과 연계된 다른 금융투자상품을 거래하여 권리행사나 조건성취와 관련하여 투자자와 대립되는 이해관계를 가지게 된 자도 포함되는지 여부(적극)

[5] 불법행위 손해배상책임을 지우기 위한 요건으로서 위법한 행위와 손해 사이에 상당인과관계가 있는지 판단하는 방법 / 금융투자상품의 기초자산 시세를 고정시키거나 변동시켜 타인에게 손해를 가한 경우, 민법 제750조의 불법행위책임을 부담할 수 있는지 여부(적극)

【판결요지】

[1] 구 자본시장과 금융투자업에 관한 법률(2013. 5. 28. 법률 제11845호로 개정되기 전의 것, 이하 ‘구 자본시장법’이라 한다)은 금융투자상품을 ‘투자성’이 있는 권리로 규정하면서 이를 증권과 파생상품으로 구분하였을 뿐 거래주체나 장소, 적용 법규 등에 따라 범위를 한정하지 않았으므로, 구 자본시장법이 정하는 금융투자상품은 개별 조항에서 달리 정하지 않는 한 투자성을 가진 일정한 권리를 포괄하는 것이라고 볼 수 있다.

[2] 어느 행위가 금융투자상품의 거래와 관련하여 구 자본시장과 금융투자업에 관한 법률(2013. 5. 28. 법률 제11845호로 개정되기 전의 것) 제178조에서 금지하는 부정행위에 해당하는지 여부는, 금융투자상품의 구조와 거래방식 및 거래경위, 금융투자상품이 거래되는 시장의 특성, 금융투자상품으로부터 발생하는 투자자의 권리·의무 및 그 종료 시기, 투자자와 행위자의 관계, 행위 전후의 제반 사정 등을 종합적으로 고려하여 판단하여야 한다.

[3] 구 자본시장과 금융투자업에 관한 법률(2013. 5. 28. 법률 제11845호로 개정되기 전의 것, 이하 ‘구 자본시장법’이라 한다) 제178조에서 금지하는 금융투자상품의 거래와 관련한 부정행위에 해당하는 경우, 부정행위로 인하여 금융투자상품을 거래하게 된 투자자에게 손해가 발생하는 경우(이하 ‘제1유형’이라 한다)만이 아니라 부정행위와 상관없이 “부정행위와 관련된 해당 금융투자상품(이하 ‘해당 금융투자상품’이라 한다)”을 거래한 투자자에 대하여도 해당 금융투자상품의 구조·내용에 따라 부정행위로 인한 손해가 발생하는 경우(이하 ‘제2유형’이라 한다)가 있다. 구 자본시장법 제179조 제1항은 제178조가 금지하는 부정행위를 한 자로 하여금 손해배상책임을 부담하도록 하였으므로, 제1유형만이 아니라 제2유형의 경우에도 부정행위자는 해당 금융투자상품의 거래와 관련하여 손해를 입은 투자자에 대하여 구 자본시장법 제179조 제1항에 따라 손해배상책임을 부담한다. 이와 같이 부정행위자가 구 자본시장법 제179조 제1항에 따라 금융투자상품의 투자자에게 손해배상책임을 부담하는지 여부는 손해배상책임의 구성요건인 구 자본시장법 제178조 위반행위의 구체적인 내용, 해당 금융투자상품의 구조와 내용, 특성 등 여러 사정을 고려하여 판단하여야 한다.

[4] 특정 시점의 기초자산 가격 또는 그와 관련된 수치에 따라 권리행사 또는 조건성취 여부가 결정되거나 금전 등이 결제되는 구조로 되어 있는 금융투자상품의 경우에 사회통념상 부정하다고 인정되는 수단이나 기교 등을 사용하여 해당 금융투자상품에서 정한 권리행사나 조건성취에 영향을 주는 행위를 하였다면, 이는 금융투자상품의 거래와 관련하여 부정행위를 한 것으로서 구 자본시장과 금융투자업에 관한 법률(2013. 5. 28. 법률 제11845호로 개정되기 전의 것, 이하 ‘구 자본시장법’이라 한다) 제178조 제1항 제1호를 위반한 행위에 해당한다. 이러한 구조와 내용을 가진 금융투자상품의 거래와 관련하여 구 자본시장법 제178조 제1항 제1호의 부정행위가 성립한 경우, 부정행위자는 부정행위로 인하여 권리·의무 내용이 변경되거나 결제되는 금액이 달라져 손해를 입은 금융투자상품 투자자에게 구 자본시장법 제179조 제1항에 따라 손해배상책임을 부담한다. 이러한 부정행위자에는 금융투자상품의 거래에 관여한 발행인·판매인뿐 아니라, 발행인과 스와프계약 등 금융투자상품과 연계된 다른 금융투자상품을 거래하여 권리행사나 조건성취와 관련하여 투자자와 대립되는 이해관계를 가지게 된 자도 포함된다고 해석된다.

[5] 불법행위로 인한 손해배상책임을 지우려면 위법한 행위와 피해자가 입은 손해 사이에 상당인과관계가 있어야 하고, 상당인과관계의 유무는 일반적인 결과 발생의 개연성은 물론 당해 행위와 관련된 법령 기타 행동규범의 목적과 보호법익, 가해행위의 내용과 위법성, 피침해이익의 성질 및 피해의 정도 등을 종합적으로 고려하여 판단해야 한다. 금융투자상품의 기초자산 시세를 고정시키거나 변동시켜 타인에게 손해를 가한 경우에는 그 행위와 상당인과관계 있는 범위 내에서 민법 제750조의 불법행위책임을 부담할 수 있다.

2. 사안의 개요 및 쟁점 [이하 대법원판례해설 제137호, 현의선 P.3-33 참조]

가. 사실관계

⑴ 원고들은 증권 및 각종 금융상품에 투자, 거래, 보유를 목적으로 케이먼 군도에 설립된 회사들이다.

피고 은행은 외국금융기관으로 투자은행업무 등을 하는 대형은행이고, 피고 증권은 자본시장법상 금융투자업자로서 피고 은행이 한국 내에서 금융투자업 부문 업무를 수행하기 위하여 설립된 국내법인이다.

A, B, C는 피고 은행의 홍콩지점 차익거래부문 팀장 겸 상무, 이사, 주식영업부분 리스크 총책임자이고, D는 피고 증권의 주식파생상품 부문팀장 겸 상무이다.

⑵ 원고들은 2010. 9. 30. 및 11. 1. 국외의 장외시장에서 외국 금융회사들로부터 코스피200 지수옵션(유형: 콜옵션, 만기일: 2010. 11. 11., 행사가격: 250, 이하 ‘이 사건 옵션’이라 한다)을 매수하였다(이하 ‘이 사건 옵션거래’라 한다).

⑶ 피고 은행은 자기자본으로 코스피200 지수차익거래를 하면서 2010. 11. 11. 이전까지 대체로 중립적 포지션을 유지하고 있었는데, 옵션만기일인 2010. 11. 11. 14시 19분경부터 14시 49분경까지 11월 만기 행사가격 255인 콜옵션 19,645계약을 매도하는 한편, 11월 만기 행사가격 255인 풋옵션 19,595계약을 매수하여 합성선물 매도 포지션을 취하고, 11월 만기 행사가격 255인 풋옵션 21,007계약, 11월 만기 행사가격 252.5인 풋옵션 30,000계약을 매수함으로써 코스피200 지수에 관하여 투기적 포지션을 구축하게 되었다. 피고 증권은 2010. 11. 이전에 피고 은행의 코스피200 지수차익거래를 위하여 매수한 SKT, KT 주식에 대해 합성선물 매도 포지션을 취하고 있었는데, 이와 별개로 2010. 11. 11. 13시 4분경부터 14시 41분경까지 11월 만기 행사가격 255인 풋옵션 2,000계약을 매수하고, 14시 49분경 위 풋옵션 중 400계약을 매도하였다가 행사가격 255인 풋옵션 1,600계약을 매수하였다.

⑷ 피고 은행은 2010. 11. 11. 위와 같이 포지션을 구축한 후 장 마감 동시호가시간에 코스피200 구성종목 200개 중 198개 종목의 보유 주식 전량 약 2조 3,700억 원 상당을 직전가 대비 4.5%~10% 가량 낮은 가격으로 7회에 걸쳐 매도하였다. 피고 증권은 같은 날 장 마감 동시호가 시간에 SKT 주식 312억 원 상당을 7회에 걸쳐, KT 주식 372억 원 상당을 9회에 걸쳐 각각 시장가로 합계 약 690억 원 상당의 매도 주문을 제출하였다(이하 피고들 행위를 통틀어 ‘이 사건 행위’라 한다).

그날 코스피200 지수는 장 마감 동시호가 직전 254.6포인트에서 247.51포인트로 급락한 채 거래가 종료되었다.

⑸ 이 사건 옵션의 만기일인 2010. 11. 11. 코스피200 지수가 이 사건 옵션의 행사가격인 250포인트보다 낮아졌기 때문에, 원고들은 콜옵션인 이 사건 옵션을 행사할 수 없게 되었다. 반면, 투기적 포지션을 구성하는 합성선물과 풋옵션 등을 통하여 피고 은행은 약 436억 원, 피고 증권은 약 11억 원의 수익을 얻을 수 있었다.

나 소송의 구체적 경과

⑴ 원고들의 청구내용

피고들의 이 사건 행위는 구 자본시장법 제176조 제4항 제1호의 연계 시세조종행위 또는 자본시장법 제178조 제1항 제1호의 사기적 부정행위에 해당하고, 원고 들은 이 사건 행위로 인하여 이 사건 옵션을 행사하지 못하는 손해를 입었으므로 피고들에 대하여 자본시장법 제179조 제1항 또는 민법 제750조에 따라 손해배상을 청구하였다.

⑵ 제1심의 판단(원고들 일부 승소)

피고들의 직원들인 A, B, C, D 등이 미리 코스피200 지수 하락에 관한 투기적 포지션을 구축한 다음 장 마감 동시호가 시간에 주식을 대량 매도하는 이 사건 행위를 통해 코스피200 지수를 하락시킴으로써 피고들에게 부당한 이득을 얻게 할 목적으로 시세조종행위를 하였고, 이러한 행위는 자본시장법 제178조 제1항 제1호에서 금지하는 사기적 부정행위에 해당한다.

나아가 피고들 직원들의 이 사건 행위로 인하여 코스피200 지수가 급락하여 원고들이 이 사건 옵션을 행사하지 못하는 손해를 입었으므로, 원고들은 자본시장법 제179조 제1항에 따른 손해배상을 청구할 수 있고, 피고들은 직원들의 사용자로서 민법 제756조에 따라 이 사건 행위로 인하여 원고들이 입은 손해를 배상할 책임이 있다.

⑶ 원심의 판단(원고들 패소)

㈎ 자본시장법 제179조 제1항에 따른 손해배상책임에 관하여

자본시장법 제179조 제1항에 따라 손해배상을 청구할 수 있는 당사자는 ‘금융투자상품의 매매, 그 밖의 거래를 한 자’인데, 원고들이 거래한 이 사건 옵션은 아래와 같은 이유로 자본시장법이 정하는 금융투자상품인 장외파생상품에 해당하지 아니하므로, 원고들은 자본시장법 제179조 제1항의 손해배상청구권자에 해당하지 않는다.

① 이 사건 옵션의 매도자인 외국 금융회사는 자본시장법상 금융투자업자에 해당하나 우리나라에서 금융투자업의 인가를 받지 않고 이 사건 옵션을 판매하였다.

② 원고들은 헤지펀드로서 자본시장법 제9조 제18항이 규정한 집합투자기구에 해당하는데, 자본시장법 제182조 제2항의 등록요건 등 자본시장법의 규제를 받지 않는다.

③ 자본시장법 제3조 제1항의 금융투자상품은 그 범위를 결정함에 있어 대통령령과 금융위원회가 정하여 고시하는 금액을 적용받게 되고, 장외파생상품거래는 대규모 손실발생의 가능성이 커서 자본시장법상 각종 규제를 두고 있는데, 해외에서 발행되거나 거래되는 파생상품은 이러한 규제를 받지 않는다. 이러한 상황에서 해외에서 발행되고 거래되는 모든 파생상품에 대하여도 자본시장법으로 보호한다면 결국 자본시장법상 규제는 피하면서 자본시장법상 보호효과만을 누리게 되어, 자본시장법의 목적과 입법 취지에 어긋난다.

이러한 자본시장법상 규정 등을 종합하면, 자본시장법상 금융투자상품은 이와 같이 발행 및 거래과정상의 제한을 받는 것을 전제로 발행되거나 유통되는 상품이다.

④ 원고들은 자본시장법 제2조에 따라 이 사건에 자본시장법이 적용된다고 주장하나, 이 사건 옵션의 거래로 인한 효과가 국내 자본시장의 신뢰성과 안정성에 영향을 미쳤다거나 국내 투자자 보호에 영향을 미쳤다고 볼 수 없으므로, 자본시장법 제2조가 적용되지 않는다.

㈏ 민법상 불법행위책임에 관하여

① 이 사건 옵션은 만기일에 기초자산의 가격이 행사가격을 초과하는 경우 일정한 금전의 지급을 구할 수 있는 권리인데, 제3자인 피고들의 행위로 원고들이 그러한 권리를 행사할 수 없게 되었으므로, 제3자 채권침해로 인한 불법행위책임의 성립 여부가 문제 된다. 제출된 증거들만으로는 피고들이 이 사건 옵션거래의 존재를 알았다고 인정하기 부족하므로, 제3자 채권침해로 인한 불법행위 책임이 성립한다고 볼 수 없다.

② 사기적 부정행위와 상당인과관계 있는 손해에 대하여 배상책임을 인정할 수 있다는 취지의 대법원 2016. 3. 24. 선고 2013다2740 판결에 근거한 주장도 사안을 달리하므로 받아들이지 않는다.

다. 쟁점

⑴ 위 판결의 쟁점은, ① 「자본시장과 금융투자업에 관한 법률」 제3조 ‘금융투자상품’의 범위, ② 같은 법 제179조 제1항에 따른 금융투자상품의 투자자에 대한 손해배상책임 성립 여부이다.

⑵ 자본시장법이 제정되기 이전까지 자본시장을 규율하던 증권거래법, 선물거래법,「간접투자자산 운용업법」등 법률이 적용될 당시에는 금융기관이 취급할 수 있는 상품의 종류가 제한적으로 열거되어 있어 창의적인 상품개발 등 금융혁신이 어려웠다. 이를 시정하는 차원에서 자본시장법은 금융투자상품에 관하여 포괄적으로 규정하는 방식을 채택하였다.

구체적으로 구 자본시장법은 금융투자상품을 “이익을 얻거나 손실을 회피할 목적으로 현재 또는 장래의 특정 시점에 금전, 그 밖의 재산적 가치가 있는 것을 지급하기로 약정함으로써 취득하는 권리로서 그 권리를 취득하기 위하여 지급하였거나 지급하여야 할 금전 등의 총액(판매수수료 등 대통령령으로 정하는 금액을 제외한다)이 그 권리로부터 회수하였거나 회수할 수 있는 금전 등의 총액(해지수수료 등 대통령령으로 정하는 금액을 포함한다)을 초과하게 될 위험(이하 ‘투자성’이라 한다)이 있는 것”으로 규정하였고(제3조 제1항), 금융투자상품을 증권과 파생상품으로, 파생상품을 다시 장내파생상품과 장외파생상품으로 구분한 다음(제3조 제2항), 파생상품을 “다음 각 호의 어느 하나에 해당하는 계약상의 권리”라고 규정하면서 그 계약 중 하나로 “당사자 어느 한쪽의 의사표시에 의하여 기초자산이나 기초자산의 가격․이자율․지표․단위 또는 이를 기초로 하는 지수 등에 의하여 산출된 금전 등을 수수하는 거래를 성립시킬 수 있는 권리를 부여하는 것을 약정하는 계약”을 규정하였으며(제5조 제1항), 장내파생상품을 “파생상품시장에서 거래되는 파생상품, 해외 파생상품시장(파생상품시장과 유사한 시장으로서 해외에 있는 시장과 대통령령으로 정하는 해외 파생상품거래가 이루어지는 시장을 말한다)에서 거래되는 파생상품, 그 밖에 금융투자상품시장을 개설하여 운영하는 자가 정하는 기준과 방법에 따라 금융투자상품시장에서 거래되는 파생상품”으로(제5조 제2항), 장외파생상품을 “파생상품으로서 장내파생상품이 아닌 것”으로 규정하였다(제5조 제3항).

이와 같이 구 자본시장법은 금융투자상품을 ‘투자성’이 있는 권리로 규정하면서 이를 증권과 파생상품으로 구분하였을 뿐 거래주체나 장소, 적용 법규 등에 따라 범위를 한정하지 않았으므로, 구 자본시장법이 정하는 금융투자상품은 개별 조항에서 달리 정하지 않는 한 투자성을 가진 일정한 권리를 포괄하는 것이라고 볼 수 있다.

⑶ ㈎ 구 자본시장법 제178조 제1항은 “누구든지 금융투자상품의 매매, 그 밖의 거래와 관련하여 다음 각 호의 어느 하나에 해당하는 행위를 하여서는 아니 된다.”라고 규정하면서 금지하는 부정거래행위로 ‘부정한 수단, 계획 또는 기교의 사용(제1호)’, ‘중요사항에 관한 허위표시의 사용(제2호)’, ‘거래를 유인할 목적의 허위시세 이용(제3호)’ 등을 들고 있으며, 같은 조 제2항은 “금융투자상품의 매매, 그 밖의 거래를 할 목적이나 그 시세의 변동을 도모할 목적으로 풍문의 유포, 위계의 사용, 폭행 또는 협박을 하여서는 아니 된다.”라고 규정하였다. 어느 행위가 금융투자상품의 거래와 관련하여 구 자본시장법 제178조에서 금지하는 부정행위에 해당하는지 여부는, 금융투자상품의 구조와 거래방식 및 거래경위, 금융투자상품이 거래되는 시장의 특성, 금융투자상품으로부터 발생하는 투자자의 권리․의무 및 그 종료 시기, 투자자와 행위자의 관계, 행위 전후의 제반 사정 등을 종합적으로 고려하여 판단하여야 한다(대법원 2015. 4. 9. 자 2013마1052, 1053 결정 참조).

㈏ 구 자본시장법 제179조 제1항은 “제178조를 위반한 자는 그 위반행위로 인하여 금융투자상품의 매매, 그 밖의 거래를 한 자가 그 매매, 그 밖의 거래와 관련하여 입은 손해를 배상할 책임을 진다.”라고 규정하였으므로, 부정행위자는 금융투자상품의 거래와 관련한 부정행위로 인하여 금융투자상품의 매매, 그 밖의 거래를 한 투자자가 그 금융투자상품의 매매, 그 밖의 거래로 인하여 입은 손해를 배상할 책임을 부담한다.

한편 구 자본시장법 제178조에서 금지하는 금융투자상품의 거래와 관련한 부정행위에 해당하는 경우, 부정행위로 인하여 금융투자상품을 거래하게 된 투자자에게 손해가 발생하는 경우(이하 ‘제1유형’이라 한다)만이 아니라 부정행위와 상관없이 “부정행위와 관련된 해당 금융투자상품(이하 ‘해당 금융투자상품’이라 한다)”을 거래한 투자자에 대하여도 해당 금융투자상품의 구조ㆍ내용에 따라 부정행위로 인한 손해가 발생하는 경우(이하 ‘제2유형’이라 한다)가 있다. 구 자본시장법 제179조 제1항은 제178조가 금지하는 부정행위를 한 자로 하여금 손해배상책임을 부담하도록 하였으므로, 제1유형만이 아니라 제2유형의 경우에도 부정행위자는 해당 금융투자상품의 거래와 관련하여 손해를 입은 투자자에 대하여 구 자본시장법 제179조 제1항에 따라 손해배상책임을 부담한다. 이와 같이 부정행위자가 구 자본시장법 제179조 제1항에 따라 금융투자상품의 투자자에게 손해배상책임을 부담하는지 여부는 손해배상책임의 구성요건인 구 자본시장법 제178조 위반행위의 구체적인 내용, 해당 금융투자상품의 구조와 내용, 특성 등 여러 사정을 고려하여 판단하여야 한다.

㈐ 특정 시점의 기초자산 가격 또는 그와 관련된 수치에 따라 권리행사 또는 조건성취의 여부가 결정되거나 금전 등이 결제되는 구조로 되어 있는 금융투자상품의 경우에 사회통념상 부정하다고 인정되는 수단이나 기교 등을 사용하여 해당 금융투자상품에서 정한 권리행사나 조건성취에 영향을 주는 행위를 하였다면, 이는 금융투자상품의 거래와 관련하여 부정행위를 한 것으로서 구 자본시장법 제178조 제1항 제1호를 위반한 행위에 해당한다. 이러한 구조와 내용을 가진 금융투자상품의 거래와 관련하여 구 자본시장법 제178조 제1항 제1호의 부정행위가 성립한 경우, 부정행위자는 부정행위로 인하여 권리․의무 내용이 변경되거나 결제되는 금액이 달라져 손해를 입은 금융투자상품 투자자에게 구 자본시장법 제179조 제1항에 따라 손해배상책임을 부담한다(위 대법원 2013마1052, 1053 결정 참조). 이러한 부정행위자에는 금융투자상품의 거래에 관여한 발행인․판매인뿐 아니라, 발행인과 스와프계약 등 금융투자상품과 연계된 다른 금융투자상품을 거래하여 권리행사나 조건성취와 관련하여 투자자와 대립되는 이해관계를 가지게 된 자도 포함된다고 해석된다(대법원 2016. 3. 24. 선고 2013다2740 판결 참조).

⑷ 불법행위로 인한 손해배상책임을 지우려면 위법한 행위와 피해자가 입은 손해 사이에 상당인과관계가 있어야 하고, 상당인과관계의 유무는 일반적인 결과 발생의 개연성은 물론 당해 행위와 관련된 법령 기타 행동규범의 목적과 보호법익, 가해행위의 내용과 위법성, 피침해이익의 성질 및 피해의 정도 등을 종합적으로 고려하여 판단해야 한다(대법원 2007. 7. 13. 선고 2005다21821 판결, 대법원 2022. 9. 16. 선고 2017다247589 판결 등 참조). 금융투자상품의 기초자산 시세를 고정시키거나 변동시켜 타인에게 손해를 가한 경우에는 그 행위와 상당인과관계 있는 범위 내에서 민법 제750조의 불법행위책임을 부담할 수 있다(대법원 2016. 3. 24. 선고 2013다2740 판결 참조).

⑸ 원고들은 외국 회사로서 국외의 장외시장에서 코스피200 지수옵션 거래를 통해 이 사건 옵션(콜옵션)을 매수하였는데, 피고들이 코스피200 지수에 관하여 구축한 투기적 포지션에서 이익을 얻을 목적으로 코스피200을 구성하는 주식들을 대량매도하여 코스피200 지수를 하락하게 하는 자본시장법 제176조의 시세조종행위, 제178조의 부정행위를 하였다고 주장하면서, 피고들에 대하여 구 자본시장법에 따른 손해배상, 민법 제750조에 따른 손해배상을 구하는 사안이다.

⑹ 원심은, 자본시장법 제177조에서 규정한 손해배상청구권자는 ‘장내파생상품’의 매매를 하거나 위탁을 한 사람인데 이 사건 옵션은 구 자본시장법에서 규정한 장내파생상품에 해당한다고 볼 수 없고, 이 사건 옵션은 구 자본시장법상 장외파생상품에도 해당하지 아니하여 원고들이 구 자본시장법 제179조에 규정한 손해배상청구권자에 해당한다고 볼 수 없다고 판단하였다.

⑺ 대법원은, 자본시장법상 금융투자상품은 개별 조항에서 달리 정하지 않는 한 투자성을 가진 일정한 권리를 포괄하는 것으로서, 자본시장법 제178조, 제179조에서 금융투자상품에 관하여 달리 정하고 있지 않으므로, 위 조항에서 말하는 금융투자상품도 자본시장법 제3조가 정하는 금융투자상품으로서 거래주체 등에 따라 한정되지 않는다고 보아, 이와 달리 외국 회사인 원고들이 국외 장외시장에서 거래한 이 사건 옵션이 자본시장법상 금융투자상품에 해당하지 않는다고 본 원심의 잘못을 지적하였다.

⑻ 다만, 원고들이 주장하는 자본시장법 제179조 제1항에 따른 손해배상책임은, 자본시장법 제178조가 금지하는 금융투자상품의 거래와 관련한 부정행위를 한 경우 부정행위로 인하여 금융투자상품을 거래하여 손해를 입거나 부정행위와 관련된 해당 금융투자상품의 거래와 관련하여 손해를 입은 투자자에 대하여 그 부정행위자에게 손해배상책임을 부담하게 하는 것으로서, 피고들의 부정행위와 무관하게 이루어진 원고들의 이 사건 옵션거래와 관련하여 피고들이 원고들의 거래상대방이 아니고 그 금융투자상품 거래에 있어 대립하는 이해관계를 가지는 등으로 부정행위와 관련된 해당 금융투자상품의 거래와 관련하여 원고들이 손해를 입었다는 점에 관한 주장․증명이 없으므로 피고들이 원고들에 대하여 자본시장법 제179조 제1항에 따른 손해배상책임을 부담하지 않는다고 보아 원고들의 이 부분 청구를 기각한 원심의 결론을 수긍하였다.

⑼ 민법 제750조에 따른 손해배상책임에 관하여는, 자본시장법의 입법목적과 보호법익, 자본시장법 위반행위의 내용, 원고들이 취득한 옵션거래의 구조와 내용, 옵션거래와 피고들 행위에서 문제된 금융투자상품 사이의 관련성 등을 종합할 때, 피고들의 자본시장법 위반행위와 원고들 손해 사이에 상당인과관계를 인정하기 어렵다고 보아, 원고들의 이 부분 청구를 기각한 원심을 수긍하여 상고를 모두 기각하였다.

3. 자본시장법상 금융투자상품의 의미와 범위 [이하 대법원판례해설 제137호, 현의선 P.3-33 참조]

가. 문제의 소재

자본시장법 제179조 제1항은 ‘제178조 위반행위로 인하여 금융투자상품의 매매, 그 밖의 거래를 한 자가 그 매매, 그 밖의 거래와 관련하여 입은 손해를 배상할 책임이 있다.’고 규정하고 있으므로, 원고들이 자본시장법 제179조 제1항에 따른 손해배상청구를 하기 위하여는 원고들이 거래하여 손해를 입었다는 이 사건 옵션이 자본시장법상 금융투자상품에 해당하여야 한다.

이 사건 옵션은 자본시장법상 ‘장내 파생상품’에 해당하지 않으므로, 결국 이 사건 옵션이 ‘장외파생상품’에 해당하는지가 문제 된다.

나. 자본시장법상 금융투자상품의 의미와 범위

⑴ 자본시장법상 금융투자상품에 관한 규정 경과

종전에 자본시장을 규율하는 「증권거래법」, 「선물거래법」, 「간접투자자산 운용업법」 등의 법률은 금융기관이 취급할 수 있는 상품의 종류를 제한적으로 열거하고 있어 창의적인 상품개발 등 금융혁신에 어려움이 있었다.

이에 「증권거래법」 등 자본시장 관련 법률을 통합하면서 금융투자상품의 개념을 포괄적으로 규정할 필요가 있었다.

자본시장법은 금융혁신에 의하여 새롭게 등장하는 금융상품에 대해서도 그 성질과 동일한 금융상품에 적용되는 법적 규제를 적용함으로써 투자자를 보호할 수 있도록 하기 위하여 금융투자상품의 개념에 포괄주의 방식을 도입하였다.

⑵ 금융투자상품의 개념과 의의

① 금융투자상품이란 이익을 얻거나 손실을 회피할 목적으로 현재 또는 장래의 특정 시점에 금전 등을 지급하기로 약정함으로써 취득하는 권리로서, 그 권리를 취득하기 위하여 지급하였거나 지급하여야 할 금전 등의 총액이 그 권리로부터 회수하였거나 회수할 수 있는 금전 등의 총액을 초과하게 될 위험이 있는 것(이를 ‘투자성’이라 한다)을 말한다(자본시장법 제3조 제1항).

② 자본시장법의 규제체계를 살펴보면 ‘금융투자상품’, ‘금융투자업’, ‘금융투자업자’라는 세 가지 개념을 기준으로 규제내용과 적용 범위를 정하고 있다.

금융투자업과 금융투자업자의 개념은 금융투자상품을 기초로 정해지고 있으므로, 결국 금융투자상품은 자본시장법의 규제체계를 형성하는 출발점으로서 중요한 의미를 가진다.

⑶ 금융투자상품의 구분

① 금융투자상품은 추가지급의무가 있는지 여부에 따라 증권과 파생상품으로 구분된다.

② ‘증권’은 금융투자상품 중 투자자가 추가지급의무를 부담하지 아니하는 것을 요건으로 하면서(자본시장법 제4조 제1항 본문) 그 계약상 권리의 법적 성질에 따라 6가지 유형(채무증권, 지분증권, 수익증권, 증권예탁증권, 투자계약증권, 파생결합증권)으로 구분된다(자본시장법 제4조 제2항).

③ ‘파생상품’은 3가지 유형(선도, 옵션, 스와프)의 계약에 해당하는 계약상 권리로서(자본시장법 제5조 제1항), 거래장소와 거래방식을 기준으로 장내파생상품과 장외파생상품으로 구분된다(자본시장법 제3조 제2항 제2호, 제5조 제2항 및 제3항).

④ 이러한 금융투자상품에 관한 자본시장법 규정내용과 체계를 고려하면, 금융투자상품은 증권 또는 파생상품 중 어느 하나로는 분류되어야 하고, 증권과 파생상품은 상호 배타적이면서 완결적으로 금융투자상품을 구성한다고 볼 수 있다.

⑷ 이 사건 옵션과 같은 파생상품이 장외파생상품에 해당하는지 여부

㈎ 장외파생상품의 의의

‘장외파생상품’이란 ‘파생상품(선도, 옵션, 스와프)으로서 장내파생상품이 아닌 것’을 말한다(자본시장법 제5조 제3항).

‘장내파생상품’이란 파생상품으로서 ‘파생상품시장에서 거래되는 것’ 또는 ‘해외 파생상품시장(파생상품시장과 유사한 시장으로서 해외에 있는 시장과 대통령령으로 정하는 해외 파생상품거래<‘대통령령으로 정하는 해외 파생상품거래’란 ① 런던금속거래소의 규정에 따라 장외(파생상품시장과 비슷한 시장으로서 해외에 있는 시장 밖을 말한다. 이하 이 조에서 같다)에서 이루어지는 금속거래, ② 런던귀금속시장협회의 규정에 따라 이루어지는 귀금속거래, ③ 미국선물협회의 규정에 따라 장외에서 이루어지는 외국환거래, ④ 일본의 상품거래소법에 따라 장외에서 이루어지는 외국환거래, ⑤ 선박운임선도거래업자협회의 규정에 따라 이루어지는 선박운임거래, ⑥ 대륙 간 거래소의 규정에 따라 장외에서 이루어지는 에너지거래를 말한다[구 자본시장법 시행령(2010. 11. 2. 대통령령 제22467호로 개정된 것) 제5조, 구 금융투자업규정(금융위원회 고시 제2010-30호) 제1-3조]>가 이루어지는 시장을 말한다)에서 거래되는 것’을 말한다(자본시장법 제5조 제2항).

장내파생상품은 거래소에 상장되어 거래되는 파생상품으로서, 표준화된 계약(거래단위, 결제월, 결제방법 등의 계약명세가 표준화되어 있음), 거래소에 의한 채무이행(한국거래소는 거래 당사자의 채무를 면책적으로 인수함), 결제안정화 제도(결제불이행을 사전에 방지하고자 반대거래, 일일정산, 증거금 제도) 등의 특징을 가진다.

장외파생상품은 거래소(거래장소)를 통한 경쟁매매방식(거래방식)에 의하지 않는 다는 점에서 장내파생상품과 차이가 있고, 장내파생상품에 대한 위의 특징을 포함하지 않는다.

㈏ 장외파생상품에 관한 자본시장법상 규제

자본시장법은 장외파생상품에 대하여도 규제 규정을 두고 있으나 다른 금융투자상품에 비하여 낮은 정도로 규제하고 있다.

발행 단계에서는, 투자매매업자 또는 투자중개업자는 그 업을 영위하면서 일정한 장외파생상품을 신규로 취급하는 경우 한국금융투자협회의 사전심의를 받아야 한다(자본시장법 제166조의2 제1항 제6호). 매매 방법에 관하여는, 장외파생상품 매매 시 한국금융투자협회 등을 통한 매매거래를 제외하고는 단일의 매도인과 매수인 간에 매매하는 방법으로 하여야 하고(자본시장법 제166조, 동법 시행령 제177조), 투자매매업자 또는 투자중개업자는 매매 등의 상대방이 일반투자자인 경우에는 위험회피 목적의 거래에 한하여 매매 등이 가능하다(자본시장법 제166조의2 제1항 제1호).

㈐ 장외파생상품 해당 여부 (= 긍정설)

① 이에 대하여는 긍정설과 부정설의 대립이 있으나, ‘긍정설이 타당’하다.

② 자본시장법령은 장외파생상품의 개념으로 ‘파생상품으로서 장내파생상품이 아닌 것’이라 규정하고 있을 뿐, 원심과 같이 ‘자본시장법이 규정하고 있는 방법에 따라 발행, 거래되는 것’을 추가로 요구하고 있지 않다.

자본시장법령은 금융투자상품 해당 여부를 판단하면서 국내적 요소를 요구하지 않고, 오히려 국외적 요소가 있더라도 금융투자상품에 해당할 수 있음을 전제로 하는 규정을 두고 있다.

예를 들어 증권예탁증권의 경우 외국에서 발행된 채무증권 등에 대하여도 국내에서 증권예탁증권을 발행할 수 있고(자본시장법 제4조 제8항)(“증권예탁증권”이란 제2항 제1호부터 제5호까지의 증권을 예탁받은 자가 그 증권이 발행된 국가 외의 국가에서 발행한 것으로서 그 예탁받은 증권에 관련된 권리가 표시된 것을 말한다), 국내 채무증권 등에 대하여 외국에서 증권예탁증권을 발행할 수도 있다.

나아가 외국에서 발행된 채무증권 등에 대하여 외국에서 증권예탁증권을 발행할 수 있는데, 국내적 요소가 전혀 없는 그 증권예탁증권을 배제하는 규정은 없으므로, 개념상으로는 자본시장법상 증권예탁증권에 해당할 수 있다.

이와 같이 자본시장법은 투자자의 금융상품에 대한 다양한 수요 등을 충족하기 위해 종전과 달리 금융투자상품의 개념을 포괄적으로 규정했는데, 원심과 같이 추가 요건을 들어 장외파생상품을 포함한 금융투자상품의 개념을 제한하는 것은 금융투자상품의 개념을 포괄적으로 규정한 입법 취지에 어긋난다.

③ 자본시장법령상의 규제 등은 투자자 보호 등을 위해 금융투자업을 관리하기 위한 방편이므로, 자본시장법령상 규제 규정의 적용이 없다고 하여 금융투자상품의 거래행위가 자본시장법령에 따른 보호를 받을 수 없게 되는 것은 아니다.

대법원은 구 증권거래법 제188조의4 제4항의 불공정거래행위를 판단함에 있어 규제 등의 적용이 없는 개인 간 장외에서 이루어진 주식의 대면거래에 대하여도 불공정거래행위를 금지한 위 조항이 적용된다고 판단한 바 있다[대법원 2006. 4. 14. 선고 2003도6759 판결 : 구 증권거래법(2004. 1. 29. 법률 제7114호로 개정되기 전의 것, 아래에서는 ‘구 법’이라고 함) 제188조의4 제4항은 같은 조 제1항 내지 제3항에 대한 일반규정으로서 ‘유가증권의 매매 기타 거래’와 관련하여 소정의 불공정행위를 포괄적으로 금지하고 있을 뿐, 같은 조 제1항 내지 제3항과 같이 거래객체를 ‘상장유가증권 또는 협회중개시장에 등록된 유가증권’으로 한정하거나 거래장소를 ‘유가증권시장 또는 협회중개시장’으로 제한하고 있지 않으므로, 위 조항은 상장유가증권 또는 협회중개시장에 등록된 유가증권은 물론 구 법 제2조 제1항 각호와 제2항이 정의한 유가증권에 포함되는 모든 유가증권의 매매 기타 거래에 적용되며, 유가증권시장 또는 협회중개시장에서의 거래는 물론 장외시장에서의 직접ㆍ대면거래에 대하여도 마찬가지로 적용된다고 봄이 상당하다(대법원 2002. 11. 26. 선고 2002도4561 판결 참조)].

④ 결국 해외에서 발행된 증권이거나 계약이 체결된 파생상품이더라도 자본시장법이 정하는 금융투자상품에 해당할 수 있다.

⑸ 자본시장법상 금융투자상품의 의미와 범위

이와 같이 자본시장법은 금융투자상품을 ‘투자성’이 있는 권리로 규정하면서 이를 증권과 파생상품으로 구분하였을 뿐 거래주체나 장소, 적용 법규 등에 따라 범위를 한정하지 않았으므로, 자본시장법이 정하는 금융투자상품은 개별 조항에서 달리 정하지 않는 한 투자성을 가진 일정한 권리를 포괄하는 것이라고 볼 수 있다.

다. 소결론

⑴ 이 사건 옵션이 자본시장법 제179조 제1항이 정하는 금융투자상품에 해당하는지 여부

① 자본시장법 제179조 제1항이 금융투자상품에 관하여 달리 정하고 있는 것은 아니므로, 자본시장법 제179조 제1항에서 정한 금융투자상품은 자본시장법 제3조가 정하는 금융투자상품으로서 거래주체나 장소, 적용 법규에 따라 한정되지 않는다.

② 그렇다면 외국회사들끼리 장외에서 거래한 이 사건 옵션은 장외파생상품으로서 자본시장법 제179조 제1항에서 정한 금융투자상품에 해당하므로, 원고들 주장의 손해배상책임 근거 규정인 자본시장법 제179조 제1항이 정하는 손해배상책임이 성립하는지를 검토할 필요가 있다.

⑵ 자본시장법 제2조의 적용 여부

① 원심은 이 사건 옵션이 자본시장법 제179조가 정하는 금융투자상품에 해당하지 않는 논거 중 하나로 자본시장법의 역외적용에 관한 자본시장법 제2조가 적용되지 않는다는 점을 들었다.

② 자본시장법 제2조는 “이 법은 국외에서 이루어진 행위로서 그 효과가 국내에 미치는 경우에도 적용된다.”라고 규정하고 있다.

자본시장법 제179조 제1항은 ‘금융투자상품의 매매, 그 밖의 거래를 한 자’가 입은 손해를 배상하도록 규정하고 있는데, 이 사건 옵션이 자본시장법상 금융투자상품에 해당한다고 하더라도 그 금융투자상품의 ‘매매, 그 밖의 거래’와 같은 구체적인 행위가 국외에서 외국 당사자들 사이에 이루어졌다면 국외에서 이루어진 행위에 대하여는 원칙적으로 자본시장법이 적용되지 않고 예외적으로 그 행위의 효과가 국내에 미치는 경우에만 자본시장법 제2조에 따라 자본시장법 제179조 제1항을 적용할 수 있다는 견해를 상정해 볼 수 있다.

③ 그러나 이러한 견해에 대하여는 다음과 같은 반박이 가능할 것이다.

우선, 자본시장법 제179조 제1항의 ‘금융투자상품의 매매, 그 밖의 거래를 한 자’는 청구인 적격을 규정하는 형식으로 되어 있는데, 그 취지는 손해배상청구권자를 일정한 범위로 제한하는 것이라기보다는 실체법상 손해배상청구권의 성립 여부, 즉 금융투자상품의 거래에 관한 피해자의 범위를 나타내는 것으로 볼 수 있다. 또한 자본시장법 제2조는 국외에서 이루어진 행위에 대하여 자본시장법상 규제를 역외행위에도 적용하고자 하는 규정이지, 손해배상책임과 관련된 모든 행위(투자자의 행위와 부정행위자의 행위)의 국내외적 요소를 고려하여 자본시장법의 적용 여부를 가리고자 하는 취지는 아니라고 보인다. 즉, 국외에서 이루어진 행위에 대하여 자본시장법 제179조 제1항을 적용할 것인지 여부는 규제대상인 ‘제178조의 사기적 부정행위’를 기준으로 할 것이지 부정행위와 관련성이 있는지가 문제 되는 투자자의 행위를 기준으로 할 것은 아니다.

④ 이와 달리 원고들의 거래를 국외거래라는 이유만으로 자본시장법 제179조 제1항의 적용을 배제한다면, 이 사건 옵션이 장외파생상품으로서 자본시장법상 금융투자상품에 해당한다는 앞서의 논의와 배치되는 결과를 초래한다. 이 사건 옵션은 파생상품으로서 파생상품을 생성하는 것 자체가 국외에서의 행위인 ‘계약’이므로 이 사건 옵션이 자본시장법상 금융투자상품에 해당하는지를 따지기 전에 금융투자상품을 ‘생성시키는 계약’에 대하여 자본시장법을 적용할 것인지, 그 계약에 따라 생성된 이 사건 옵션이 자본시장법상 금융투자상품에 해당하는지의 문제가 될 것이고, 이 사건 옵션이 자본시장법상 금융투자상품에는 해당하지만 그 금융투자상품을 생성하는 거래 자체가 자본시장법의 적용 대상이 아니어서 결국 자본시장법상 금융투자상품이 아니라는 결론에 이르게 된다.

⑤ 이렇듯 국외에서 이루어진 이 사건 옵션거래 투자자에 대하여 손해배상책임을 인정할 것인지는, 그 투자행위가 국외행위라는 점에 주목하여 자본시장법 제179조 제1항을 적용할 것인지의 문제로 접근할 것이 아니라, 자본시장법 제179조 제1항에 따른 손해배상책임이 성립하는지의 문제로 접근하면 될 것이다. 아래에서 보듯이 그 투자행위가 이루어진 장소(시장)와 투자행위의 내용은 위법행위와의 인과관계 내지 관련성 검토를 통하여 손해배상책임 판단에서 중요하게 고려된다.

4. 자본시장법 제179조 손해배상책임의 성립과 그 대상 [이하 대법원판례해설 제137호, 현의선 P.3-33 참조]

가. 이 사건 행위의 자본시장법 위반행위 해당성

⑴ 연계 시세조종행위와 사기적 부정행위

㈎ 자본시장법 관련 규정

● 구 자본시장과 금융투자업에 관한 법률(2013. 5. 28. 법률 제11845호로 개정되기 전의 것)

제176조(시세조종행위 등 금지)

④ 누구든지 상장증권 또는 장내파생상품의 매매와 관련하여 다음 각호의 어느 하나

에 해당하는 행위를 하여서는 아니 된다.

1. 장내파생상품 매매에서 부당한 이익을 얻거나 제삼자에게 부당한 이익을 얻게 할 목적으로 그 장내파생상품의 기초자산의 시세를 변동 또는 고정시키는 행위

● 자본시장과 금융투자업에 관한 법률

제178조(부정거래행위 등의 금지)

① 누구든지 금융투자상품의 매매, 그 밖의 거래와 관련하여 다음 각호의 어느 하나에 해당하는 행위를 하여서는 아니 된다.

1. 부정한 수단, 계획 또는 기교를 사용하는 행위

2. 중요사항에 관하여 거짓의 기재 또는 표시를 하거나 타인에게 오해를 유발시키지 아니하기 위하여 필요한 중요사항의 기재 또는 표시가 누락된 문서, 그 밖의 기재 또는 표시를 사용하여 금전, 그 밖의 재산상의 이익을 얻고자 하는 행위

3. 금융투자상품의 매매, 그 밖의 거래를 유인할 목적으로 거짓의 시세를 이용하는 행위

㈏ 연계 시세조종행위

구 자본시장법 제176조 제4항 제1호는 가격조작상품과 이익획득상품을 전제로 이익획득상품에서 이익을 얻기 위하여 가격조작상품에 관한 시세조종행위를 하는 것을 금지하고 있고, 이러한 시세조종행위를 연계 시세조종행위라고 한다.

㈐ 사기적 부정행위

① 자본시장법 제178조는 일반적, 포괄적 유형의 부정행위 규제를 위하여 도입되었다. 그 중 자본시장법 제178조 제1항 제1호의 ‘부정한 수단, 계획 또는 기교’는 미국의 1933년 증권법 제17조 제a항 및 1934년 증권거래법(Securities Exchange Act of 1934, 이하 ‘34년법’이라 한다) 제10조, SEC Rule 10b-5 ‘device, scheme, artifice’를 도입한 일본 금융상품거래법 제157조(부정행위의 금지) 제1호를 모델로 한 것이다.

② 자본시장법 제178조 제1항 제1호가 정한 ‘부정한 수단, 계획 또는 기교’란 (단순히 사기적 행위에 국한되는 것이 아니라) 사회통념상 부정하다고 인정되는 일체의 수단, 계획 또는 기교를 말하고, 어떠한 행위를 부정하다고 할 것인지는 그 행위가 법령 등에서 금지된 것인지, 다른 투자자들로 하여금 잘못된 판단을 하게 함으로써 공정한 경쟁을 해치고 선의의 투자자에게 손해를 전가하여 자본시장의 공정성, 신뢰성 및 효율성을 해칠 위험이 있는지를 고려하여 판단하여야 한다(대법원 2014. 1. 16. 선고 2013도9933 판결 등).

③ 특정 시점의 기초자산 가격 또는 그와 관련된 수치에 따라 권리행사 또는 조건 성취 여부가 결정되거나 금전 등이 결제되는 구조로 되어 있는 금융투자상품(주가연계증권, Equity Linked Securities, 이하 ‘ELS’라 한다)의 경우, 사회통념상 부정하다고 인정되는 수단이나 기교 등을 사용하여 그 금융투자상품에서 정한 권리행사나 조건성취에 영향을 주는 행위를 하였다면, 그 금융투자상품의 거래와 관련하여 부정행위를 한 것으로서 자본시장법 제178조 제1항 제1호 위반행위에 해당한다(대법원 2015. 4. 9. 자 2013마1052, 1053 결정 등).

⑵ 이 사건의 경우

㈎ 피고들이 투기적 포지션을 구성하는 금융투자상품(콜옵션 매도, 풋옵션 매수)에서 이익을 얻기 위하여 코스피200 지수를 낮아지게 할 정도로 주식을 대량으로 매도하는 이 사건 행위를 한 것은, [1] 구 자본시장법 제176조 제4항 제1호가 금지하는 연계 시세조종행위 또는 [2] ELS와 같이 기초자산 가격 또는 그와 관련된 수치에 따라 권리행사 여부가 결정되는 금융투자상품에 있어 그 권리 행사에 영향을 주는 행위로서 그 행위의 부정성을 인정할 수 있으므로 자본시장법 제178조 제1항 제1호의 사기적 부정행위에 해당한다.

㈏ 그런데 이 사건 행위 당시에 시행되던 구 자본시장법 제177조 제1항은 연계 시세조종행위로 인하여 형성된 가격에 의하여 해당 상장증권 또는 장내파생상품의 매매를 하거나 위탁을 한 자에 대한 손해배상책임만을 규정하고 있었고, 원고들의 이 사건 옵션은 장외파생상품에 해당하므로 구 자본시장법 제177조 제1항에 따른 손해배상책임은 문제 되지 않는다. 결국 이 사건 행위로 인하여 원고들에 대하여 자본시장법상 손해배상책임을 부담할 것인지는 자본시장법 제179조 제1항에 따른 손해배상책임이 성립될 것인지에 따르게 된다.

나. 자본시장법 제179조 손해배상책임의 성립 여부

⑴ 증권거래 관련 손해배상책임에 있어 거래 인과관계

㈎ 증권관련 손해배상청구에서 인과관계를 통상 거래 인과관계와 손해 인과관계로 구분하여 이해하고 있는데, 이는 미국 증권법 관련 판례에서 영향을 받은 것으로 보인다.

㈏ 거래 인과관계(transaction causation)는 원고가 그 거래를 하게 된 이유가 피고의 위법한 행위 때문이었는지에 관한 것이고(손해배상책임의 성립에 관한 인과관계에 상응함), 손해 인과관계(loss causation)는 원고가 그 거래로 인하여 입은 손해가 피고의 위법행위로 인한 것인지에 관한 것을 말한다(손해배상의 범위에 관한 인과관계에 상응함). 거래 인과관계는 원고가 부실표시나 시세조종 결과를 ‘신뢰’하고 ‘신뢰에 기하여 거래하는 것’으로, 일반적으로 신뢰(reliance)와 거래 인과관계는 사실상 혼용되고 있다.

㈐ 민법상 손해배상책임에서는 ‘거래 인과관계’를 명시적으로 요구하지 않지만 손해배상책임 법리에서 당연히 요구되거나 위법행위와 손해 사이의 인과관계 인정문제로 해결될 수 있으므로, 특별히 거래 인과관계가 문제 되지 않는다. 즉, 상해나 절도와 같은 사실행위적 불법행위의 경우에는 가해행위에 대한 피해자의 신뢰를 거론할 필요가 없고, 사기와 같은 거래행위적 불법행위의 경우에는 대부분 대면 거래를 전제로 하므로 기망행위에 대한 상대방의 신뢰는 불법행위책임의 요건으로 당연히 요구되기 때문이다.

㈑ 증권거래와 관련한 불공정거래로 인한 손해배상책임에 있어서는, 원고들의 증권거래가 당연히 전제되므로 거래행위적 불법행위로 인한 손해배상책임 유형으로 볼 수 있다. 그런데 증권거래는 통상의 증권시장을 통해 직접적인 대면 없이 대량으로 이루어지기 때문에 전통적인 인과관계를 그대로 적용하여 투자자에게 거래에 관한 직접적인 신뢰를 요구할 경우 거래 인과관계를 증명한다는 것이 매우 곤란하게 된다. 따라서 증권거래와 관련한 투자자의 피해를 구제하기 위하여 거래 인과관계에 관한 증명을 완화하거나 전환할 필요가 있다. 미국에서도 시장사기이론(Fraud on

the Market Theory, 시장사기이론은, 효율적 시장에서 투자자는 시장에서의 주가는 해당 증권에 대한 중요한 모든 정보가 반영된 가격이라는 사실을 신뢰하고 거래한다는 사실을 전제로, 투자자가 특정한 부실표시 또는 누락에 대해 직접적으로 신뢰를 하였다는 증거가 없더라도 ‘시장의 완전성’을 ‘신뢰’한 것으로 신뢰요건이 충족되었다고 추정해 주는 이론이다. 이러한 시장사기이론은 투자자가 투자결정을 내림에 있어서 중요한 정보에 대한 투자자의 특별한 판단보다는 효율적 시장에서 부실표시 또는 기재누락이 주가에 미치는 영향을 더 중요하게 고려한다) 등을 통하여 원고의 신뢰를 추정하여 거래 인과관계의 증명을 완화하고 있다.

㈒ 전형적인 자본시장법상 불공정행위인 부실표시 관련 손해배상책임인 자본시장법 제125조에서 거래 인과관계를 요구하는지를 살펴보면, 동일한 자본시장법상 손해배상규정의 문언을 놓고도 법 문언상 거래 인과관계를 요구한다는 견해, 법 문언상 명시적으로 거래 인과관계를 요구하지 않으므로 증명할 필요가 없다는 견해가 있다.

● 자본시장법 제125조(거짓의 기재 등으로 인한 배상책임)

① 증권신고서와 투자설명서 중 중요사항에 관하여 거짓의 기재 또는 표시가 있거나 중요사항이 기재 또는 표시되지 아니함으로써 증권의 취득자가 손해를 입은 경우에는 다음 각호의 자는 그 손해에 관하여 배상의 책임을 진다. 다만 배상의 책임을 질 자가 상당한 주의를 하였음에도 불구하고 이를 알 수 없었음을 증명하거나 그 증권의 취득자가 취득의 청약을 할 때에 그 사실을 안 경우에는 배상의 책임을 지지 아니한다.

㈓ 이에 대하여는 자본시장법상 손해배상규정이 민법 제750조에 대한 특칙으로서 별도 규정이 없는 경우에는 민법상 일반원칙이 적용되므로, 자본시장법상 문언에 거래 인과관계를 명시하지 않았다고 하더라도 거래 인과관계의 증명이 필요하다고 보는 것이 체계적 해석에 부합한다는 견해가 있다.

대법원 판례는 이러한 사안에서 거래 인과관계를 추정하는 입장을 취하고 있다(대법원 1997. 9. 12. 선고 96다41991 판결(한국강관 사건), 대법원 2007. 10. 25. 선고 2006다16758, 16765 판결, 대법원 2016. 12. 15. 선고 2016다206932 판결, 대법원 2020. 4. 29. 선고 2014다11895 판결 등).

⑵ 자본시장법 제179조 제1항 손해배상책임에 있어 거래 인과관계

자본시장법 제179조 제1항은 ‘제178조를 위반한 자는 그 위반행위로 인하여 금융투자상품의 매매, 그 밖의 거래를 한 자가 그 매매, 그 밖의 거래와 관련하여 입은 손해를 배상할 책임을 진다.’고 규정하고 있고, 여기서 ‘그 위반행위로 인하여’라는 문구가 ‘매매, 그 밖의 거래를 한 자’와 ‘손해’를 모두 수식하고 있는 것으로 보여 손해 인과관계 외에 거래 인과관계도 요구되는지가 논란이 되어 왔다.

⑶ ELS 사건에서의 대법원 입장

ELS 투자자들에 대한 사기적 부정행위가 문제 되었던 사안에서 피고의 부정행위가 ELS 투자자들인 원고들이 ELS를 거래한 이후에 이루어진 것이어서 원고들이 구 자본시장법 제179조 제1항이 정하는 ‘위반행위로 인하여 거래한 자’에 해당하는 지, 즉 거래 인과관계가 있는지가 문제 되었다.

㈎ ELS 투자자들의 집단소송허가신청사건

① 대법원 2015. 4. 9.자 2013마1052, 1053 결정의 판시사항

어느 행위가 금융투자상품의 거래와 관련하여 자본시장법 제178조에서 금지하고 있는 부정행위에 해당하는지 여부는, 해당 금융투자상품의 구조와 거래방식 및 거래경위, 그 금융투자상품이 거래되는 시장의 특성, 그 금융투자상품으로부터 발생하는 투자자의 권리ㆍ의무 및 그 종료 시기, 투자자와 행위자와의 관계, 행위 전후의 제반 사정 등을 종합적으로 고려하여 판단하여야 한다. 따라서 특정 시점의 기초자산 가격 또는 그와 관련된 수치에 따라 권리행사 또는 조건성취의 여부가 결정되거나 금전 등이 결제되는 구조로 되어 있는 금융투자상품의 경우에 그 금융투자상품의 기초자산인 증권의 가격을 고정시키는 시세조종행위를 비롯하여 사회통념상 부정하다고 인정되는 수단이나 기교 등을 사용하여 그 금융투자상품에서 정한 권리행사나 조건성취에 영향을 주는 행위를 하였다면, 이는 그 금융투자상품의 거래와 관련하여 부정행위를 한 것으로서 자본시장법 제178조 제1항 제1호를 위반한 행위에 해당하고, 그 위반행위로 인하여 그 금융투자상품의 투자자의 권리ㆍ의무의 내용이 변경되거나 결제되는 금액이 달라져 투자자가 손해를 입었다면 그 투자자는 그 부정거래행위자에 대하여 자본시장법 제179조 제1항에 따라 손해배상을 청구할 수 있다.

② 사안의 개요

한화증권이 포스코 보통주와 SK 보통주를 기초자산으로 한 ELS를 발행하였고, 원고들이 이를 매수하였는데, 한화증권은 ELS 발행에 따른 상환금 위험을 헤지하기 위하여 피고와 ELS와 동일한 구조의 파생금융상품을 매입하는 내용의 스와프계약을 체결하였다. 피고는 한화증권과의 스와프계약에서 이익을 얻고자 만기일에 기초자산인 SK 보통주를 대량 매도하여 ELS 원금 상환조건을 충족하지 못하게 하였고, 그 결과 ELS 투자자인 원고들은 원금 일부 손실의 손해를 입었다.

원고들은, 피고의 행위가 구 자본시장법 제176조, 자본시장법 제178조 위반행위라고 주장하면서 구 자본시장법 제177조, 자본시장법 제179조에 따른 손해배상책임을 묻기 위한 집단소송허가신청을 하였다.

원고들은 SK 보통주를 대량 매도하여 기준가 이하로 하락시킨 피고의 부정행위 以前에 ELS를 매수하여 보유하고 있었을 뿐, 피고의 부정행위로 인하여 ELS를 취득하거나 처분한 것이 아니었다.

③ 대법원의 판단

ELS와 같은 금융투자상품의 경우 그 기초자산의 가격에 관한 시세조종행위로 금융투자상품에서 정한 권리행사나 조건성취에 영향을 주는 자본시장법 제178조 위반행위로 인하여 그 금융투자상품의 투자자의 권리의무의 내용이 변경되거나 결제되는 금액이 달라져서 손해를 입었다면, 자본시장법 제179조에 따른 손해배상을 청구할 수 있다고 판단하였다.

그런데 이 사안은 집단소송허가신청 사안으로 원고들이 자본시장법 제179조 제1항에 따라 손해배상을 청구할 수 있는지가 문제 되는 것이어서, 사기적 부정행위와 투자자의 손해 사이의 인과관계를 구체적으로 판단하지는 않았다(환송심에서 집단소송허가신청이 인용되었고, 본안소송에서는 제1심에서 화해로 종결되었다). 그러한 이유에서인지 자본시장법 제179조 손해배상책임에 거래 인과관계가 불요하다는 것인지, 거래 인과관계 자체는 필요하나 ELS와 같이 부정행위와 관련되어 있지만 거래 자체는 부정행위 以前에 이루어질 수밖에 없는 거래에 있어서는 거래 인과관계를 완화하여 인정한 것인지가 그 판시내용만으로는 명확하게 파악되지 않았다.

㈏ ELS 투자자들의 손해배상청구 사건

① 대법원 2016. 3. 24. 선고 2013다2740 판결의 판시사항

[위 대법원 2013마1052, 1053 결정의 판시인용 부분 생략] 그리고 여기서 시세조종행위 등 사회통념상 부정하다고 인정되는 수단이나 기교 등을 사용한 자로서 그 금융투자상품의 거래와 관련하여 입은 손해를 배상할 책임을 지는 부정거래행위자에는, 그 금융투자상품의 거래에 관여한 발행인이나 판매인뿐 아니라, 발행인과 스와프계약 등 그 금융투자상품과 연계된 다른 금융투자상품을 거래하여 권리행사나 조건성취와 관련하여 투자자와 대립되는 이해관계를 가지게 된 자도 포함된다고 해석된다.

② 사안의 개요

앞서 본 대법원 2013마1052, 1053 결정의 사실관계와 동일한 구조를 가진 사안으로, ELS 투자자들이 부정행위자를 상대로 손해배상을 청구하는 본안사건이었다.

한국투자증권은 KB금융 보통주와 삼성전자 보통주를 기초자산으로 하는 ELS를 발행하였고, 원고들은 이를 매수하였는데, 한국투자증권은 상환조건이 충족될 경우 투자자에게 수익금을 지급하는 위험을 회피하기 위하여 피고와 ELS와 동일한 구조의 파생금융상품을 매입하는 내용의 스와프계약을 체결하였다.

피고는 스와프계약에서 이익을 얻고자 만기일에 기초자산인 KB금융 보통주를 대량 매도하여 ELS 원금 상환조건을 충족하지 못하게 하였고, 그 결과 ELS 투자자인 원고들은 원금 손실의 손해를 입었다.

원고들은, 피고의 행위가 구 자본시장법 제176조, 자본시장법 제178조 위반행위라고 주장하면서 자본시장법 제179조 제1항 또는 민법 제750조에 따른 손해배상을 구하였다.

③ 대법원의 판단

대법원은 대법원 2013마1052 등 결정의 판시에서 더 나아가 자본시장법 제179조 제1항의 손해배상책임을 부담하는 부정거래행위자의 범위를 구체적으로 제시하고 있는데, 거래 인과관계를 설정하기 어려운 ELS 투자자의 손해에 대하여 그 금융투자상품인 해당 ELS의 거래에 관여한 발행인이나 판매인 외에 해당 금융투자상품과 연계된 다른 금융투자상품을 거래하여 권리행사나 조건성취와 관련하여 투자자와 대립되는 이해관계를 가지게 된 자를 포함한다고 판시하였다.

판시의 문언 자체에 의하면 손해배상책임을 부담하는 부정거래행위자의 범위를 확장하는 취지로 볼 수 있으나, 그 실질은 금융투자상품에 관한 시세조종행위 등 부정거래행위를 한 경우 ‘그 금융투자상품의 거래와 관련하여 입은 손해’에 대한 배상책임자는 ‘그’ 금융투자상품의 거래상대방이거나 ‘그’ 금융투자상품과 연계된 금융투자상품을 거래하여 투자자와 대립되는 이해관계를 가지고 있어야 함을 요구하고 있다. 이는 부정거래행위와 투자자의 손해 사이에 해당 금융투자상품 또는 그와 연계된 금융투자상품을 통하여 대립되는 이해관계를 가지는 등으로 어느 정도의 관련성이 요구된다는 취지로 볼 수 있다.

⑷ 대법원 판결에 대한 학계의 평가

㈎ 이러한 대법원의 판결에 대하여, 학설은 대법원이 자본시장법 제179조 제1항의 손해배상책임에는 거래 인과관계가 요구하지 않는다는 견해를 취하였다고 평가하고 있다.

㈏ 그런데 위와 같은 대법원 판례는 거래 인과관계를 추정한다거나 자본시장법 제179조 제1항이 거래 인과관계를 요구하지 않는다는 취지를 명시한 것은 아니다.

금융투자상품인 ELS와 관련하여 부정행위가 이루어진 경우 그 금융투자상품의 특성상 부정행위 이후 투자자의 거래행위를 상정할 수는 없지만 부정행위와 결부된 금융투자상품 투자자의 손해와 부정행위 사이의 관련성이 분명한 경우에도 거래 인과관계를 엄격하게 요구하게 되면 자본시장법 제179조 제1항의 손해배상책임을 거론할 수 없게 되므로, 대법원은 위와 같은 판시를 통해 자본시장법 제179조 제1항 손해배상책임 성립에 있어 거래 인과관계에 관한 증명의 정도와 범위를 적절히 완화하는 시도를 하였다고 볼 수 있다.

㈐ 자본시장법 제179조 제1항은 자본시장법 제178조 위반행위자에게 민사상 손해배상책임을 부과하는 규정이므로 자본시장법 제178조에 따른 규제 범위와 제179조 제1항에 의한 권리구제 범위를 일치시키는 차원에서, 자본시장법 제178조 위반행위와 인과관계가 인정되는 손해를 입은 투자자에 대하여는 거래 인과관계를 추정하거나 증명을 완화하여 자본시장법 제179조 제1항에 의한 손해배상청구를 허용하는 것이 바람직하다. 즉, 금융투자상품의 매매, 그 밖의 거래와 관련하여 부정한 행위를 한 것으로 평가되어 자본시장법 제178조의 사기적 부정행위가 성립하는 경우에는, 부정행위로 인하여 금융투자상품을 거래한 투자자 외에 부정행위의 대상이 되는 금융투자상품과 관련하여 손해를 입은 투자자에 대하여도 자본시장법 제179조 제1항의 손해배상책임도 성립하는 것이 타당하다는 차원에서 부정행위자에 대하여 손해배상책임을 인정하되, 일반규정인 자본시장법 제178조와 제179조로 인한 손해배상책임의 범위가 지나치게 확대되지 않도록 금융투자상품의 거래구조와 내용에 따라 투자자와 대립되는 이해관계를 가지는 등으로 위반행위자와 투자자 사이에 어느 정도의 관련성은 요구하는 입장이라고 볼 수 있다.

⑸ 소결론

㈎ 거래 인과관계는 거래행위적 불법행위로 인한 손해배상책임에 필요한 개념으로, 부정행위(부실공시, 풍문 등) 또는 부정행위로 인한 결과(조작된 시세 등)를 신뢰하고 거래를 한 경우 인정될 수 있다. 부실공시 등의 부정행위는 그로 인하여 거래당사자의 거래 결정 자체에 영향을 미칠 수 있으므로 부정행위와 투자자의 거래 사이에 거래 인과관계를 상정할 수 있고, 시세조종행위의 경우에도 시세조종으로 인해 조정된 가격에 매수하는 경우와 같이 거래 인과관계를 상정할 수 있다. 이와 달리 사실행위적 불법행위의 경우 손해배상책임의 성립에 있어서 거래 인과관계를 상정할 필요는 없다.

㈏ 자본시장법 제178조는 사기적 부정행위를 금지하는 규정이고, 그에 대한 손해배상책임 규정인 제179조 제1항은 법 문언상 ‘위반행위로 인하여 금융투자상품의 매매, 그 밖의 거래를 할 것’을 규정하고 있으므로, 자본시장법 제179조 제1항의 손해배상책임 성립에는 원칙적으로 거래 인과관계가 요구된다. 다만 새로운 금융투자상품의 출현으로 투자자들의 투자 이후에 비로소 그 금융투자상품과 관련한 부정행위가 이루어진 경우와 같이 전통적 의미의 거래 인과관계를 상정할 수는 없지만 부정행위와의 관련성은 인정되는 경우에는 거래 인과관계의 정도와 범위를 완화하는 것이 자본시장법 제178조와 제179조의 규정체계와 취지에 부합할 것이다.

㈐ 한편 자본시장법 제179조 제1항이 포괄적 금지조항인 자본시장법 제178조를 위반한 행위에 대한 민사적 제재를 목적으로 한다고 하더라도 어디까지나 제178조 위반행위 성립의 요건이 되는 금융투자상품 및 그에 관한 부정행위와 관련된 손해배상을 목적으로 하는 것이지, 자본시장법 제178조의 부정행위를 하나의 사건이나 사고로 취급하여 그로 인하여 발생하는 손해의 배상까지 포함한다고 보기는 어렵다.

㈑ 이러한 금융투자상품의 거래와 관련한 부정행위를 한 자가 금융투자상품의 투자자에게 손해배상책임을 부담하는지 여부는 그 부정행위의 구체적인 내용, 해당 금융투자상품의 구조와 내용, 특성 등 여러 사정을 고려하여 판단하여야 한다.

⑹ 이 사건(대법원 2023. 12. 21. 선고 2017다249929 판결)의 경우

㈎ 피고들의 이 사건 행위는 파생상품의 거래를 통해 투기적 포지션을 구축하고 그 금융투자상품에서 이익을 얻고자 보유 주식을 대량으로 매도하여 코스피200 지수를 하락하게 한 것이고, 원고들은 피고들이 관여된 금융투자상품과는 관계없이 장외에서 외국 금융기관들로부터 이 사건 옵션을 매수하였다가 코스피200 지수 하락으로 옵션을 행사하지 못하는 손해를 입었다.

㈏ 피고들의 이 사건 행위는 자본시장법 제178조 제1항 제1호가 정하는 사기적 부정행위에 해당하여 자본시장법 제179조 제1항의 손해배상책임이 성립할 여지는 있다. 그런데 원고들이 피고들의 투기적 포지션과 관련하여 대립하는 이해관계를 가지고 있다거나 피고들이 원고들의 이 사건 옵션과 관련하여 대립하는 이해관계를 가지고 있다는 등에 관한 아무런 자료가 없으므로, 피고들이 원고들에 대하여 자본시장법 제179조 제1항에 따른 손해배상책임을 부담한다고 볼 수 없다.

㈐ 피고들의 부정행위가 피고들이 이익을 획득고자 하는 금융투자상품과 아무런 관련이 없는(심지어 시장 자체를 달리하므로 시장을 통하여 거래가 서로 관련되지도 않음) 다른 사람의 권리관계에 영향을 미치는 경우, 피고들의 이 사건 행위는 그 다른 사람과의 관계에서는 사실행위적 불법행위 유형에 가깝다고 보이므로 민법 제750조 불법행위 손해배상책임의 성립에 있어 행위와 손해 발생 사이에 상당인과관계가 인정되는지가 문제 될 것이다.

5. 민법 제750조 손해배상책임의 인정 여부 [이하 대법원판례해설 제137호, 현의선 P.3-33 참조]

가. 원고들의 민법 제750조 불법행위 손해배상책임에 관한 주장 내용

피고들의 이 사건 행위는 자본시장법 위반행위로서 불법행위에 해당하거나 제3자 채권침해에 해당하고, 피고들은 원고들의 이 사건 옵션거래를 예견할 수 있었으므로, 피고들은 원고들에게 민법 제750조 불법행위에 따른 손해배상책임을 부담한다.

나. 피고들의 위법행위

여기서 문제 되는 피고들의 이 사건 행위는 투기적 포지션을 취한 상태에서 투기적 포지션을 구성하는 금융투자상품으로부터 이익을 얻기 위하여 대량 매도 또는 매도 주문을 하였다는 것이다. 이러한 행위가 불법행위가 되는 것은 투기적 포지션을 전제로 연계 시세조종행위(구 자본시장법 제176조 제4항 제1호) 또는 사기적 부정행위(자본시장법 제178조 제1항 제1호)가 성립하기 때문이지, 대량 매도주문행위 자체만으로는 불법행위로 평가하기 어렵다. 즉, 피고들이 대량보유하고 있는 주식을 단시간 내에 매도한 경우, 자신의 이익과 관련한 다른 사정이 전혀 없다면 그 행위 자체는 재산권의 행사일 뿐 이를 위법하다고 평가할 수는 없을 것이다.

다. 위법행위와 손해 사이의 상당인과관계

⑴ 손해배상책임의 성립과 범위의 결정기준으로서의 인과관계

㈎ 대법원 판례는 원칙적으로 상당인과관계설의 입장을 취하면서도 ‘상당인과관계의 유무는 일반적인 결과 발생의 개연성은 물론 주의의무를 부과하는 법령 기타 행동규범의 목적과 보호법익, 가해행위의 태양 및 피침해이익의 성질 및 피해의 정도 등을 종합적으로 고려하여 판단해야 한다.’고 하여 규범목적설의 입장도 수용하고 있다(대법원 2022. 9. 16. 선고 2017다247589 판결 등).

㈏ 대법원 판례는 구체적 사안에서 손해배상책임 성립 원인과의 상당인과관계 존부만으로 배상범위를 판정하기도 하고, 통상손해와 특별손해의 구별을 전제로 특별손해의 경우 채무자가 알았거나 알 수 있었는지 여부에 따라 배상범위를 판정하고 있다.

통상손해는 그 종류의 불법행위가 있으면 통상 발생하는 것으로 생각되는 범위의 손해로서 그 불법행위와 일반적으로 상당인과관계가 있다고 인정되는 손해이고, 특별손해는 개별적ㆍ구체적인 사정하에서 통상 발생하는 손해로서 특별한 사정과 상당인과관계가 있다고 인정되는 손해이다.

여기서 채무자가 알았거나 알 수

있었어야 하는 대상은 ‘특별한 사정’이고, 그 결과인 손해까지 예견가능할 필요는 없다.

⑵ 자본시장법 위반행위와 민법상 불법행위책임 성립에 있어서의 인과관계

㈎ 판례의 태도

◎ 대법원 2016. 3. 24. 선고 2013다2740 판결 : 자본시장법 제176조 제3항을 위반하여 상장증권의 매매 등에 의하여 시세를 고정시킴으로써 타인에게 손해를 입힌 경우에 상당인과관계가 있는 범위 내에서는 민법 제750조의 불법행위책임을 지며, 이러한 법리는 금융투자상품의 기초자산인 증권의 시세를 고정시켜 타인에게 손해를 가한 경우에도 마찬가지로 적용된다.

☞ 대법원은 앞서 본 ELS 투자자들에 대한 손해배상청구 사건에서 연계 시세조종행위로 인한 자본시장법 위반행위에 대하여 상당인과관계 있는 범위 내에서 민법상 불법행위책임이 성립할 수 있다고 판시하면서 불법행위책임의 성립을 부정한 원심판결을 파기환송하였다. 환송 후 원심은 시세조종행위와 ELS 투자자의 손해 사이에 상당인과관계를 인정하여 민법 제750조 불법행위책임을 인정하였다.

⑶ 이 사건(대법원 2023. 12. 21. 선고 2017다249929 판결)의 경우

㈎ 원고들은 코스피200 지수의 하락으로 이 사건 옵션에 따른 권리를 행사하지 못하는 손해를 입었다는 것인데, 피고들의 이 사건 행위와 원고들 손해 사이에 직접의 인과관계를 인정하기는 어렵고, 간접적 손해로서 특별손해로 분류할 수 있을 것이다.

㈏ 즉, 피고들 대량 매도 내지 매수 주문으로 인하여 주가가 폭락하거나 폭등한 경우, 피고들 행위로 인하여 직접적이고 통상적으로 발생하는 손해는 그 주가의 폭락 또는 폭등 자체로 인한 손해라고 할 수 있다. 당해 주식을 보유하고 있는 자가 입은 시가 하락의 손해 등을 예로 들 수 있다. 이와 달리 주가를 기초자산으로 하거나 전체 코스피지수를 기초자산으로 하는 파생상품의 경우, 피고들의 시세조종으로 주가가 폭락하거나 폭등하였다고 하더라도 그 파생상품의 구조나 내용에 따라 손해가 발생할 수도 있고 이익이 발생할 수도 있으므로(이 사건 옵션의 거래상대방은 이 사건 옵션계약에 따른 옵션대금을 지급하지 않는 이익을 취득하였다고 볼 수 있다), 파생상품에서 손해를 입었다고 하더라도 그러한 손해는 불법행위의 직접적 대상에 대한 손해라고 볼 수 없다.

㈐ 불법행위의 직접적 대상에 대한 손해가 아닌 간접적 손해는 특별한 사정으로 인한 손해로서 가해자가 그 사정을 알았거나 알 수 있었을 것이라고 인정되는 경우에만 배상책임이 성립한다(대법원 1996. 1. 26. 선고 94다5472 판결 : 불법행위의 직접적 대상에 대한 손해가 아닌 간접적 손해는 특별한 사정으로 인한 손해로서 가해자가 그 사정을 알았거나 알 수 있었을 것이라고 인정되는 경우에만 배상책임이 있다고 할 것인바, 이 사건에서 소외인이 공장지대에 위치한 전신주를 충격하여 전선이 절단됨으로써 그 전선을 통하여 전기를 공급받아 공장을 가동하던 원고가 전력공급의 중단으로 공장의 가동이 상당한 기간 중지되어 영업상의 손실을 입게 될지는 불확실하며 또 이러한 손실은 가해 행위와 너무 먼 손해라고 할 것이므로 이 사건 전주 충격사고 당시 소외인이 이와 같은 소극적인 영업상 손실이 발생할 것이라는 것을 알거나 알 수 있었다고 보기 어렵다고 할 것이지만, 공장지대에 위치한 위 전주 충격사고로 전선이 절단되는 경우 위 전신주를 통하여 전력을 공급받고 있는 인근 원고의 공장에서 예고 없는 불시의 전력공급의 중단으로 인하여 갑자기 공장의 가동이 중단되는 바람에 당시 공장 내 가동 중이던 기계에 고장이 발생한다든지, 작업 중인 자료가 못쓰게 되는 것과 같은 등의 적극적인 손해가 발생할 수 있을 것이라는 사정은 소외인이 이를 알거나 알 수 있었을 것이라고 봄이 상당하다).

이 사건에서 특별한 사정은 ‘이 사건 옵션과 같은 금융투자상품의 존재’인데, 금융투자상품의 내용에 따라 코스피200 지수의 상승 또는 하락으로 이익 또는 손해를 입고 지수의 상승 또는 하락의 정도에 따라 이익과 손해의 규모도 달라지므로, 이 사건 옵션의 존재뿐만 아니라 ‘이 사건 옵션의 내용’도 예견의 대상인 특별한 사정에 해당할 수 있다. 피고들이 이 사건 옵션과 같은 금융투자상품이 존재하리라는 것을 예견할 수 있지만 그 내용까지 예견할 수 있었다고 보기는 어렵다. 더구나 이 사건 옵션거래는 외국, 그것도 장외에서 개별적으로 이루어졌고, 이 사건 옵션거래의 존재를 예상할 수 있는 구체적인 단서가 주장ㆍ제출된 바도 없다. 피고들이 금융기관이고 이 사건 옵션거래와 정반대의 경제적 이익을 갖는 파생상품거래를 하였다고 하더라도 이 사건 옵션거래와 유사한 파생상품 거래가 막연히 예상된다는 사정만으로 이 사건 옵션거래의 존재를 예상할 수 있었다고 단정할 수 없다.

㈑ 나아가 구 자본시장법 제176조가 연계 시세조종행위를 금지하고 자본시장법 제178조가 사기적 부정행위를 규제하는 것은 자본시장의 공정성ㆍ신뢰성 및 효율성을 높이고 투자자를 보호하기 위함이다. 즉, 자본시장법상 금지규범이 본래 보호하고자 하는 대상은 자본시장법이 적용되어 규제와 보호가 이루어지는 시장과 투자자들이다. 원고들이 국내 자본시장과 전혀 관련이 없는 장외에서 1:1로 파생상품거래를 하였는바, 지금 단계에서는 이러한 거래가 자본시장의 공정성 등의 확보를 통한 투자자 보호 등 자본시장법의 규범목적과 직접적인 관련성이 있다고 보기는 어렵다.

⑷ 제3자 채권침해 유형의 불법행위 성립 여부

㈎ 피고들의 행위로 원고들의 이 사건 옵션거래상 권리가 침해되었으므로, ‘제3자채권침해’ 유형에도 해당할 수 있다. 이 사건 옵션은 정지조건부 채권으로 볼 수 있고, 피고들의 시세조종행위 등은 정지조건의 성취를 방해함으로써 원고들의 채권실현을 방해하는 유형의 제3자 채권침해로 분류할 수 있다.

㈏ 그런데 제3자 채권침해로 인한 불법행위가 성립하기 위하여는 제3자에 의하여 채권이 침해되었다는 사실 외에 제3자가 채권자를 해한다는 사정을 알면서도 위법행위를 함으로써 채권자의 이익을 침해한 경우에 해당하여야 한다(대법원 2006. 12. 7. 선고 2005다21029 판결 : 일반적으로 채권에 대하여는 배타적 효력이 부인되고 채권자 상호 간 및 채권자와 제3자 사이에 자유경쟁이 허용되는 것이어서 제3자에 의하여 채권이 침해되었다는 사실만으로 바로 불법행위로 되지는 않는 것이지만, 거래에 있어서의 자유경쟁의 원칙은 법질서가 허용하는 범위 내에서의 공정하고 건전한 경쟁을 전제로 하는 것이므로, 제3자가 채권자를 해한다는 사정을 알면서도 법규에 위반하거나 선량한 풍속 또는 사회질서에 위반하는 등 위법한 행위를 함으로써 채권자의 이익을 침해하였다면 이로써 불법행위가 성립한다고 하지 않을 수 없고, 여기에서 채권침해의 위법성은 침해되는 채권의 내용, 침해행위의 태양, 침해자의 고의 내지 해의의 유무 등을 참작하여 구체적ㆍ개별적으로 판단하되, 거래자유 보장의 필요성, 경제ㆍ사회정책적 요인을 포함한 공공의 이익, 당사자 사이의 이익균형 등을 종합적으로 고려하여야 한다(대법원 2003. 3. 14. 선고 2000다32437 판결 참조).

피고들은 원고들의 이 사건 옵션거래 사실을 알면서도 원고들의 옵션행사를 방해하기 위하여 시세조종행위를 하였다고 인정할 만한 증거는 없는 사안으로, 제3자 채권침해를 인정하기는 어려울 것이다.

라. 대상판결의 결론

원고들의 이 사건 옵션이 자본시장법상 금융투자상품에 해당하고, 피고들의 이 사건 행위는 구 자본시장법 제176조 제4항 제1호의 연계 시세조종행위 내지 금융투자상품의 매매 등과 관련하여 자본시장법 제178조 제1항이 금지하는 사기적 부정행위에 해당하지만 피고들의 부정행위와 원고들의 이 사건 옵션거래로 인한 손해 사이에 대립적 이해관계 등의 관련성을 인정할 자료가 없으므로 피고들의 원고들에 대한 자본시장법 제179조 제1항에 따른 손해배상책임은 인정되지 않고, 이 사건 행위와 원고들의 손해 사이에 상당인과관계도 인정하기 어려우므로 민법 제750조 불법행위 책임도 인정되지 않는다. 원심이 설시한 이유와 다르기는 하지만, 원고들의 손해배상청구를 부정한 원심의 결론은 결과에 있어 정당하다.

【학력】

○ 1997 미국 Duke 대학교 Law School 졸업

○ 1985 서울대학교 대학원 법학과 졸업

○ 1983 서울대학교 법과대학 졸업(우등)

【저서】

○ 민사집행총서 부동산경매 I, II (2017), 사법행정학회

○ 민사집행(부동산경매)의 실무 개정증보판 (2013), 육법사

○ 민사집행(부동산경매)의 실무 2008, 육법사

○ 저작권법 2005, 육법사

○ 보전처분(가압류, 가처분)의 실무(상) 1999, 법률정보센터

○ 부동산경매(입찰)의 실무(하) 1999, 법률정보센터

【경력사항】

○ 2019. 8. – 현재 아하에셋자산운용(AHHA Asset Management) 대표이사

○ 2019. 5. – 현재 더리드(The Lead) 법률사무소 대표변호사

○ 2019. 4. – 2019. 7. ㈜ 아하파트너스(AHHA Partners) 대표이사

○ 2018. 6. 법무법인 더리드(The Lead) 대표변호사

○ 2019. 3. 서울지방변호사회 회보편집위원장 및 공보위원장

○ 2018. 12. 17. 대한변호사협회에서 우수변호사로 선정(수상)

○ KLPGA(한국여자프로골프협회) 고문변호사

○ 2018. 1. 서울지방국세청 조세법률고문

○ 2017. 12. 서울고등검찰청 국가송무상소심의위원회 위원

○ 2017. 11. 대한변호사협회 지식재산연수원 운영위원회 위원

○ 2017. 6. 사법시험 제2차 시험위원

○ 2017. 5. 법제처 법령해석위원회 위원

○ 2016. 8.서울지방변호사회 편집위원회 위원장

○ 2015. 3. 서울지방변호사회 공보위원회 위원장

○ 2015. 2. 민사집행법전문변호사 (대한변호사협회 등록 제2015-82)

○ 2015. 2. 지식재산권법 전문변호사 (대한변호사협회 등록 제2015-83)

○ 2010. 2. – 2018. 5. 법무법인 바른의 파트너변호사

○ 2008 – 2010 서울중앙지방법원 형사합의 부장판사 (2년)

○ 2004 – 2007 사법연수원 교수 부장판사

○ 2001 – 2003 대법원 재판연구관

○ 2000. 2. – 2003. 7. 사법연수원 제1호 연구법관

【기타 경력】

○ 사법시험 1, 2, 3차 출제 위원(민법, 민사소송법, 저작권법)

○ 법무사시험 및 법원공무원시험 출제위원(민법, 민사소송법)

○ 사법보좌관 교육 담당(민사보전실무 강의 등)

○ 민사집행 담당 법관 등을 상대로 한 교육 및 특강

○ 대한변호사협회 및 서울지방변호사회 초빙 변호사특별연수 강사(민사집행법 등 강의)

○ 민사법, 강제집행, 언론소송, 저작권법 등에 관한 수많은 논문 발표

○ 로앤비(LawnB)dp 수백편의 민사판례 천자평석 게재

○ 민사집행법 및 저작권법에 관한 단행본 출간

○ 법원실무제요(강제집행) 및 주석서(민사소송법 및 민사집행법)의 집필위원

【주요 업무분야】

◉ 민사집행, ◉ 민사소송(부동산, 펀드, 건설 등), ◉ 형사소송, ◉ 기업법률자문 및 각종 M&A, ◉ 저작권법, ◉ 상표법·부정경쟁방지법, ◉ 행정사건, ◉ 회사정리·파산

【법률 논문】

◉ 사해행위취소와 가액배상, 캐릭터의 저작물성, 상가의 업종제한 규정의 효력 및 그 변경절차 등을 비롯하여 법조, 인권과 정의, 저스티스 등에 약 80여 편의 논문 발표

'법률정보 > 자본시장법' 카테고리의 다른 글

| 【자본시장과 금융투자업에 관한 법률<투자권유단계에서의 투자자보호의무>(적합성 원칙)】《자통법 상 “적합성의 원칙” - 키코 사건 등, 상품숙지의무》〔윤경 변호사 더리드(The Lead) 법.. (0) | 2019.09.19 |

|---|---|

| 【자본시장법상 투자자보호의무】《자본시장과 금융투자업에 관한 법률상 ‘투자자보호의무 일반’》〔윤경 변호사 더리드(The Lead) 법률사무소〕 (0) | 2019.09.18 |

| 외국인 회사도 근로기준법 적용 될까? (0) | 2015.07.16 |

| 중소기업 기준 및 적용기간 등 (0) | 2014.05.12 |

| 사업보고서 제출기한 (0) | 2014.04.01 |