【판례<전문투자자, 선관주의의무와 충실의무, 특정금전신탁 신탁업자의 선관주의의무 및 충실의무>】《수익자인 원고가 자본시장법상 전문투자자라는 이유만으로는 신탁업자인 피고가 부담하는 선관주의의무와 충실의무의 수준이 경감되는지 여부(= 소극)(대법원 2019. 7. 11 선고 2016다224626 판결)》〔윤경 변호사 더리드(The Lead) 법률사무소〕

1. 판결의 요지

【판시사항】

특정금전신탁의 신탁업자가 계약 체결 이후 투자자의 재산을 관리·운용하는 단계에서 부담하는 선관주의의무 및 충실의무의 정도가 수익자가 전문투자자인지에 따라 달라지는지 여부(소극) / 특정금전신탁의 신탁업자가 위탁자의 지시에 따라 가능한 범위 내에서 수집된 정보를 바탕으로 신탁재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 신탁재산을 관리·운용한 경우, 신탁업자가 자본시장과 금융투자업에 관한 법률 제102조에 따른 선관주의의무를 다한 것인지 여부(적극)

【판결요지】

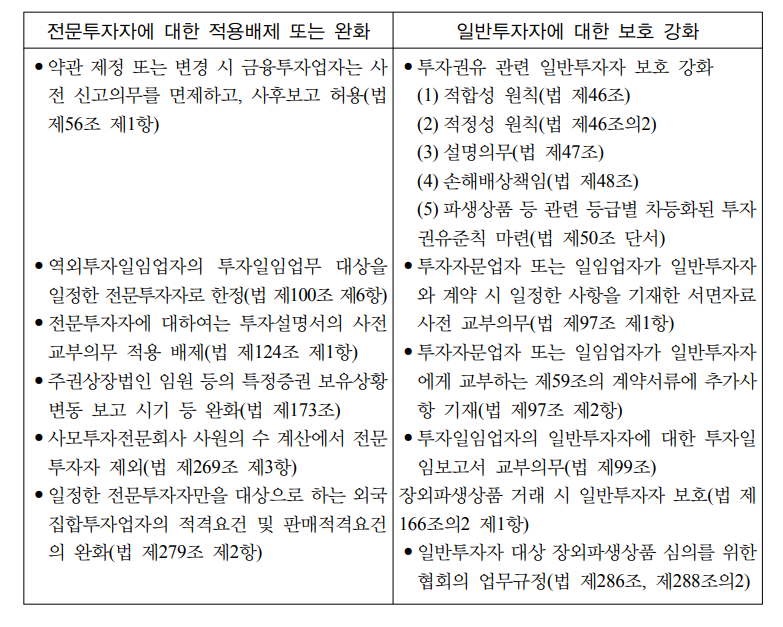

자본시장과 금융투자업에 관한 법률(이하 ‘자본시장법’이라고 한다)은 금융투자상품에 관한 전문성 구비 여부, 소유자산 규모, 투자에 따른 위험감수능력 등을 기준으로 전문투자자와 일반투자자를 구분하고 있다(제9조 제5항, 제6항). 특정금전신탁을 포함한 금융투자업 일반에 관하여는 자본시장법 제2편에서 다루고 있는데 그중 영업행위 규칙을 정한 제4장은 공통 영업행위 규칙을 정한 제1절과 금융투자업자별 영업행위 규칙을 정한 제2절로 구분된다. 공통 영업행위 규칙 중 제2관은 “투자권유 등”이라는 제목하에 금융투자업자에 대하여, 일반투자자를 상대로 투자권유를 하는 경우의 적합성 원칙(제46조), 적정성 원칙(제46조의2), 설명의무(제47조)를 규정하는 등 투자권유 단계에서 일반투자자의 보호를 강화하고 있다. 이는 전문투자자와 일반투자자 사이에 금융투자계약을 체결할 때 필요한 지식과 경험, 능력 등 그 속성에 차이가 있음을 고려한 것이다.

신탁업자의 영업행위 규칙을 다루고 있는 자본시장법 제102조에서는 공통 영업행위 규칙에서의 적합성 원칙 등과 달리, 금융투자업자로서의 신탁업자가 부담하는 선관주의의무 및 충실의무에 관하여 수익자가 전문투자자인지 일반투자자인지 구별하지 않고, 신탁업자는 수익자에 대하여 선량한 관리자의 주의로써 신탁재산을 운용하여야 하고 수익자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다고만 규정하고 있다. 따라서 특정금전신탁의 신탁업자가 계약 체결 이후 투자자의 재산을 관리·운용하는 단계에서 수익자에 대하여 부담하는 선관주의의무 및 충실의무의 정도는 수익자가 전문투자자인지 여부에 따라 달라진다고 보기 어렵다.

특정금전신탁은 위탁자가 신탁재산의 운용방법을 특정하는 금전신탁으로서, 수탁자는 위탁자가 지정한 방법대로 자산을 운용하여야 하고, 그러한 운용의 결과 수익률의 변동에 따른 위험은 수탁자인 신탁업자가 신탁재산에 대하여 선량한 관리자로서의 주의의무를 다하지 아니하였다는 등의 특별한 사정이 없는 한 수익자가 부담하여야 한다. 이러한 특정금전신탁의 특성에 비추어 보면, 특정금전신탁의 신탁업자가 위탁자가 지시한 바에 따라 가능한 범위 내에서 수집된 정보를 바탕으로 신탁재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 신탁재산을 관리·운용하였다면 신탁업자는 위 법 규정에 따른 선관주의의무를 다하였다고 할 것이고, 설사 그 예측이 빗나가 신탁재산에 손실이 발생하였다고 하더라도 그것만으로 선관주의의무를 위반한 것이라고 할 수 없다.

2. 사안의 개요 및 쟁점

가. 사실관계

⑴ 원고는 피고와 사이에 원고가 피고에게 500억 원을 신탁하고 피고는 원고의 지시에 따라 이를 운용하는 대신 보수를 지급받기로 하는 특정금전신탁계약을 체결하면서, 기업어음은 신용평가등급이 A2 등급 이상인 것만 신탁재산으로 편입할 수 있도록 지정한 ‘특정금전신탁 운용지시서’를 작성하여 교부하였다.

이때 원고가 피고에게 운용방법의 변경을 요구하려면 사전에 피고와 협의를 한 후 ‘특정금전신탁 운용지시 변경신청서’에 의하기로 합의하였다.

⑵ 피고는 원고가 신탁한 운용자금으로 甲 회사로부터 이 사건 기업어음을 매수하여 원고의 신탁재산에 편입하였다.

이 사건 기업어음이 원고의 신탁재산에 편입될 당시의 신용평가등급은 A2 이었다.

⑶ 이후 甲 회사에 대한 회생절차 개시결정이 있었다.

⑷ 원고가 피고를 상대로, 피고가 이 사건 기업어음을 매수하기 이전에 피고에게 A2 등급의 기업어음을 편입할 경우 원고로부터 미리 승인을 받도록 구두 지시까지하였음에도 원고의 운용지시를 위반하고 이 사건 기업어음을 신탁재산에 편입하여 손해를 입혔으므로, 이는 채무불이행 또는 불법행위에 해당한다는 이유로 손해배상을 청구한 사안이다.

나. 쟁점

⑴ 위 판결의 쟁점은, 특정금전신탁에서 신탁업자가 부담하는 선관주의의무 등의 내용 및 위탁자가 전문투자자인 경우 위탁자가 일반투자자인 경우보다 그 의무의 정도가 완화되는지 여부(소극)이다.

⑵ 자본시장법상 전문투자자에 해당하는 원고와 피고 사이에서 특정금전신탁계약을 체결하면서 원고가 피고에게 특정 신용등급 이상의 기업어음만 신탁재산에 편입하도록 지시한 경우에 피고가 甲 회사 발행의 기업어음을 매수하여 신탁재산에 편입한 행위를 두고, 편입 당시 해당 기업어음의 신용등급 판단, 피고의 위와 같은 행위가 신탁업자로서의 선관주의의무 등에 위배되는지 여부가 다투어졌는데, 위 기업어음의 신용등급은 원고의 지시 범위 내인 A2 등급이고, 수익자인 원고가 자본시장법상 전문투자자라는 이유만으로는 신탁업자인 피고가 부담하는 선관주의의무와 충실의무의 수준이 완화된다고 보기 어려우며, 특정금전신탁에서 수탁자가 부담하는 선관주의의무의 내용에 비추어 볼 때 이 사건 피고의 의무위반이 없다고 보아, 원고의 청구를 기각한 원심 판단이 결과적으로 정당하다고 하여 원고의 상고를 기각한 사례이다.

⑶ 위 판결은 자본시장법하에서 특정금전신탁이 체결된 경우, 고객에 대하여 신탁 업자가 계약 체결 이후 투자자의 재산을 관리․운용하는 단계에서 부담하는 선관주의의무의 내용을 선언하고, 그러한 선관주의의무의 정도는 고객이 전문투자자인지 일반투자자인지에 따라 달라지지 않는다는 법리를 명시하였다.

3. 자본시장법의 투자자 구분제도 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 관련 규정

● 자본시장과 금융투자업에 관한 법률

제9조(그 밖의 용어의 정의)

⑤ 이 법에서 ‘전문투자자’란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각호의 어느 하나에 해당하는 자를 말한다. 다만 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다.

1. 국가

2. 한국은행

3. 대통령령으로 정하는 금융기관

4. 주권상장법인. 다만 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다.

5. 그 밖에 대통령령으로 정하는 자

⑥ 이 법에서 ‘일반투자자’란 전문투자자가 아닌 투자자를 말한다.

● 제46조(적합성 원칙 등)

① 금융투자업자는 투자자가 일반투자자인지 전문투자자인지의 여부를 확인하여야 한다.

② 금융투자업자는 일반투자자에게 투자권유를 하기 전에 면담․질문 등을 통하여 일반투자자의 투자목적․재산상황 및 투자경험 등의 정보를 파악하고, 일반투자자로부터 서명( 전자서명법 제2조 제2호에 따른 전자서명을 포함한다. 이하 같다), 기명날인, 녹취, 그 밖에 대통령령으로 정하는 방법으로 확인을 받아 이를 유지․관리하여야 하며, 확인받은 내용을 투자자에게 지체 없이 제공하여야 한다.

③ 금융투자업자는 일반투자자에게 투자권유를 하는 경우에는 일반투자자의 투자목

적․재산상황 및 투자경험 등에 비추어 그 일반투자자에게 적합하지 아니하다고 인정

되는 투자권유를 하여서는 아니 된다.

● 제46조의2(적정성의 원칙 등)

① 금융투자업자는 일반투자자에게 투자권유를 하지 아니하고 파생상품, 그 밖에 대통령령으로 정하는 금융투자상품(이하 ‘파생상품등’이라 한다)을 판매하려는 경우에는 면담․질문 등을 통하여 그 일반투자자의 투자목적․재산상황 및 투자경험 등의 정보를 파악하여야 한다.

② 금융투자업자는 일반투자자의 투자목적․재산상황 및 투자경험 등에 비추어 해당 파생상품등이 그 일반투자자에게 적정하지 아니하다고 판단되는 경우에는 대통령령으로 정하는 바에 따라 그 사실을 알리고, 일반투자자로부터 서명, 기명날인, 녹취, 그 밖에 대통령령으로 정하는 방법으로 확인을 받아야 한다.

● 제47조(설명의무)

① 금융투자업자는 일반투자자를 상대로 투자권유를 하는 경우에는 금융투자상품의 내용, 투자에 따르는 위험, 그 밖에 대통령령으로 정하는 사항을 일반투자자가 이해할 수 있도록 설명하여야 한다.

② 금융투자업자는 제1항에 따라 설명한 내용을 일반투자자가 이해하였음을 서명, 기명날인, 녹취, 그 밖의 대통령령으로 정하는 방법 중 하나 이상의 방법으로 확인을 받아야 한다.

③ 금융투자업자는 제1항에 따른 설명을 함에 있어서 투자자의 합리적인 투자판단 또는 해당 금융투자상품의 가치에 중대한 영향을 미칠 수 있는 사항(이하 ‘중요사항’이라 한다)을 거짓 또는 왜곡(불확실한 사항에 대하여 단정적 판단을 제공하거나 확실하다고 오인하게 할 소지가 있는 내용을 알리는 행위를 말한다)하여 설명하거나 중요사항을 누락하여서는 아니 된다.

● 제102조(선관의무 및 충실의무)

① 신탁업자는 수익자에 대하여 선량한 관리자의 주의로써 신탁재산을 운용하여야 한다.

② 신탁업자는 수익자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.

● 자본시장법 제79조(선관의무 및 충실의무)

① 집합투자업자는 투자자에 대하여 선량한 관리자의 주의로써 집합투자재산을 운용하여야 한다.

② 집합투자업자는 투자자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.

● 자본시장법 제96조(선관의무 및 충실의무)

① 투자자문업자는 투자자에 대하여 선량한 관리자의 주의로써 투자자문에 응하여야 하며, 투자일임업자는 투자자에 대하여 선량한 관리자의 주의로써 투자일임재산을 운용하여야 한다.

② 투자자문업자 및 투자일임업자는 투자자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.

● 자본시장법 제37조(신의성실의무 등)

① 금융투자업자는 신의성실의 원칙에 따라 공정하게 금융투자업을 영위하여야 한다.

② 금융투자업자는 금융투자업을 영위함에 있어서 정당한 사유 없이 투자자의 이익을 해하면서 자기가 이익을 얻거나 제3자가 이익을 얻도록 하여서는 아니 된다

나. 자본시장법의 체계

⑴ 자본시장법은 투자매매업자와 투자중개업자에 대해 명시적으로 선관주의 규정을 두고 있지 않지만, 이들 업자도 선관주의의무를 부담한다. 한편 자본시장법 제79조, 제96조 및 제102조의 내용은 사실상 동일하고, 이 사건 원고와 피고 사이에서는 ‘(비지정형)특정금전신탁계약’이 체결되었으므로 공통규칙인 제37조와 신탁업에 관한 제102조가 직접 적용되는 조문이다. 이 사건 원고도 선관주의의무(및 충실의무)와 관련하여 제102조의 적용을 주장하였다.

⑵ 자본시장법은 금융투자업을 ‘이익을 얻을 목적으로 계속적이거나 반복적인 방법으로 행하는 행위’로서 투자매매업, 투자중개업, 집합투자업, 투자자문업, 투자일임업, 신탁업의 6가지로 구분하여 정의하고 있다(자본시장법 제6조 제1항).

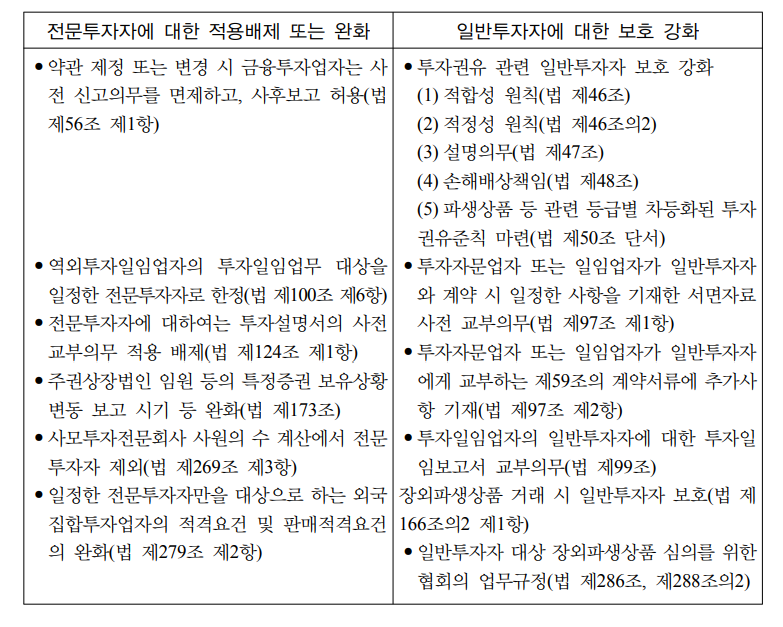

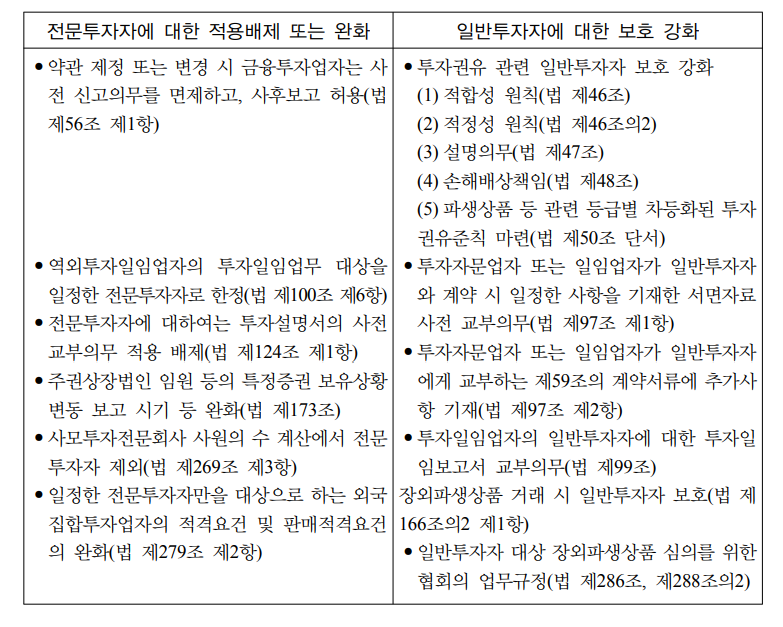

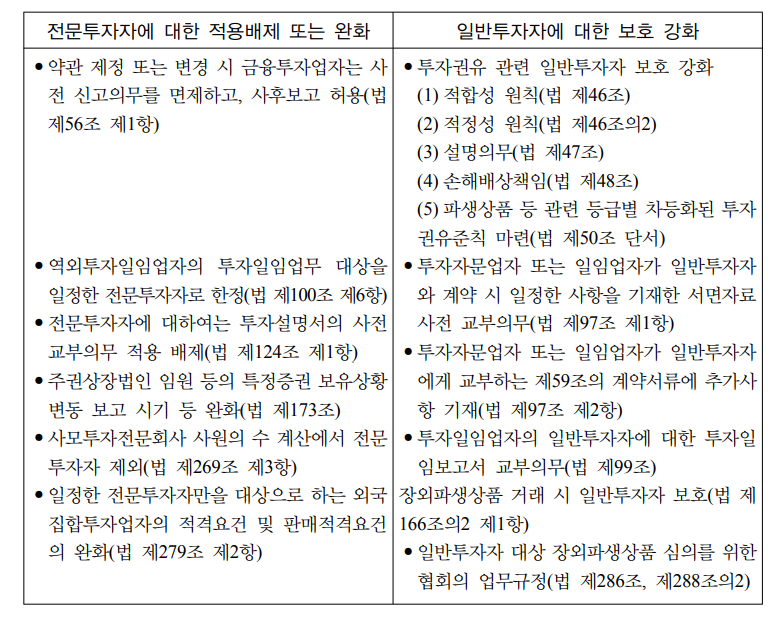

다. 투자자 구분제도의 의의

⑴ 자본시장법은 금융투자상품에 대한 전문성 구비 여부, 투자에 따른 위험감수능력 등을 기준으로 전문투자자와 일반투자자로 구분하고(제9조 제5항, 제6항) 전문투자자에 대해서는 투자자보호를 대폭 완화하고 자기책임하에 신속한 투자결정을 할 수 있도록 하는 한편 일반투자자에 대하여는 투자자보호를 크게 강화하였다. 국가, 중앙은행, 시행령으로 정하는 금융기관 등의 기관투자자, 상장법인 등이 전문투자자에 해당하지만, 비상장법인이나 개인이라도 일정 요건을 충족하면 전문투자자(소위 자발적 전문투자자)로서의 자격이 인정된다. 이 사건 원고와 피고가 모두 전문투자자에 해당함은 다툼이 없다.

⑵ 자본시장법상 투자자구분이 효력을 갖는 것은 주로 금융투자업자의 영업행위에 관련된 규정들로, 특히 투자권유규제와 관련된 대부분 규정의 경우 일반투자자를 그 대상으로 함을 명시하고 있다.

4. 자본시장법상 전문투자자 개념과 의의 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 관련 규정

● 자본시장법 제9조(그 밖의 용어의 정의)

⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다.(후략)

1. 국가

2. 한국은행

3. 대통령령으로 정하는 금융기관

4. 주권상장법인. (후략)

5. 그 밖에 대통령령으로 정하는 자

● 자본시장법 시행령 제10조(전문투자자의 범위 등)

③ 법 제9조 제5항 제5호에서 "대통령령으로 정하는 자"란 다음 각 호의 자를 말한다. (후략)

12. 법률에 따라 설립된 기금(제10호 및 제11호는 제외한다) 및 그 기금을 관리ㆍ운용하는 법인

나. 위 규정의 취지

⑴ 자본시장법 제9조 제5항은 금융투자상품에 관한 전문성 구비 여부, 소유자산 규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 국가와 한국은행, 주권상장법인 외에 대통령령으로 정하는 금융기관과 그 밖에 대통령령으로 정하는 자를 전문투자자로 정의하고 있고, 이에 따라 자본시장법 시행령 제10조에서 전문투자자의 범위를 정하고 있다.

⑵ 자본시장법은 전문투자자에 대하여는 적합성 원칙, 적정성 원칙, 설명의무 등 영업행위 규제의 대부분을 적용하지 않는다.

전문투자자와 일반투자자 사이에 금융투자계약을 체결할 때 필요한 지식과 경험, 능력 등 그 속성에 차이가 있음을 고려하여, 특히 보호가 필요한 일반투자자에게 한정된 규제자원을 집중함으로써 규제의 효율성을 높이고자 하는 취지이다.

⑶ 자본시장법이 전문투자자와 일반투자자를 구별하는 취지와 입법 목적, 구별 기준 등에 비추어 살펴보면, 전문투자자의 범위는 자본시장법과 그 시행령에 따라 명백하게 인정되는 경우를 제외하고는 한정적으로 해석해야 한다.

⑷ 어떠한 기금이 법률에 설립 근거를 두고 있다는 사정만으로는 자본시장법 시행령 제10조 제3항 제12호에서 전문투자자로 규정하고 있는 ‘법률에 따라 설립된 기금’에 해당한다고 단정할 수 없다.

특히 그 기금의 설치 여부가 임의적인 경우에는 더욱 그러하다.

다. 전문투자자

⑴ 전문투자자 개념의 도입

2009년 시행된 자본시장법은 투자자의 전문성 정도에 따라 투자자를 일반투자자와 전문투자자로 구분하여 양자에 다른 규제를 적용함으로써 보다 효율적인 투자자보호를 꾀하고 있다.

⑵ 자본시장법상 전문투자자 개념

자본시장법은 투자자를 금융투자상품에 대한 전문성 및 소유자산 규모 등에 비추어 위험 감수 능력이 있는지 여부에 따라 일반투자자와 전문투자자로 구분하고(법 제9조 제5항), 일반투자자를 전문투자자가 아닌 투자자라고 함으로써(법 제9조 제6항) 잔여 개념으로 정의하는 방식을 취하고 있다.

구체적으로 자본시장법 제9조 제5항 및 동법 시행령 제10조에 따른 전문투자자의 범위는 (i) 일반투자자로 전환이 허용되지 않는 전문투자자, (ii) 일반투자자로 전환 가능한 전문투자자, (iii) 전문투자자로 전환 가능한 일반투자자로 나누어 볼 수 있고 이를 자본시장법 시행령 제11조 제1항에 따른 전문가 개념과 비교하면 다음과 같다.

⑶ 전문투자자

자본시장법은 국가, 한국은행, 동법 시행령이 정하는 금융기관(은행, 보험회사, 금융투자업자, 증권금융회사, 종합금융회사, 자금중개회사, 금융지주회사, 여신전문금융회사 상호저축은행 및 그 중앙회, 그 밖에 이에 준하는 외국금융기관, 시행령 제10조 제2항), 주권상장법인, 기타 시행령이 정하는 투자자(예금보험공사, 한국자산관리공사 등 특별한 법률에 의하여 설치된 공공기관, 협회, 예탁결제원과 거래소, 금융감독원, 집합투자기구, 지방자치단체, 그리고 자발적 전문투자자, 시행령 제10조 제3항)를 전문투자자로 구분하고 있다(법 제9조 제5항).

집합투자기구는 집합투자의 설정을 위한 기구로서 그 자체가 위험감수능력을 갖추었다고 보기 어려우나, 전문적 운용자인 집합투자업자가 운영을 담당하기 때문에 전문성을 갖춘 것으로 본다. 키코 사태의 영향으로 2009. 2. 3. 개정으로 주권상장법인이더라도 장외파생상품 거래를 하는 경우 금융투자업자에게 전문투자자와 같은 대우를 받겠다는 의사를 서면으로 통지한 경우에 한하여 전문투자자로 취급하도록 단서조항을 두었다(법 제9조 제5항 제4호 단서).

⑷ 일반투자자

전문투자자에 속하지 않는 투자자는 모두 일반투자자에 속한다(법 제9조 제6항). 자본시장법상 적합성원칙(제46조), 적정성원칙(제46조의2), 설명의무(제47조)는 금융투자업자가 일반투자자를 대상으로 투자권유를 하는 경우만을 규율하고 있다. 그러나, 위 조항에서 ‘전문투자자’가 배제되었다 하더라도, 금융투자업자가 전문투자자에게 투자권유를 하면서 적합성원칙 및 설명의무를 현저히 위반하거나, 부당권유행위 등 다른 주의의무 위반과 결합하여 손해가 발생한 경우에는 불법행위가 성립할 수 있으므로, 그 민사상 책임까지 전면적으로 면제된다고는 보기 어렵다.

⑸ 투자자의 전환

일부 전문투자자가 전문성이 부족한 경우에 서면통지 및 금융투자업자의 동의에 의하여 일반투자자 대우를 받을 수 있도록 허용하되, 일반투자자가 전문투자자로 전환하는 것은 원칙적으로 허용하지 않고 있다. 다만 주권상장법인의 경우 장외파생상품 거래에 있어서 전문투자자로 전환할 수 있다.

위 규정에도 불구하고 국가, 한국은행, 금융기관, 일정한 범위의 기타 전문투자자 등(시행령 제10조 제1호)은 일반투자자로의 전환이 불가능하다. 이들을 제외한 국내외 주권상장법인, 기금관리·운용법인, 공제사업자, 지방자치단체, 자발적 전문투자자는 일반투자자로의 전환이 가능하다.

⑹ 전문투자자와 일반투자자 구별의 의의

① 일반투자자를 상대로 하는 금융투자업에 대한 영업행위규제는 강화하는 한편, 전문투자자를 상대로 하는 경우에는 규제를 완화하고 있다. 전문투자자와 일반투자자의 구분은 금융투자업자의 영업행위규제 중 자본시장법 제2편 제4장 제2관 이하의 투자권유규제 규정의 적용범위를 정하는 실익이 있다. 즉 투자권유단계에서 금융투자업자의 영업행위와 관련하여 전문투자자에 대하여는 적합성원칙(법 제46조), 설명의무(법 제47조), 손해배상책임에 관한 입증책임 전가(법 제48조 제2항), 투자권유 없이 파생상품 등 대통령령이 정하는 금융투자상품을 판매하려는 경우의 적정성원칙(법 제 46조의2) 등의 적용이 배제된다. 또한 전문투자자에 대해서는 과당권유규제(법 시행령 제68조 제5항 제2호), 파생상품거래 시 차등투자권유준칙(법 제50조 제1항), 부당권유금지(법 시행령 제55조) 등의 규정이 적용되지 않는다.

② 자본시장법상 투자권유규제의 취지는 투자권유단계에서 정보의 비대칭을 해소함으로써 투자자가 온전한 정보를 가지고 자기책임의 원칙에 따라 투자판단을 할 수 있도록 하기 위한 것이다. 투자자는 투자 결정에 있어 여러 요소를 고려하게 되지만, 전문적 투자자가 아닌 투자자의 경우 금융투자에 관한 전문지식이나 정보를 갖지 못하여 스스로 정보를 수집하는 방법보다는 금융투자업자 등의 투자권유에 의지하게 된다. 나아가 금융투자업자는 투자권유를 통하여 고객으로부터 투자자금을 유치하게 되고 우월한 정보력을 기초로 고객에 우선하여 거래하거나 타인의 이익을 위하여 고객의 이익을 희생시킬 유인을 가질 수 있으므로 금융투자업자와 투자자 간 이해충돌이 발생할 수 있다. 그러나 전문투자자는 기본적으로 투자 경험이 풍부하고 투자 목적도 일반투자자와 다르며, 일반투자자에게 필요한 설명을 듣지 않더라도 스스로 위험 감수에 필요한 정보를 취득하고 투자판단을 할 수 있어 금융투자업자와 투자자 간 정보 격차를 시정할 필요가 없다. 따라서 전문투자자와 일반투자자에 대한 투자권유규제를 차등화함으로써 한정된 규제자원을 보다 많은 보호를 요하는 일반투자자에 집중할 수 있고 전문투자자에 대한 규제 완화와 함께 시장 전체적으로 규제 수준의 적정화라는 효과를 달성할 수 있다.

③ 이 밖에도 자본시장법은 전문투자자만을 상대방으로 하는 경우에는, 약관의 제정 또는 변경 시 금융투자업자의 사전 신고의무(법 제56조 제1항 4호), 투자자문계약 또는 투자일임계약 체결 시 투자자문업자 또는 투자일임업자에 의한 사전 서면교부의무(법 제 97조 제1항) 및 제59조 제1항에 따른 서면교부 및 일정사항 기재의무(법 제97조 제2항), 투자일임업자에 의한 투자일임보고서 교부의무(법 제99조 제1항), 투자설명서 교부의무(법 제124조 제1항) 등을 면제하고, 주식 등의 대량 보유 등의 보고 내용 및 보고 시기의 조정을 인정(법 제147조 제1항, 동법 시행령 제154조 제4항)하는 등 행위규제를 대폭 경감시켜 주고 있다.

④ 한편 이러한 규제의 차등화는 영업행위규제 중 일부에 한정되는 것이고 전문투자자에 대한 규제상 보호 자체를 배제하는 것은 아니며, 자본시장법은 전문투자자와 일반투자자 사이의 전환을 허용함으로써(법 제9조 제5항 및 동법 시행령 제10조 제1항) 적용상의 유연성과 명확성을 확보하고 있다.

라. 한국도로공사 사내근로복지기금이 자본시장과금융투자업에관한법률 제9조 제5항 제5호, 시행령 제10조 제3항 제12호에서 전문투자자로 규정하고 있는 ‘법률에 따라 설립된 기금’에 해당하는지(소극)(대법원 2021. 4. 1. 선고 2018다218335 판결)

⑴ 위 판결의 쟁점은, 한국도로공사 사내근로복지기금이 「자본시장과 금융투자업에 관한 법률」 제9조 제5항 제5호와 그 시행령 제10조 제3항 제12호에서 전문투자자로 규정하고 있는 ‘법률에 따라 설립된 기금’에 해당하는지(소극) 여부이다.

⑵ 「자본시장과 금융투자업에 관한 법률」(이하 ‘자본시장법’이라고 한다) 제9조 제5항은 금융투자상품에 관한 전문성 구비 여부, 소유자산 규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 국가와 한국은행, 주권상장법인 외에 대통령령으로 정하는 금융기관과 그 밖에 대통령령으로 정하는 자를 전문투자자로 정의하고 있고, 이에 따라 자본시장법 시행령 제10조에서 전문투자자의 범위를 정하고 있다. 따라서 어떠한 투자자가 자본시장법에서 규정한 전문투자자에 해당하는지 여부는 객관적으로 자본시장법과 그 시행령에서 규정한 전문투자자에 해당하는지에 따라 결정된다.

⑶ 자본시장법은 전문투자자와 일반투자자를 구별하여 전문투자자에 대하여는 적합성 원칙, 적정성 원칙, 설명의무 등 영업행위 규제의 대부분을 적용하지 않고 있는데, 이는 전문투자자와 일반투자자 사이에 금융투자계약을 체결할 때 필요한 지식과 경험, 능력 등 그 속성에 차이가 있음을 고려하여, 특히 보호가 필요한 일반투자자에게 한정된 규제자원을 집중함으로써 규제의 효율성을 높이고자 하는 취지이다(대법원 2019. 7. 11. 선고 2016다224626 판결 참조).

⑷ 위와 같이 전문투자자와 일반투자자를 구별하는 취지와 입법목적, 구별기준 등에 비추어 살펴보면, 전문투자자의 범위는 자본시장법과 그 시행령에 따라 명백하게 인정되는 경우를 제외하고는 한정적으로 해석해야 한다. 즉, 어떠한 기금이 법률에 설립근거를 두고 있다는 사정만으로는 자본시장법 시행령 제10조 제3항 제12호에서 전문투자자로 규정하고 있는 ‘법률에 따라 설립된 기금’에 해당한다고 단정할 수 없고, 특히 그 기금의 설치 여부가 임의적인 경우에는 더욱 그러하다. 따라서 「근로복지기본법」 제50조, 제52조에 따라 한국도로공사 근로자의 생활안정과 복지증진을 위하여 고용노동부장관의 인가를 받아 설립된 법인인 원고는 자본시장법 시행령 제10조 제3항 제12호에서 전문투자자로 규정하고 있는 ‘법률에 따라 설립된 기금’에 해당한다고 보기 어렵다.

⑸ 펀드 투자자인 원고 한국도로공사 사내근로복지기금이 펀드판매회사와 자산운용회사인 피고들을 상대로 투자권유 시 기망의 의사가 있었거나 펀드의 위험성을 제대로 고지하지 않아 투자금 중 일부를 상환 받지 못한 손해를 입었다고 주장하면서 미상환 투자원리금의 지급을 구하는 사건이다.

대법원은, 원고가 자본시장법상 적합성 원칙이나 설명의무 등 규제의 적용 제외 대상인 ‘전문투자자’에 해당하지 않는다고 보아 원고의 청구를 일부 인용한 원심의 결론이 정당하다고 인정한 사례이다.

5. 특정금전신탁과 신탁업자의 의무 [이하 판례공보스터디 민사판례해설, 홍승면 P.76-78 참조]

가. 특정금전신탁업

금전신탁이란, 신탁행위에 의하여 위탁자로부터 금전을 수탁받은 신탁회사가 이를 대출, 유가증권, 기타 유동성 자산 등에 운용한 후 신탁기간 종료 시 수익자에게 금전의 형태로 교부하는 신탁의 일종인데, 그중에서도 특정금전신탁은 위탁자가 신탁재산인 금전의 ‘운용방법을 지정’하는 금전신탁으로서 위탁자가 지정한 운용방법에 따른 자산운용에 의하여 그 수익률이 변동함으로써 항상 위험이 따르고, 그 위험은 특별한 사정이 없는 한 수익자가 부담하여야 하므로, 신탁재산의 운용 결과에 대한 손익은 모두 수익자에게 귀속되는 자기책임주의와 실적배당주의를 그 본질로 한다[대법원 2018. 2. 28. 선고 2013다26425 판결 : 특정금전신탁은 위탁자가 신탁재산인 금전의 운용방법을 지정하는 금전신탁으로서 신탁회사는 위탁자가 지정한 운용방법대로 자산을 운용하여야 한다. 그 운용과정에서 신탁회사가 신탁재산에 대하여 선량한 관리자의 주의의무를 다하였다면 자기책임의 원칙상 신탁재산의 운용 결과에 대한 손익은 모두 수익자에게 귀속된다(대법원 2007. 11. 29. 선고 2005다64552 판결 참조)].

특정금전신탁 업무처리 모범규준 제3조에서는, 특정금전신탁을 ① 지정형 특정금전신탁(투자자가 운용대상을 특정종목과 비중 등 구체적으로 지정)과 ② 비지정형 특정금전신탁(투자자가 운용대상을 특정종목과 비중 등 구체적으로 지정하지 않음)으로 구분하여 정의하고 있고, ②의 경우 수탁자에게 신탁재산의 운용과 관련하여 일정한 재량이 부여되어 있다.

● 자본시장법 시행령 제103조(신탁의 종류)

법 제103조 제3항에 따라 금전신탁은 다음 각호와 같이 구분한다.

1. 위탁자가 신탁재산인 금전의 운용방법을 지정하는 금전신탁(이하 ‘특정금전신탁’이라 한다)

2. 위탁자가 신탁재산인 금전의 운용방법을 지정하지 아니하는 금전신탁(이하 ‘불특정금전신탁’이라 한다)

이 사건 원고와 같이 ‘A2 등급 이상의 기업어음(CP)’으로 신용등급을 포괄지정한 경우 비지정형 특정금전신탁에 해당한다.

한편 불특정금전신탁에 관하여는 2003. 10. 4. 제정되어 2004. 1. 5. 시행되었던 간접투자자산운용업법 부칙 제14조 제2항44)에서 이를 간접투자로 규정하고 위 법 시행 후 6개월이 경과한 2004. 7. 5.부터 이를 신규로 설정하는 것을 금지하였고, 현재 연금신탁상품을 제외하고는 불특정금전신탁상품은 판매되지 않고 있다.

● 부칙 제14조(은행․보험회사 등에 관한 경과조치 등)

② 제1항의 규정에 의하여 자산운용회사의 허가를 받은 것으로 보는 은행법에 의한 금융기관 및 보험업법에 의한 보험회사가 이 법 시행 전에 설정한 금전의 신탁 및 특별계정에 대하여는 신탁업법 및 보험업법을 적용하고, 이 법 시행후 6월이 경과한 날부터 당해 금전의 신탁 및 특별계정의 추가 설정을 금지한다. 다만 대통령령이 정하는 경우에는 그러하지 아니하다

나. 자본시장법상 신탁업자의 이중적 지위

신탁업자는 기본적으로 신탁계약의 ‘수탁자’이므로 신탁법에 따른 각종 의무(선관의무, 충실의무, 분별관리의무 등)를 부담한다. 물론 신탁법 규정 외에 자본시장법에서도 이를 구체화하거나 보완하여 더욱 강화된 의무를 규정하고 있기도 하다.

동시에 신탁업자는 자본시장법에 따라 ‘금융투자업자’의 일종으로 분류되므로, 금융투자상품의 판매 등과 관련한 공통 행위규제(투자권유 시의 적합성 원칙, 설명의무 또는 적정성 원칙 등) 및 투자업자별 행위규제(선관의무 및 충실의무, 불건전 영업행위 금지 등)를 받게 된다. 결국 신탁업자는 ‘수탁자’ 및 ‘금융투자업자’라는 이중적 지위를 갖게 되는 것이다.

※ 신탁계약 체결을 위한 권유단계는 아직 신탁에 따른 신뢰관계가 형성되기 이전이므로 수탁자로서의 선관의무 및 충실의무가 그대로 적용된다고 보기 어렵다고 할 것이다.

한편 신탁법과 자본시장법은 일반법과 특별법의 관계에 있어 신탁을 영업으로 하는 경우 자본시장법이 특별법으로서 우선 적용되고 자본시장법이 규율하지 아니한 부분은 신탁법이 적용된다.

다. 자산의 관리․운용 단계에서 부담하는 특정금전신탁업자의 의무

신탁계약이 체결되기까지의 단계에서는 자본시장법에 따라 금융투자업자로서의 고객보호의무(설명의무 포함)가 발현될 것이지만, 신탁계약 체결 이후 신탁재산의 운용단계에서는 자본시장법 제102조의 선관의무 및 충실의무가 적용된다.

⑴ 선관주의의무와 충실의무 개괄

㈎ 자본시장법에서 선관주의의무와 충실의무에 대한 정의규정을 별도로 두고 있지 않으므로 신탁법과 상법상 규정에 관한 해석을 준용하여 신탁업자의 선관주의의무와 충실의무의 내용을 설명하는 것이 합리적이다.

신탁법 제32조와 자본시장법 제102조 제1항에서 규정한 선관주의의무는, 거래상 일반적으로 평균인에게 요구되는 정도의 주의의무로서 수탁자는 그 직업이나 사회적 지위 등에 따라 통상 요구되는 정도의 주의를 기울여 신탁사무를 처리해야 함을 의미한다. 신탁재산을 이용하여 투자를 한 결과 당초 예상한 이익을 얻을 수 없었다 할지라도 수탁자의 투자판단이 합리적인 기준에 따른 것이라면 선관주의의무 위반이라고 할 수 없다. 신탁법 제32조는 임의규정임에 반하여, 자본시장법은 신탁업자와 고객의 정보량, 교섭력의 차이에 비추어 선관주의의무를 임의규정으로 할 경우에는 신탁업자에게 일방적으로 유리한 신탁계약이 되어 고객 보호에 미흡하게 될 염려가 있으므로, 선관주의의무를 임의규정화하지 않고 신탁법상의 의무와는 별도로 강행규정으로 규정하고 있다.

● 신탁법 제32조(수탁자의 선관의무) 수탁자는 선량한 관리자의 주의(注意)로 신탁사무를 처리하여야 한다. 다만 신탁행위로 달리 정한 경우에는 그에 따른다.

㈏ 신탁법 제33조 및 제36조와 자본시장법 제102조 제2항에서 규정한 충실의무는 수탁자가 신탁목적에 따라 신탁재산을 관리하여야 하고 신탁재산의 이익을 최대한 도모하여야 할 의무(대법원 2005. 12. 22. 선고 2003다55059 판결)로, 이익취득금지원칙(no profit rule)과 이익상반금지원칙(no conflict rule)이 그 주된 내용을 이룬다.

● 신탁법 제33조(충실의무) 수탁자는 수익자의 이익을 위하여 신탁사무를 처리하여야 한다.

● 신탁법 제36조(수탁자의 이익향수금지) 수탁자는 누구의 명의로도 신탁의 이익을 누리지 못한다. 다만 수탁자가 공동수익자의 1인인 경우에는 그러하지 아니하다.

⑵ 재량의 범위와 선관주의의무

지정형 특정금전신탁의 경우, 신탁업자는 고객의 지시에 따라 해당 CP를 매입하고 만기까지 보유하면서 분별관리하므로, 실질적인 의미에서 추가적인 운용행위가 없다. 반면 비지정형 특정금전신탁의 경우, 신탁업자가 고객이 지시한 범위, 즉 자신에게 허용된 재량권 범위(이 사건의 경우 A2 이상의 CP)에서 운용대상을 발굴․선택해야 하므로, 이 과정에서 선량한 관리자의 주의를 요하게 된다.

⑶ 운용과정에서 손해경감의무

㈎ 통지의무

신탁업자는 신탁재산의 운용내역과 평가금액에 대한 정보를 위탁자에게 제공하고 매분기별 1회 이상 신탁운용보고서를 투자자에게 통지하는 등 CP 만기에 이르기까지 투자자보호를 위한 일련의 관리업무를 수행한다. 기업의 회생절차개시신청 등으로 운용자산의 신용등급이 하락하였거나, 2단계 이상 또는 투자부적격 등급으로 하락한 경우에도 지체 없이 투자자에게 그 내용을 통보할 의무를 부담한다.

한편 신용등급 하락을 통보하지 않았는데도 고객이 언론보도 등을 통해 이미 그 사실을 알고 있었다면, 대법원 2009. 7. 9. 선고 2007다90395 판결의 태도에 비추어 볼 때 신탁업자에게 미통지로 인한 손해배상책임을 묻기는 어려울 것이다.

◎ 대법원 2009. 7. 9. 선고 2007다90395 판결 : 고객이 금융기관을 상대로 한 선물환거래에서 계약만기 이전에 거래계약에서 예상되는 손실로 계약에서 정한 손실보증금의 추가납부사유가 발생하여 금융기관으로부터 추가납부를 통지받은 때에는, 손실보증금을 추가로 납부하여 계약을 계속하여 유지하거나 또는 보유하고 있는 선물환 포지션을 반대거래 등을 통하여 청산함으로써 자신의 이익을 극대화하거나 손실을 최소화할 수 있는 기회를 가진다. 금융기관이 고객이 유지하고 있는 선물환거래에서 손실보증금을 추가로 납부할 사유가 발생하였음에도 이를 통보하지 않음으로써 고객으로부터 그러한 기회를 박탈하였다면 이는 고객보호의무를 위반한 것이지만, 고객이 어떠한 경위로 이미 손실보증금의 부족 사유를 알게 된 경우에는 비록 금융기관이 손실보증금의 추가납부 통지를 게을리 하였다고 할지라도 그로 인하여 고객에게 어떠한 손해가 발생하였다고는 할 수 없으므로, 고객은 금융기관에 대하여 이를 이유로 손해배상을 청구할 수 없다.

㈏ 적극적으로 운용대상을 변경하는 등 스스로 위험을 회피할 의무까지 부담하는지 여부

금융기관의 손해경감의무는 위험발생의 가능성 및 경감방법을 통지하는 소극적 의무에 그치는 것이지, 고객의 지시 없이 전단적으로 적극적인 행위로 나아가야 하는 것을 내용으로 하는 의무는 아니다. 고객의 지시 없이 적극적으로 운용대상을 변경할 경우 오히려 위탁자의 운용지시에 따르지 않았다는 오명을 뒤집어 쓸 여지도 있다. 이는 특정금전신탁의 경우 본래 위탁자의 지시에 구속된다는 한계를 가지기 때문으로, 투자자의 ‘자기책임의 원칙’에 따라 운용결과가 전적으로 신탁고객(수익자)에게 귀속되므로, 자산운용에 있어 포괄적 재량이 인정되는 자산운용회사의 경우와는 근본적으로 성격이 다르기 때문이다.

6. 선관주의의무와 관련된 판례의 태도 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 대우채권 관련 사건들

⑴ 사건의 개요

대우그룹에 대한 채권단이 1999. 7. 19. 대우그룹에 대한 구조조정을 발표하자 대우채권(대우그룹 계열사 발행의 회사채, 기업어음)의 회수가능성에 대한 불안감이 가중되고, 1999. 7. 23.경부터 투자신탁상품의 인출이 급증하였다. 대우채권이 편입된 증권투자신탁의 위탁회사들은 대우채권이 편입된 수익증권의 환매에 대한 대책을 강구하게 되었고, 1999. 8. 12. 위탁회사들이 금융감독위원회 승인을 얻은 ‘수익증권 환매연기조치’ 방안을 발표하였는데, 이에 수익자들이 위탁회사 등을 상대로 선관주의의무 위반 등을 이유로 손해배상을 청구한 일련의 사건들이다.

⑵ 대법원 2004. 2. 27. 선고 2002다63572 판결 및 대법원 2006. 12. 8. 선고 2003다10407 판결

각 투자자인 원고는 전기공사공제조합 및 저축은행이었다.

대법원은 두 사건 모두에서, “구 증권투자신탁업법 제17조 제1항은 위탁회사는 선량한 관리자로서 신탁재산을 관리할 책임을 지며, 수익자의 이익을 보호하여야 한다고 규정하고 있는바, 구체적으로 특정한 시점에서 투자 종목 및 비율을 어떻게 정하여야 하는지는 관계 법령과 투자신탁 약관의 내용, 신탁재산의 운용목표와 방법, 그 시점에서의 시장 상황 및 전망 등 제반 사정을 종합적으로 감안하여 판단하여야 한다.”는 동일한 법리를 선언하면서, 요컨대 대우그룹이 채권자에 긴급자금지원 요청을 한 시점을 기준으로, Ⓐ 이미 이 사건 신탁재산에 편입되어 있던 대우그룹 채권의 만기를 연장함으로써 그대로 이 사건 신탁재산에 둔 것은 선관주의의무 위반이 아니지만, Ⓑ 이미 대우그룹의 재정상태가 위태로워서 채권상환능력이 극히 의심스러움에도 이 사건 신탁재산이 아니라 피고가 운용하는 다른 신탁재산에 편입되어 있던 대우그룹 채권을 새로 원고 신탁재산에 편입한 것은 선관주의의무 위반에 해당한다고 보았다.

⑶ 대법원 2006. 5. 11. 선고 2003다51057 판결

증권투자신탁 운용업무를 수행하는 피고가 역시 증권회사인 원고의 신탁재산을 대우채에 투자 운용하였으나, 이후 위 회사채가 투자신탁약관에서 정한 기준 신용등급 이하로 신용평가가 하락하였음에도 이에 대한 가격조정 또는 신속처분의 조치를 취하지 아니한 것이 수익자에 대한 선관주의의무 위반에 해당하는지 여부가 쟁점이 된 사건이다.

대법원은, 피고가 최초 회사채를 신탁재산에 편입할 당시에는 약관에서 정한 기준 신용등급에 적합하였다가 투자자의 수익증권 취득을 전후하여 기준 신용등급에 미달하게 되었다 하더라도, 투자신탁약관에서 요구하고 있는 편입채권의 신용등급 기준은 편입일을 기준으로 하고 있음을 전제로, 이 사건 당시에는 현행 증권투자신탁업 감독규정에서 정하고 있는 바와 같은 기준 신용등급 미달 유가증권의 가격조정 혹은 신속처분에 관한 법령상 또는 계약상 의무를 인정할 수 없고, 위 회사채 환매연기조치를 전후한 시장상황과 환매대금의 평가방식에 관한 관련 법령 및 약관의 규정 등에 비추어 피고가 그 당시 기준 신용등급 이하로 신용평가가 낮아진 대우채에 대한 가격조정 혹은 신속처분의 조치를 취하지 아니한 것이 위탁회사의 수익자에 대한 일반적인 선관주의의무 위반행위에 해당한다고 보기 어렵다고 판단하였다.

나. 특정금전신탁에서 신탁회사의 의무(대법원 2007. 11. 29. 선고 2005다64552 판결)

원고는 현대해상화재보험 주식회사, 피고는 주식회사 하나은행으로, 원고가 운용대상을 ‘기타 재정경제원 장관의 인가를 받은 유가증권의 인수 또는 매입’이라고 포괄적으로 지정하였던 특정금전신탁 사안이다. 피고는 1998. 8. 12. 동아건설 CP를 신탁재산으로 매입하였다가, 동아건설 CP의 상환가능성이 불투명해진 1998. 11.경 이 사건 신탁재산에서 동아건설 CP를 편출하고 대우중공업 회사채를 신탁재산에 편입함으로써 채권회수율을 높였다.

대법원은 아래와 같은 논리에 따라 피고의 선관주의의무 위반을 인정한 원심이 타당하다고 판단하였다.

① 원고의 손해 방지를 위해 신탁재산에서 동아건설 CP를 편출할 필요성이 있다 하더라도 지정받은 운용방법과 달리 신탁재산을 운용할 수 있는 예외사유(사정변경으로 인하여 지정방법대로의 운용이 신탁재산에 손실을 초래할 것이 명백히 예상되는 경우)에 해당하지 아니하고, 따라서 피고가 원고 지정의 운용방법을 위반하여 대우중공업 회사채를 편입한 것은 수탁자로서의 선관주의의무 위반에 해당한다고 본 원심은 정당하다.

② (그런데) 피고의 위 행위가 선관주의의무 위반(또는 자기거래금지)에 해당하더라도 결과적으로 채권회수율을 높였으므로 그 자체만을 놓고 보면 그로 말미암아 원고가 손해를 입었다고 보기 어렵다.

③ 그러나 동아건설은 1998년 초경부터 재정상태가 악화되어 부도위기에 처하게 된 점, 동아건설 발행의 회사채에 대한 신용등급은 1997. 12. 31.경에는 CCC, 1998. 5. 12.경에는 CC 또는 CCC 등급이었고, 동아건설 CP에 대한 1997. 12.경의 신용평가는 B+였으나 그 이후로는 그에 대한 신용평가가 없었던 점, 동아건설은 1998. 1.경에 주요 채권은행들로부터 2,200억 원, 1998. 4.경에 1,400억 원의 각 협조융자를 받았음에도 같은 해 5. 6.경에 다시 채권금융기관에 협조융자를 요청한 점, 피고를 포함한 채권금융기관들은 같은 해 5. 21.경 동아건설의 긴급자금 추가지원에 대한 공동대책 마련을 위해 동아건설에 대한 채권금융기관 협의체를 결성하고 자금관리단을 구성하였으나 별다른 실효를 거두지 못하였고, 같은 해 5. 26.경에는 일부 채권금융기관들이 동아건설에 대해 CP의 조기결제를 요구하는 등으로 계속적인 자금압박을 가하였으며, 같은 해 6. 9.경에는 은행감독원이 동아건설의 주거래은행인 서울은행의 여신한도 초과 대출 요청을 거부하였던 점, 이러한 상황에서 피고가 같은 해 8. 12. 동아건설 CP를 이 사건 제1신탁재산으로 매입한 지 20일 만에 동아건설이 기업개선작업 대상으로 확정되어 채권행사가 곤란하게 된 점 등을 참작해 보면, 피고가 1998. 8. 12. 동아건설 CP를 이 사건 신탁재산으로 매입한 행위는 선관주의의무 위반에 해당하고, 피고는 그로 인한 원고의 손해를 배상할 책임이 있다.

다. 자산운용회사가 부담하는 선관주의의무의 내용

⑴ 대법원 2013. 11. 28. 선고 2011다96130 판결

자산운용회사이자 위탁회사인 피고가, 한국전력 보통주와 우리금융 보통주에 연계된 장외파생상품에 신탁재산 대부분을 투자하기로 하는 파생상품 투자신탁인 이 사건 펀드의 투자자를 모집하면서, 투자설명서에 기재한 거래상대방(이 사건 펀드가 투자할 장외파생상품의 거래상대방)을 ‘비엔피 파리바’로 기재하였다가 이후 모집된 펀드 규모가 당초 예정 금액(200억 원)을 초과하여 비엔피 파리바와 당초 거래를 유지할 수 없게 되자 ‘리먼브러더스 아시아’로 변경하였는데, 리먼브라더스의 파산으로 인해 그 수익증권을 구매한 투자자인 원고들이 투자금을 회수하지 못하는 손해를 입고, 손해배상을 구한 사건이다.

대법원은, ① 투자설명서의 기재 내용이 ‘당연히 투자신탁계약 내용에 편입되어 계약적 구속력이 있다고 할 수 없고’, ② 자산운용회사인 피고는 선관주의의무에 따른 합리적 재량범위 내에서 투자자들의 동의 없이 구 간접투자법이 정한 절차에 따라 거래상대방을 변경할 수 있으며, ③ 피고가 리먼브라더스의 파산가능성을 예측할 수 없는 상황에서 불가피한 이유로 거래상대방을 위와 같이 변경한 데에 선관주의의무 위반이 없다고 하면서, 자산운용회사가 부담하는 선관주의의무에 관하여 다음과 같은 법리를 설시하였다.

“자산운용회사가 가능한 범위 내에서 수집된 정보를 바탕으로 간접투자재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 간접투자재산의 운용에 관한 지시를 하였다면 위 법 규정에서 말하는 선량한 관리자로서의 책임을 다한 것이라고 할 것이고, 설사 그 예측이 빗나가 신탁재산에 손실이 발생하였다고 하더라도 그것만으로 간접투자재산 운용단계에서의 선량한 관리자로서의 주의의무를 위반한 것이라고 할 수 없다.”

⑵ 대법원 2015. 3. 26. 선고 2014다214588, 214595 판결

이 사건은 해외 부동산 개발사업에 투자하는 사모펀드에 투자한 기관투자자(즉, 전문투자자에 해당함)들인 원고들이 투자손실을 보게 되자 자산운용회사인 피고를 상대로 손해배상을 구한 사안으로, 대법원은 ‘피고의 투자자 보호의무 및 선관주의의무 위반’을 모두 인정하여 피고의 손해배상책임을 긍정한 원심(= 제1심)이 정당하다고 하면서 판결문에서 ‘1. 투자권유단계에서의 투자자 보호의무’ 및 ‘2. 자산운용단계에서의 선관주의의무’를 나누어 판단하였는데, ① 제1항 판단에서 “자산운용회사의 투자권유단계에서의 투자자 보호의무는 투자자가 일반투자자가 아닌 전문투자자라는 이유만으로 배제되지 아니하며, 단지 투자자 보호의무의 범위와 정도를 정함에 있어 투자신탁재산의 특성 및 위험도 수준, 투자자의 투자 경험이나 전문성 등이 고려될 뿐이다.”라는 법리를 선언한 반면, ② 제2항 판단에서는, ‘일반투자자’와 ‘전문투자자’의 구별 없이 법령에 따라 자산운용회사가 선관주의의무를 부담한다고 하였다.

7. 고객이 전문투자자인 경우 선관주의의무(및 충실의무)의 내용이 달라지는지 여부 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 문제점 제기

원심과 제1심은 원고가 전문투자자인 점, 피고의 신탁보수 수준이 크게 높다고 보기 어려운 점 등을 고려하면, 피고가 이 사건 신탁계약과 관련하여 자본시장법에 기초하여 부담하는 선관주의의무와 충실의무의 수준은 일반투자자로부터 자금을 투자받는 경우보다 완화된다고 판단하였다.

그런데 상고이유에서 지적하고 있는 바와 같이, 자본시장법의 체계는 신탁계약 체결 전 투자권유단계에서는 전문투자자와 일반투자자를 구분하여 금융투자업자의 의무를 규정하고 있는 반면(적합성 원칙, 적정성 원칙, 설명의무), 신탁계약 체결 이후 신탁재산 운용단계에서는 이러한 구분을 상정하지 않고 선관주의의무를 규정하고 있다.

그럼에도 불구하고 신탁계약 체결 이후 수탁자가 부담하는 선관주의의무 등의 수준이, 상대방이 전문투자자인 경우와 일반투자자인 경우에 달라진다고 볼 수 있을 것인지가 이 부분 쟁점이다.

나. 결론

신탁계약 체결 이후 수탁자가 부담하는 선관주의의무 등의 수준은 수익자가 전문투자자라고 해서 완화되지 아니한다. 그 구체적 이유는 다음과 같다.

⑴ 자본시장법의 체계

자본시장법의 체계에 비추어 보면, 투자계약 체결을 위한 권유단계에서의 설명의무, 적합성 원칙, 적정성 원칙 등과 달리, 투자계약 체결 이후 각 금융투자업자가 부담하는 의무는 고객이 전문투자자인지 일반투자자인지 여부에 따라 달리 정하고 있지 아니한바, 이처럼 명백한 법 규정의 내용과 체계를 무시한 해석론은 타당하다고 보기 어렵다. ‘일반투자자와 전문투자자에 대하여 차등화된 행위규제를 적용’하지만, 모두 ‘투자권유’에 관하여 양자를 구별한다.

⑵ 일단 투자계약 체결된 이후에, 투자자의 종류에 따라 선관주의의무의 수준을 달리 볼 합리적 이유가 없다.

투자계약 체결을 위해 권유하는 단계에서는 양자의 지식과 경험, 능력 등 투자자 속성에 차이가 있어 일반투자자와 전문투자자를 달리 취급하는 것이 합리적이지만, 일단 투자계약이 체결된 이후 투자자(고객)의 재산을 관리․운용하는 수탁자의 측면에서, ‘일반투자자’의 재산과 ‘전문투자자’의 재산을 달리 취급해야 할 합리적 이유가 없다. 또한 신탁자가 지시권을 가진다는 특정금전신탁의 특성은, 일반투자자와 전문투자자의 구별과 무관하게 모든 특정금전신탁에 공통되는 특성이기도 하다.

⑶ 구체적 사안에서 선관주의의무 위반 여부를 판단하면서, 특정금전신탁의 특수성에 비추어 지시권을 가진 자(신탁자)가 전문투자자인지 일반투자자인지 여부를 고려요소 중 하나로 삼을 수는 있을지언정, 일반법리로써 수탁자가 부담하는 선관주의의무의 기준 자체가 전문투자자에 대해 보다 완화된다고 단정하는 것은 신중을 기할 필요가 있다.

8. (비지정형) 특정금전신탁의 수탁자로서 피고가 부담하는 의무의 내용 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 의무 내용

대상판결에서 대법원은, 특정금전신탁의 특성에 비추어 보면, “특정금전신탁의 신탁업자가 위탁자가 지시한 바에 따라 가능한 범위 내에서 수집된 정보를 바탕으로 신탁재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 신탁재산을 관리․운용하였다면 신탁업자는 위 법 규정에 따른 선관주의의무를 다하였다고 할 것이고, 설사 그 예측이 빗나가 신탁재산에 손실이 발생하였다고 하더라도 그것만으로 선관주의의무를 위반한 것이라고 할 수 없다.”라고 판단하였다.

신탁법과 상법상 선관주의의무와 충실의무에 관한 해석, 자산운용회사가 자산 운용단계에서 부담하는 선관주의의무의 내용에 관하여 판단한 대법원 2013. 11. 28. 선고 2011다96130 판결, 자본시장법 시행 전 사안에서 특정금전신탁에 관하여 판단한 대법원 2018. 2. 28. 선고 2013다26425 판결 등을 통해 확립되어 온 법리에 기초한 내용으로 타당하다.

나. 이 사건에서의 적용

구체적으로 위탁자의 지시 범위 내에서 신탁재산을 어떻게 운용하여야 하는지, 즉, 이 사건의 경우 신탁재산에 A2 이상의 CP 중 ‘어떠한 A2 이상 CP’를 편입하거나 또 편출해야 하는지는 관계 법령, 투자신탁계약의 내용, 그 시점에서의 시장 상황 및 전망 등의 제반 사정을 종합적으로 고려하여 판단해야 할 것이다.

대법원은 이 사건 피고가 원고에 대해 선관주의의무 및 충실의무를 위반하였다고 보기 어렵다고 판단하였다.

특정금전신탁에서 위탁자가 전문투자자인 경우 ‘완화된’ 선관주의의무 및 충실의무를 부담한다는 원심의 법리는 잘못되었다. 위탁자가 전문투자자인지 일반투자자인지 여부를 구별하지 않고, 수탁자는 동일한 수준의 선관주의의무와 충실의무를 부담한다.

다만 이러한 법리에 비추어 보더라도 이 사건에서 피고가 2012. 10. 15. 이 사건 CP를 이 사건 신탁재산에 편입한 것이 원고에 대해 선관주의의무 및 충실의무를 위반한 행위라고 보기는 어렵다. 따라서 원심 결론은 타당하므로 상고를 기각함이 상당하다.

9. 대상판결의 내용 분석 [이하 판례공보스터디 민사판례해설, 홍승면 P.76-78 참조, 이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 대상판결의 요지

⑴ 특정금전신탁의 신탁업자가 위탁자가 지시한 바에 따라 가능한 범위 내에서 수집된 정보를 바탕으로 신탁재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 신탁재산을 관리‧운용하였다면 신탁업자는 위 법 규정에 따른 선관주의의무를 다하였다고 할 것이고, 설사 그 예측이 빗나가 신탁재산에 손실이 발생하였다고 하더라도 그것만으로 선관주의의무를 위반한 것이라고 할 수 없다.

⑵ 책임을 져야 되는 사유가 너무 다양해서 어떤 경우에 책임을 부담하는지에 폭이 너무 넓다.

결론적으로, 특정금전신탁에서 위탁자(수익자)가 시키는 대로, 즉 위탁자와 수탁자가 합의하여 작성한 운용방법을 위반하지 않고 운용하였다면 책임이 없다는 것이다.

⑶ 실제로는 형식적으로는 특정금전신탁이지만 실질적으로는 투자회사가 오히려 투자받을 회사의 요청을 받아 모집하는 경우가 더 많고, 그 경우에는 책임범위가 달라진다.

나. 판례의 태도(대법원 2018. 6. 15. 선고 2016다212272 판결)

⑴ 특정금전신탁 신탁회사의 책임

㈎ 판시내용

특정금전신탁은 위탁자가 신탁재산인 금전의 운용방법을 지정하는 금전신탁으로서 신탁회사는 위탁자가 지정한 운용방법대로 자산을 운용하여야 한다. 그 운용과정에서 신탁회사가 신탁재산에 대하여 선량한 관리자의 주의의무를 다하였다면 자기책임의 원칙상 신탁재산의 운용 결과에 대한 손익은 모두 수익자에게 귀속된다.

그러나 신탁회사가 특정금전신탁의 신탁재산인 금전의 구체적인 운용방법을 미리 정하여 놓고 고객에게 계약 체결을 권유하는 등 실질적으로 투자를 권유하였다고 볼 수 있는 경우에는, 신탁회사는 신탁재산의 구체적 운용방법을 포함한 신탁계약의 특성 및 주요 내용과 그에 따르는 위험을 적절하고 합리적으로 조사하고, 그 결과를 고객이 이해할 수 있도록 명확히 설명함으로써 고객이 그 정보를 바탕으로 합리적인 투자판단을 할 수 있도록 고객을 보호하여야 할 주의의무가 있다.

㈏ 판시의 취지

위 판결은 조사의무, 설명의무를 모두 인정한다.

특정금전신탁에서도 실질적으로 자기가 모집한 경우에는 처음에 엉터리로 설명하거나 투자받을 회사로부터 돈을 받고 과장하면 책임을 져야 한다.

이런 경우가 더 많을 것이므로, 대상판결보다 위 판결이 더 중요하다.

⑵ 손해 산정 시점(= 지연손해금의 기산일)

㈎ 신탁회사가 특정금전신탁의 신탁재산인 금전의 구체적인 운용방법을 미리 정하여 놓고 고객에게 계약 체결을 권유하는 등 실질적으로 투자를 권유하였다고 볼 수 있는 경우 고객보호의무 위반으로 인하여 고객이 입은 손해액은 신탁금액에서 ‘신탁계약에 따라 회수하였거나 회수할 수 있는 금전의 총액’을 뺀 금액(이하 ‘미회수금액’이라고 한다)이 된다.

따라서 신탁회사가 위와 같은 주의의무를 위반함에 따른 고객의 손해는 미회수금액의 발생이 확정된 시점에 현실적으로 발생하고, 그 손해액 역시 위 시점을 기준으로 산정하여야 한다.

㈏ 문제는, 부실 회사임에도 불구하고 장래성이 있다고 기망을 하여 특정금전신탁으로 자금을 받았는데 망한 경우 피해자가 준 돈이 모두 손해인가, 아니면 특정금전신탁의 계약기간이 모두 끝나고 정산이 완료될 때까지 기다려야 하는가 여부다.

원고 주장은 지급한 돈이 모두 손해이고, 혹시 나중에 들어올 돈이 있으면 손익상계 대상이 되므로 피고가 입증하여야 한다는 것이다.

원고 주장이 일견 그럴듯해 보인다.

예를 들어 부동산 매매에서 매도인이 매수인을 속인 경우, 속지 않았더라면 매매대금을 주지 않았을 것이므로 매매대금을 지급한 순간 지급한 돈 전부가 손해다.

특정금전신탁의 경우 왜 부동산 매매와 달리 지급한 돈 전부가 손해라고 하지 않는 이유를 검토하기 위해서는 먼저 불법행위와 채무불이행의 손해의 개념을 이해하여야 한다.

⑶불법행위와 채무불이행의 손해의 개념

㈎ 불법행위로 인한 손해는

불법행위로 인한 손해는 불법행위가 없었더라면 있었을 상태와 불법행위 후의 상태의 차이다.

㈏ 채무불이행으로 인한 손해

반면 채무불이행의 손해는 채무가 이행되었을 때와 현 상태의 차이다.

예를 들어 사고로 손에 화상을 입은 사람에게 의사가 깨끗하게 치료해 준다고 약속하고 수술을 하였는데 손에 털이 난 경우, 불법행위로 청구하면 화상 입은 손과 털이 난 손의 차이를 배상하고, 채무불이행으로 청구하면 완쾌된 손과 털이 난 손의 차이를 배상한다.

⑶ 설명의무 위반은 기본적으로 불법행위와 같은 유형이다.

① 여기서의 손해는 불법행위가 없었더라면 있었을 원고의 재산상태와 불법행위 후의 재산상태의 차이를 의미한다.

② 부동산 매매에서는 매매대금이 상대방 소유로 이전되어 버리지만, 특정금전신탁으로 투자를 했을 때는 건네준 돈이 상대방 돈이 되는 것이 아니라 자기 돈(수익권)으로 남아있다.

③ 결국 수익권과 현금의 가치의 차이가 손해가 된다.

따라서 나간 돈 전부를 손해로 볼 수는 없고 수익권의 가치와 비교해야 하므로 수익권이 얼마인지 기다릴 수밖에 없다.

당초 계약기간에 따라서 확정될 때까지 기다려야 한다.

【투자자보호의무, 선관주의의무와 충실의무, 집합투자업자의 집합투자재산 운용단계에서 선관주의의무위반과 손해액산정】《특정금전신탁과 집합투자의 관계, 투자신탁의 설정을 사실상 주도한 자산운용회사의 투자자보호의무 부담과 그 내용(대법원 2020. 2. 27. 선고 2016다223494 판결)》〔윤경 변호사 더리드(The Lead) 법률사무소〕

1. 집합투자업자의 집합투자재산 운용단계에서 선관주의의무 위반을 판단하는 기준 [이하 대법원판례해설 제137호, 나원식 P.50-68 참조]

가. 집합투자업자의 자산운용단계에서 선관주의의무

⑴ 투자신탁의 경우 집합투자재산의 설정과 운용이 투자자의 수익과 직결되므로 집합투자업자의 역할이 매우 중요하다. 자본시장법상 집합투자업자는 ‘전문투자자’로서 투자자들로부터 투자받은 집합투자재산을 운용하며, 투자전문가의 고용, 투자정보의 수집, 투자대상의 선택, 투자분석 및 포트폴리오 관리를 수행한다. 집합투자는 비교적 장기간에 걸쳐 이루어지고 그 과정에서 내재하고 있던 위험이 현실화되거나 경제위기 등 외적 요인에 의하여 손실이 발생할 가능성이 높다. 따라서 집합투자업자는 금융투자상품의 위험요소를 점검하고 경제 및 투자 상황의 변화를 주시하여 집합투자신탁재산의 가격하락이나 사업의 수익성 악화 등 여러 위험에 대비하여야 한다.

⑵ 자본시장법 제79조는 집합투자업자의 선관의무(집합투자업자는 투자자에 대하여 선량한 관리자의 주의로써 집합투자재산을 운용하여야 한다)와 충실의무(집합투자업자는 투자자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다)를 규정함으로써 집합투자업자의 자금수탁적 지위에서 주의의무를 강조한다. 자본시장법 제79조의 기본적인 내용은 구 간접투자자산 운용업법(2007. 8. 3. 법률 제8635호 자본시장과 금융투자업에 관한 법률 부칙 제2조로 폐지, 이하 ‘구 간접투자법’이라 한다) 제86조와 동일하다.

나. 자산운용단계에서 선관주의의무 위반 여부의 판단 방법

⑴ 판례는 구 간접투자법이 적용되는 사안에서 ‘투자신탁의 자산운용회사가 자산운용단계에서 부담하는 선관주의의무의 내용’에 관하여 “가능한 범위 내에서 수집된 정보를 바탕으로 신중하게 간접투자재산을 운용함으로써 투자자의 이익을 보호하여야 할 의무가 있다.”라고 판시하였다(대법원 2015. 3. 26. 선고 2014다214588, 214595 판결). 이때 구체적으로 자산을 어떻게 운용하여야 하는지는 관계 법령, 투자신탁약관의 내용, 그 시점에서의 경제 상황 및 전망 등의 제반 사정을 종합적으로 고려하여 판단하여야 한다고 하였다.

판례는 자본시장법이 적용되는 사안에서도 위와 동일하게 보고 있다(대법원 2018. 9. 28. 선고 2015다69853 판결 : 피고들이 집합투자재산 운용 과정에서 투자금 회수를 위한 조치를 제대로 취하지 않았거나 펀드 투자금 사용 용도에 대한 감독의무를 게을리하는 등 투자자보호의무를 위반하였음을 인정할 증거가 없다고 판단한 원심을 수긍한 사례).

집합투자업자가 선관주의의무를 위반하였는지는 해당 사안의 구체적 사실관계에 기초하여 판단할 문제이므로 일반적인 기준을 정립하기 어렵지만, 구체적인 판단 기준과 관련하여 다음과 같은 판례가 있다.

⑵ 자산운용단계에서 투자자에 대해 부담하는 선관주의의무나 충실의무의 정도는 투자자가 전문투자자인지 일반투자자인지 여부에 따라 달라지지 않는다(대법원 2019. 7. 11. 선고 2016다224626 판결. 특정금전신탁의 신탁업자에 관한 사안임).

투자계약 체결을 위해 권유하는 단계에서는 일반투자자와 전문투자자의 지식과 경험, 능력 등 투자자 속성에 차이가 있어 양자를 달리 취급하는 것이 합리적이다.

그러나 일단 투자계약이 체결된 이후 투자자의 재산을 관리ㆍ운용하는 수탁자의 측면에서, ‘일반투자자’의 재산과 ‘전문투자자’의 재산을 달리 취급해야 할 합리적 이유가 없다.

⑶ 집합투자업자는 원칙적으로 스스로 작성ㆍ제공한 운용계획서에 따라 운용할 선관주의의무를 부담한다(대법원 2012. 11. 15. 선고 2011다10532, 10549 판결 : 운용계획서가 개별약정에 해당하지 않는다고 하더라도 피고가 투자권유단계에서의 투자자보호의무와 운용단계에서의 선관주의의무를 다하지 못하여 원고들에게 손해를 입혔다는 원심의 판단을 수긍한 사례).

운용계획서는 투자신탁의 집합투자업자가 투자권유단계에서 투자자에게 향후 펀드운용에 관한 계획을 설명하기 위하여 작성한 문서로 그 표제는 ‘투자제안서’, ‘운용제안서’, ‘펀드명’ 등 다양할 수 있다.

집합투자업자와 투자자 사이의 신탁관계는 신탁계약에 따라 이미 결정되어 있는 것이므로 원칙적으로 운용계획서는 구속력이 없으나, 예외적으로 개별약정으로 구속력이 있는 경우가 있을 수 있다(대법원 2012. 11. 15. 선고 2010다64075 판결). 그리고 계약으로 편입되지 못한 운용계획서라도, ① 투자자의 잘못된 인식 또는 신뢰가 형성되는 원인인 설명의무 위반행위에 운용계획서가 사용되는 경우(☜ 투자권유단계. 대법원 2007. 9. 6. 선고 2004다53197 판결 참조), ② 집합투자업자가 정당한 이유

없이 스스로 제시한 운용기준을 위반한 경우(☜ 자산운용단계) 투자자보호의무 또는 선관주의의무 위반이 될 수 있다(대법원 2012. 11. 15. 선고 2011다10532, 10549 판결 참조).

한편 운용계획서는 자본시장법 제123조에 규정한 ‘투자설명서’와 구별할 필요가 있다. 투자설명서는 운용계획서, 투자제안서 등과 같이 투자권유단계에서 제공되는 투자권유서면의 하나로 볼 수 있으나, 투자권유자의 설명의무 이행을 확보하는 핵심수단으로서 중요한 법적 의미를 가지고 있다는 점에서 운용계획서와 다르다.

투자설명서에 기재된 내용이 신탁약관의 내용을 구체화하는 경우에는 신탁약관의 내용과 결합하여 계약적 구속력을 가진다[대법원 2013. 11. 28. 선고 2011다96130 판결(투자설명서에 장외파생상품의 거래상대방을 기재한 부분은 신탁약관의 내용을 구체화하는 것으로 볼 수 없어 그 기재 내용이 당연히 투자신탁계약의 내용에 편입되어 계약적 구속력을 갖는다고 할 수 없고, 자산운용회사가 거래상대방을 투자설명서에 기재된 대로 정하여 투자자산을 운용할 계약상 의무를 부담한다고 볼 수 없다고 한 사례) 참조].

⑷ 집합투자업자가 가능한 범위 내에서 수집된 정보를 바탕으로 간접투자재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 간접투자재산의 운용에 관한 지시를 하였다면 선량한 관리자로서의 책임을 다한 것이다[대법원 2013. 11. 28. 선고 2011다96130 판결. 대법원 2019. 7. 11. 선고 2016다224626 판결은 특정금전신탁신탁업자의 선관주의의무(자본시장법 제102조)에 관하여 위 판례와 동일한 취지로 판시하였다].

집합투자는 자기책임의 원칙, 실적배당주의를 본질로 하므로 집합투자업자에게 회사법상의 ‘경영판단의 원칙’에 준하는 재량을 부여한다. 따라서 집합투자업자가 합리적으로 수집 가능한 정보를 바탕으로 하여 개인적인 이해관계 없이 집합투자기구의 최상의 이익에 합치된다는 믿음을 가지고 성실하게 투자판단을 하였다면 주의의무 위반의 책임을 면한다고 본다. 판단 시점은 ‘행위 당시’로 보아야 하고, 사후적 판단을 하여 결과책임을 지워서는 안 된다.

다. 자산운용단계에서 선관주의의무 위반 여부가 문제 된 선례

⑴ 선관주의의무 위반을 인정한 선례

㈎ 투자대상의 선택 관련

① 대법원 2004. 2. 27. 선고 2002다63572 판결 : 당초 다른 신탁재산에 편입되어 있던 부실회사 채권의 만기를 연장하여 이를 해당 신탁재산에 새롭게 편입시킨 행위

② 대법원 2004. 9. 23. 선고 2003다56496 판결 : 신탁재산 자산총액의 10%를 초과하여 동일종목의 유가증권 등에 투자하는 행위의 금지규정에 위반하여 펀드의 신탁재산에 편입한 행위

㈏ 투자신탁재산의 보전 및 관리 관련

① 대법원 2012. 11. 15. 선고 2011다10532, 10549 판결 : 분양대금 수입에 의하여 대출원리금의 원활한 상환이 이루어질 수 있도록 할 주의의무를 위반한 행위

② 대법원 2007. 9. 6. 선고 2004다53197 판결 : 가능한 운용계획서에서 명시한 일정 등급 이상의 기업어음을 매입할 필요가 있음에도 고객의 신뢰를 저버리고 이와 달리 운용한 행위

③ 대법원 2015. 6. 11. 선고 2012다100142, 100159 판결 : 운용제안서에서 제시한 자금관리기준에 따라 이자유보금을 공사대금 등으로 사용하지 않고 따로 관리, 보존하여 이자로만 지급되도록 하여야 할 의무를 위반한 행위

㈐ 투자위험 등에 대한 점검 및 조치의무 관련

① 대법원 2015. 3. 26. 선고 2014다214588, 214595 판결 : 투자금 회수를 위한 적극적인 조치를 취하여 투자자들의 손실을 최소화하도록 노력할 의무를 위반한 행위

② 대법원 2012. 12. 13. 선고 2011다25695 판결 : 담보 설정을 통하여 펀드 설정 당시를 시점으로 일반적으로 예상되는 신용위험을 회피하기 위하여 충분하거나 적절한 수단을 확보하여야 할 의무를 위반한 행위

③ 대법원 2015. 3. 20. 선고 2013다54765, 54772 판결, 대법원 2020. 2. 27. 선고 2016다223494 판결 : 펀드의 투자금을 제대로 사용하는지 감독하고, 건설대출의 실패로 개발사업이 중단될 상황에 처하면 투자금 회수를 위한 적극적인 조치를 취하여 투자자들의 손실을 최소화하도록 노력하여야 할 의무를 위반한 행위

⑵ 선관주의의무 위반을 부정한 선례

㈎ 투자대상의 선택 관련

① 대법원 2013. 11. 28. 선고 2011다96130 판결 : 투자설명서에 기재된 장외파생상품의 거래상대방을 변경한 행위

② 대법원 2019. 7. 11. 선고 2016다224626 판결 : 기업어음을 매수하여 신탁재산에 편입하였는데 발행회사에 대한 회생절차가 개시된 사안

③ 대법원 2003. 7. 11. 선고 2001다11802 판결 : 투자신탁회사가 투자신탁재산을 러시아 단기국채에 집중투자 하였으나 러시아의 지불유예 등의 조치로 인하여 투자신탁상품에 손실이 발생한 사안

㈏ 투자신탁재산의 보전 및 관리 관련

대법원 2008. 9. 11. 선고 2006다53856 판결 : 투자일임 담당자들이 일부 거래에서 주가지수 변동에 대한 예측을 잘못한 행위

㈐ 투자위험 등에 대한 점검 및 조치의무 관련

① 대법원 2006. 5. 11. 선고 2003다51057 판결 : 기준 신용등급 이하로 신용평가가 낮아진 회사채에 대하여 가격조정 또는 신속처분의 조치를 취하지 아니한 행위

② 대법원 2018. 9. 28. 선고 2015다69853 판결 : 저축은행의 부실이 심화되었음을 인식하고 투자금을 적극적으로 회수하는 조치를 하지 않은 행위, 투자금을 저축은행의 주식취득 및 증자대금으로 사용한 행위

라. 대법원 2023. 11. 30. 선고 2019다224238 판결의 경우

⑴ 이 사건 선급금 사고 관련

㈎ 피고가 원고들에게 교부한 투자제안서는 개별약정으로 볼 수 없어 구속력이 인정되지 않는다. 그러나 투자제안서는 집합투자업자인 피고가 스스로 제시한 운용기준으로서 이를 구체화한 이 사건 사채 인수계약서와 더불어 피고의 자산운용단계에서 선관주의의무 위반 여부를 판단하는 중요한 기준이 된다[대법원 2012. 11. 15. 선고 2011다10532, 10549 판결(자산운용회사가 투자신탁의 운용에 관한 구체적 기준이 담긴 운용계획서를 투자자에게 교부ㆍ제시한 경우 그 운용계획서가 개별약정에 해당한다고 볼 수 없더라도 그 내용은 자산운용회사의 운용단계에서의 투자자보호의무 내지 선관주의의무의 위반 여부를 판단하는 중요한 자료가 된다) 참조].

㈏ 피고의 투자제안서에는 사기성 거래 위험을 방지하기 위하여 ① 보안업체의 입출고 확인, ② 회계법인의 입출고, 계근표 확인절차를 거쳐, ③ 피고의 최종 확인 및 승인 후 자금의 출금이 가능한 것으로 되어 있다. 또한 투자제안서에 따른 피고의 자금관리업무를 구체화하는 이 사건 사채 인수계약서에도 ‘보안업체에 의하여 원자재가 입고되었음이 확인된 물량에 대하여 회계법인이 지급을 요청하는 서류를 제출한 경우’에 한하여 원자재 매입대금의 결제를 위한 대금결제계좌로의 이체를 허용하고 있다. 따라서 피고는 입고 후 결제방식에 따라 구리 대금을 지급하도록 자금을 관리할 의무가 있음에도 선급금 지급을 승인하여 선관주의의무를 위반한 것으로 볼 수 있다(피고는 대법원 2013. 11. 28. 선고 2011다96130 판결을 들어 이 사건 선급금 지급이 적절한 재량권 행사 범위 내라고 주장하나, 이 사건과 사안을 달리하여 원용하기에 적절하지 않다).

⑵ 사업자 변경 재고실사 관련

㈎ 피고는 2015. 5. 11. 원고 회사에 乙 주식회사의 재고부족 사실을 통보하였는데, 재고부족분이 사업자 변경 당시부터 발생한 것인지, 이후 乙 주식회사로 사업자 변경 후 사업 과정에서 발생한 것인지 불분명하다. 乙 주식회사의 사업 과정에서 자연 감모분이 발생할 가능성도 배제할 수 없다.

㈏ 원고들 주장과 같이 이 사건 사업자 변경 무렵 乙 주식회사의 최초 재고파악 당시부터 재고부족분이 일부 존재하였다고 볼 경우 피고가 이 사건 사업자 변경 당시 乙 주식회사의 재고자산에 대하여 실측을 하지 않은 행위가 문제 된다. 그러나 회계법인이 乙 주식회사의 재고자산에 대한 실사보고서를 작성한 점, 이와 별도로 원고들이 다른 회계법인에 의뢰하여 얻은 실사보고까지 종합하여 사업자 변경이 이루어진 점 등에 비추어 보면, 피고는 가능한 범위 내에서 수집된 정보를 바탕으로 운용지시를 한 것으로서 재고자산 실사에 관한 선관주의의무를 위반하였다고 보기 어렵다[원고들은 대법원 2015. 11. 12. 선고 2014다15996 판결(피고 자산운용회사가 이 사건 선박펀드 운용 과정에서 정기용선계약의 변경 여부 및 변경된 계약의 내용을 정확히 조사ㆍ확인하여 이를 원고들에게 알릴 선관주의의무를 위반하였다고 인정한 사례)을 들어 피고가 乙 주식회사의 재고부족에 대한 파악 및 설명 누락등으로 선관주의의무를 위반하였다고 주장하나, 이 사건과 사안을 달리하여 원용하기에 적절하지 않다].

2. 집합투자업자가 집합투자재산을 운용하는 과정에서 선관주의의무를 위반하여 투자자에게 손해가 발생한 경우 손해액의 산정방법 [이하 대법원판례해설 제137호, 나원식 P.50-68 참조]

가. 선급금 사고 관련 손해액

⑴ 집합투자업자의 투자자보호의무 위반에 따른 손해액

판례는 주로 투자권유 및 판매단계에서 투자자보호의무 위반행위가 인정된 사안에서 그 손해액을 다음과 같이 보고 있다.

㈎ 손해액의 산정방법

판례는 투자자보호의무 위반으로 인한 불법행위책임에서 투자자의 손해에 관하여 원칙적으로 차액설에 따르고 있다(대법원 2013. 1. 24. 선고 2012다29649 판결, 대법원 2018. 9. 28. 선고 2015다69853 판결 등).

즉 투자자보호의무 위반으로 인한 손해는 ‘금융투자상품의 취득금액에서 그 처분 등으로 인한 회수(가능)금액을 공제한 금액’이고, 회수(가능)금액이 취득금액에 미치지 못함이 확정된 시점(미회수 투자금 발생확정 시점)에 손해가 현실적으로 발생하였다고 보고 있다.

불완전판매가 있었다고 하더라도 만기 시 또는 환매 시 이익이 발생한다면 손해배상청구의 여지가 없다.

자본시장법 제48조도 차액설을 전제로 규정하고 있다.

㈏ 손해의 현실적 발생시점

판례는 만기 도래 여부, 중도환매 허용 여부 등을 고려하여 Ⓐ 만기 시, Ⓑ 만기 전 환매 시 또는 Ⓒ 수익증권 잔존가치 산정가능 시를 손해의 현실적 발생시점으로 보고 있다.

Ⓐ 만기 시 : 수익증권의 만기가 도래한 경우에는 원칙적으로 만기 시를 손해의 현실적 발생시점으로 보고 있다(대법원 1999. 7. 9. 선고 98다45775 판결, 대법원 2003. 7. 11. 선고 2001다11802 판결, 대법원 2005. 7. 15. 선고 2003다28200 판결).

Ⓑ 만기 전 환매 시 : 만기 전이라도 환매에 의하여 손해를 확정시킨 경우에는 중도환매시점을 손해의 현실적 발생시점으로 보았다(대법원 2011. 7. 28. 선고 2010다76368 판결).

반면, 만기가 도래하지 않았고, 만기 전에 환매에 의하여 손해를 확정시키지도 않은 경우에는 손해가 아직 현실적ㆍ확정적으로 발생하였다고 볼 수 없다는 이유로 손해배상청구를 기각하였다[대법원 2011. 7. 28. 선고 2011다13784 판결. 만기 전에 사실상 투자신탁의 청산을 종료한 사안에서는 사실상의 청산 종료시점을 손해의 현실적 확정시점으로 보았다(대법원 2015. 9. 10. 선고 2013다59890 판결)].

Ⓒ 수익증권 잔존가치 산정가능 시 : 만기일 또는 중도환매일을 기준으로 수익증권의 잔존가치를 확정할 수 없을 때에는 만기일 이후 또는 중도환매일 이후로서 수익증권의 잔존가치 산정이 가능한 때를 손해의 현실적 발생시점으로 보았다(대법원 2013. 1. 24. 선고 2012다29649 판결, 대법원 2018. 6. 15. 선고 2016다212272 판결).

㈐ 인과관계 있는 손해의 범위

투자자보호의무 위반행위와 손해 사이에는 상당인과관계가 있어야 한다.

투자권유 과정에서 투자자보호의무 위반으로 금융투자상품을 취득하였다면 어떤 위험이 현실화되어 손해가 발생하였는가를 묻지 않고 투자자가 회수하지 못한 금액 전부가 상당인과관계 있는 손해라고 본다(대법원 2015. 12. 23. 선고 2013다40681 판결).

다만 고객이 은행으로부터 중도 환매가격에 대하여 설명을 들은 이후에도 중도 환매를 하지 않아 발생한 손해는 은행의 중도환매가격에 대한 설명의무 위반으로 인하여 발생한 손해라고 보기 어렵다(대법원 2010. 11. 11. 선고 2008다52369 판결. 투자자가 제대로 된 설명을 듣고 중도환매를 권유받았음에도 자신의 의지로 수익증권을 계속 보유하여 피고의 투자권유와 인과관계가 단절된 사안이다. 만기에 원본 손실이 발생할 수 있다는 점에 관하여 원고도 알고 있어 ‘위법한 투자권유가 없었으면 고객의 투자가 없었을 것’이라는 상당인과관계가 인정되기 어려운 특수한 경우이다).

⑵ 자산운용단계에서 선관주의의무 위반행위가 인정된 경우 손해액

㈎ 자산운용단계에서 선관주의의무 위반행위가 인정된 경우에도 원칙적으로 투자권유 및 판매단계에서 투자자보호의무 위반행위가 인정된 경우와 마찬가지로 손해액을 산정할 수 있을 것이다.

㈏ 투자권유단계에서는 투자자보호의무 위반이 없으나, 운용단계에서만 선관주의의무 위반이 있는 경우에는 그와 인과관계 있는 손해로 손해의 범위를 한정하여야 한다. 구체적으로 투자신탁재산의 전용, 횡령 또는 투자대상 채권에 대한 담보 확보조치를 게을리함으로 인한 손해는 전용, 횡령액 또는 담보를 확보하였더라면 회수하였을 채권액으로 볼 수 있다. 선관주의의무를 위반하여 방만하게 또는 수익이 발생할 수 없거나 손실 발생을 예견하였음에도 투자대상을 잘못 선정하거나 운용을 방만히 하여 발생한 손해는 원금손실액을 한도로 하되, 같은 시기, 투자대상 및 구조가 유사한 동종 투자신탁의 수익률을 참고하여 상당인과관계 있는 손해를 산정하는 방법도 가능할 것이다.

㈐ 자산운용상의 선관주의의무 위반이 인정된 경우 불법행위 이후의 재산상태인 수익증권의 잔존가치에 영향을 미친 사유가 오로지 집합투자업자의 과실이라고 보기 어려운 경우가 있을 수 있다. 이러한 사정은 책임제한사유로 고려하면 될 것이다.

㈑ 판례상 자산운용단계에서 선관주의의무 위반만 문제 된 경우는 아래에서 보는 바와 같이 ①~⑤ 선례가 있다[자산운용단계에서 선관주의의무 위반이 투자권유단계에서 투자자보호의무 위반과 결합하여 단일한 손해를 발생시켰다고 본 판례도 일부 있다(대법원 2012. 11. 15. 선고 2011다10532, 10549 판결, 대법원 2015. 3. 20. 선고 2013다54765, 54772 판결, 대법원 2015. 3. 26. 선고 2014다214588, 214595 판결, 대법원 2015. 6. 11. 선고 2012다100142, 100159 판결, 대법원 2020. 2. 27. 선고 2016다223494 판결].

선례를 정리하면, 집합투자업자의 자산운용단계상 선관주의의무 위반만이 인정된 사안에서 손해액은 원칙적으로 차액설을 따르고 있다(①, ②, ③, ⑤ 선례).

다만 투자자들이 회수하지 못한 투자금 전부가 손해액이 되는 것이 아니라 해당 선관주의의무 위반행위로 인한 손실이 상당인과관계 있는 손해액이 된다(①, ② 선례).

이때 해당 선관주의의무 위반행위로 인한 손실 자체는 그 위반행위 당시를 기준으로 정한다(② 선례)[집합투자업자의 선관주의의무 위반과 투자자의 손해 사이에 인과관계 단절을 인정한 ④ 선례는, 해당 선관주의의무 위반으로 인한 손실(약 23억 원)을 훨씬 초과하는 투자금 전액(90억 원) 손해를 청구하였고, 선관주의의무 위반과는 별개의 사정으로 인한 투자손실이 발생한 것으로 인정되는 특수한 사안으로 보인다].

① 대법원 2004. 2. 27. 선고 2002다63572 판결 : 피고가 운용하는 다른 펀드에서 만기 연장된 채권(상환가능성이 매우 불확실하였음)을 신탁재산에 편입한 행위를 선관주의의무 위반행위로 본 사안이다. 편입 당시 채권의 취득가액 중 원고(수익자)의 지분에 상당하는 돈을 손해로 인정한 원심을 수긍하였다.

② 대법원 2004. 9. 23. 선고 2003다56496 판결 : 원심이 이 사건 불법행위는 피고의 10% 초과 투자 제한규정 위반의 각 개별적 운용지시 행위에 한하여 성립하는 것으로 판단하고, 그로 인하여 원고가 입은 손해액의 산정 역시 각 위법한 개별적 운용지시 행위별로 그 당시의 10% 초과 부분만을 기준으로 삼은 것은, 피고의 이 사건 위법행위로 인하여 원고가 입은 정당한 손해액을 산정하는 합리적 방법으로 수긍할 수 있다고 하였다.

③ 대법원 2012. 12. 13. 선고 2011다25695 판결 : 신탁약관 규정에 따른 사업부지에 대한 담보확보의무 불이행을 선관주의의무 위반행위로 인정한 사안이다. 투자원금에서 이익분배금을 공제한 나머지를 손해액으로 인정한 원심에 대하여 수익증권 가치도 공제하여야 한다는 취지로 판시하였다.

④ 대법원 2015. 5. 29. 선고 2012다84264 판결 : 사모형 부동산신탁의 자산운용회사인 피고가 사용용도를 확인하지 아니한 채 시행사에 운용비용을 인출해 준 것(시행사는 이를 다른 사업에 사용함)을 선관주의의무 위반행위로 인정한 사안이다. ‘피고가 대출금의 사용용도를 확인하지 않아 대출금 중 일부가 다른 사업장에 사용되도록 방치한 선관주의의무 위반이 있으나, 이러한 주의의무 위반이 건축사업 진행이 중단되어 원고들이 투자금을 회수할 수 없게 된 데에 대한 직접적인 원인이 되었다고 보기 어렵다(부동산 개발사업에서 피고가 통제할 수 없는 투자위험이 현실화된 것으로 봄이 상당함).’고 보아 피고의 선관주의의무 위반과 건축사업의 중단 및 원고들의 손해발생 사이에 인과관계가 존재한다고 볼 수 없다고 한 원심을 수긍하였다.

⑤ 대법원 2013. 3. 14. 선고 2012다16070 판결 : 자산운용회사인 피고가 뮤지컬 공연사업에 투자하면서 사업자로부터 일부 자료만 제출받고 투자원금을 지급하거나, 계약서의 진위 여부, 투자금의 공연비용 사용 여부 등을 제대로 확인하지 아니한 것을 선관주의의무 위반행위로 인정한 사안이다. 원고의 손해액은 투자원금에서 원고가 피고로부터 투자신탁의 일부 상환금으로 지급받은 돈을 공제한 나머지라고 인정한 원심을 수긍하였다.

⑶ 대법원 2023. 11. 30. 선고 2019다224238 판결의 검토

피고의 이 사건 선급금 지급행위로 집합투자업자로서 선관주의의무 위반행위가 성립하더라도 그에 따른 손해배상책임은 그 위반행위에 따른 현실적 손해가 발생하여야 한다. 그리고 현실적 손해 발생 시점에서의 손해액 산정에서 당초 위반행위와 상당인과관계 있는 부분을 특정할 필요가 있다.

㈎ 손해액의 산정 방법

① 차액설에 따를 경우 피고의 이 사건 선급금 사고 관련 선관주의의무 위반으로 인한 원고들의 손해는, 투자원금 미회수액 1,090,118,825원 중 甲 주식회사가 ○○산업에 이 사건 선급금을 지급하고도 공급받지 못한 구리 원자재 가액 상당 605,215,720원이다.

② 원고들의 투자금 및 甲 주식회사의 수입금 전부는 甲 주식회사 명의 수입계좌(甲 주식회사 및 A 은행 공동날인으로 인출 가능함)로만 입금되고, 피고는 원자재매입대금, 사채인수금에 대한 이자 및 원금 등을 수입계좌에서 지출할 권한을 보유한다. 甲 주식회사의 이 사건 사채 상환 여부는 사실상 수입계좌에 입금된 금원에 의해 담보되고, 위와 같은 구조는 乙 주식회사도 동일하다. 피고가 입고 후 결제방식을 준수함으로써 이 사건 선급금의 지급을 승인하지 않았다면 甲 주식회사의 수입계좌에 605,215,720원 상당의 금원이 추가로 존재하였을 것이다. 나아가 乙 주식회사가 甲 주식회사의 자산과 부채를 전부 인수한 후에는 乙 주식회사의 수입계좌에 위 금원 상당액이 존재하였을 것이다. 이로써 甲, 乙 주식회사의 사채상환의무가 담보될 수 있었을 것이므로, 이 사건 선급금 사고액 상당 손해가 발생한 것으로 볼 수 있다.

③ 만약 이 사건 선급금 사고에도 불구하고 甲, 乙 주식회사의 양호한 사업 운영으로 이 사건 사채 원리금 상환 부족분이 발생하지 않았다면 원고들의 손해는 없었을 것이다. 그러나 이 사건 선급금 사고액 605,215,720원을 초과하는 투자원금 손실액이 발생한 이상 원고들에게 위 사고금액 상당 투자금을 회수할 수 없게 된 손해가 발생한 것으로 보아야 한다.

㈏ 손해의 현실적 발생시점

① 피고의 이 사건 선급금 사고 관련 선관주의의무 위반행위로 인한 원고들의 손해는 이 사건 펀드의 만기일 이후로서 미회수금액의 발생이 확정된 때에 현실적으로 발생한다.

② 이 사건 펀드는 이 사건 사채 인수계약에 따라 사채권자로서 甲 주식회사로부터 정해진 원리금을 지급받는다. 원리금 지급에 문제가 없다면 甲 주식회사의 개별적인 손실이 이 사건 펀드의 손실에 직접적인 영향을 주지 않으므로, 甲 주식회사의 손해

발생 시점에 곧바로 원고들에게 현실적으로 손해가 발생하였다고 보기 어렵다.

③ 이 사건 펀드 만기일에는 이 사건 사채 상환의무를 담보하는 이 사건 근저당권의 실행으로 인한 배당액이 확정되지 아니하여 회수금액을 미리 산정하는 것이 곤란하였다. 앞서 본 판례에 따르면 이는 만기일 기준으로 수익증권의 잔존가치를 확정할 수 없는 때에 해당한다(Ⓒ 수익증권 잔존가치 산정가능 시 기준). 따라서 이 사건 펀드의 만기 시점인 2016. 1. 14. 이후로서 이 사건 근저당권 배당금을 재원으로 이 사건 펀드 해지 상환금이 지급된 2016. 4. 11.에 미회수금액의 발생이 확정되어 투자원금을 회수하지 못하는 손해가 현실적으로 발생한 것으로 볼 수 있다.

㈐ 인과관계 있는 손해의 범위

① 원고들은 이 사건 펀드를 통하여 이 사건 사채 발행일로부터 3개월 후부터는 언제든지 환매청구권을 행사할 수 있었다. 그러나 원고들이 이 사건 선급금 사고 후 이 사건 사채 전액에 관하여 이 사건 펀드를 해지ㆍ청산하지 않았다는 사정만으로 인과관계가 단절된다고 보기 어렵다. 이는 원고들의 선택권일 뿐이고 의무사항은 아니므로, 원고들이 그 선택권을 행사하지 않았다고 하여 이 사건 선급금 사고 후 인과관계가 단절되었다고 보는 것은 원고들의 선택권 행사를 강요하거나 의제하는 것이어서 부당하다. 원고들이 이 사건 선급금 사고 직후 이 사건 펀드를 전액 해지ㆍ청산하지 않았다는 사정은 피고의 책임제한사유로 삼을 수 있으나, 위와 같은 사정만으로 상당인과관계 자체를 부정하기는 어렵다.

② 한편 이 사건 선급금 사고 후 乙 주식회사로 사업자 변경이 이루어진 다음 구리원자재 가격 하락 등으로 인하여 원고들의 투자원금 손실이 발생 또는 확대된 것으로 볼 여지가 있다. 그러나 피고의 이 사건 선급금 사고 관련 선관주의의무 위반이 없었더라면 원고들이 적어도 선급금 사고액 상당 투자원금을 회수할 수 있었을 것이므로 역시 인과관계가 단절된다고 볼 수 없다.

나. 손익상계 여부

⑴ 손익상계 법리

㈎ 손익상계란 손해배상의 책임원인, 즉 채무불이행 또는 불법행위에 의하여 피해자가 손해만을 입은 것이 아니라 이익을 얻은 경우 그 이익을 손해배상액에서 공제하는 것을 말한다. 민법에 명문의 규정은 없지만 학설과 판례 모두 이를 인정한다.

㈏ 손해배상액 산정에서 손익상계가 허용되기 위해서는 손해배상책임의 원인이 되는 행위로 피해자가 새로운 이득을 얻었고, 그 이득과 손해배상책임의 원인인 행위 사

이에 상당인과관계가 있어야 한다(대법원 2007. 11. 30. 선고 2006다19603 판결 등). 또한 손익상계를 허용하기 위하여는 손해배상책임의 원인이 되는 행위로 인하여 피해자가 새로운 이득을 얻었을 뿐만 아니라 그 이득은 배상의무자가 배상하여야 할 손해의 범위에 대응하는 것이어야 한다(대법원 2007. 11. 16. 선고 2005다3229 판결 등).

㈐ 주류적인 판례는 채무불이행이나 불법행위 등이 채권자 또는 피해자에게 손해를 생기게 하는 동시에 이익을 가져다 준 경우에는 공평의 관념상 당사자의 주장이 없더라도 이익을 공제해야 한다고 보고 있다(대법원 2020. 7. 9. 선고 2017다247800 판결. 학설은 손익상계를 직권조사사항으로 본다). 다만 상고심에서 처음 손익상계를 주장하는 것이어서 적법한 상고이유가 아니라고 본 판결도 있다(대법원 1993. 5. 27. 선고 92다32180 판결).

⑵ 대법원 2023. 11. 30. 선고 2019다224238 판결의 검토

㈎ 2013. 9. 말경 이 사건 선급금 사고 발생 후 2013. 11. 12. 이 사건 근저당권이 설정되었고, 이 사건 펀드 만기일(2016. 1. 14.) 이후인 2016. 3. 22. 이 사건 근저당권 실행으로 인한 배당금 181,827,663원이 이 사건 펀드로 입금되어 2016. 4. 11. 원고들이 그중 174,000,000원을 일부 해지 상환금으로 수령하였다.

㈏ 앞서 검토한 바와 같이 원고들의 현실적 손해 발생 시점을 2016. 4. 11.로 본다면(Ⓒ 수익증권 잔존가치 산정가능 시 기준), 위 시점까지의 회수액은 전체 손실액 산정에 반영되어야 한다. 이 사건 근저당권 배당금은 현실적 손해 발생 시점을 기준으로 미회수 투자원금을 산정하는 과정에서 이미 반영되었으므로, 손익상계의 대상이라고 볼 수 없다.

이 사건 선급금 사고 후에 이 사건 근저당권이 설정된 사정을 고려하면 이 사건 선급금 사고로 인한 손해와 이 사건 근저당권 배당금 사이에 상당인과관계를 인정할 여지도 없지 않다. 그러나 이 사건 근저당권의 피담보채무는 ‘이 사건 사채 인수계약 및 이 사건 사채에 의하여 甲 주식회사가 현재 및 장래에 A 은행에 대하여 부담하는 모든 채무’로서 이 사건 선급금 사고로 인한 손해배상이라기보다 甲 주식회사의 피고에 대한 전체적인 사채 상환의무를 담보하기 위하여 설정된 것으로 볼 수도 있다. 따라서 이를 선급금 사고 관련 손해배상금으로 단정하기 어려우므로 이득과 손해배상책임의 원인인 행위 사이에 상당인과관계가 있거나, 그 이득이 피고가 배상하여야 할 손해의 범위에 대응한다고 보기도 어렵다.

㈐ 그 밖에 피고가 주장하는 甲 주식회사로부터 공급받은 구리 원자재 매도로 인한 영업이익, 이 사건 선급금 사고로 인한 甲 주식회사 대표이사의 급여 및 경비 삭감액도 그로 인한 이득과 피고의 선관주의의무 위반행위 사이에 상당인과관계가 있다고 볼 수 없다.

㈑ 기존 판례는 대부분 집합투자업자의 투자권유 및 판매단계에서 투자자보호의무위반 및 손해액 산정이 문제 된 사안이었다.

반면, 대상판결(대법원 2023. 11. 30. 선고 2019다224238 판결)은 집합투자업자의 집합투자재산 운용단계에서만 선관주의의무 위반 및 손해액 산정이 문제 된 사안으로서 이에 관한 법리를 명확히 판시한 데 의미가 있다.

다. 집합투자업자의 집합투자재산운용단계에서 선관주의의무위반을 판단하는 기준, 집합투자업자가 집합투자재산을 운용하는 과정에서 선관주의의무를 위반하여 투자자에게 손해가 발생한 경우 손해액의 산정방법(대법원 2023. 11. 30. 선고 2019다224238 판결)

⑴ 위 판결의 쟁점은, ① 집합투자업자의 집합투자재산 운용단계에서 선관주의의무 위반을 판단하는 기준, ② 집합투자업자가 집합투자재산을 운용하는 과정에서 선관주의의무를 위반하여 투자자에게 손해가 발생한 경우 손해액의 산정 방법이다.

⑵ 「자본시장과 금융투자업에 관한 법률」(이하 ‘자본시장법’이라 한다) 제64조 제1항 본문은 “금융투자업자는 법령ㆍ약관ㆍ집합투자규약ㆍ투자설명서(제123조 제1항에 따른 투자설명서를 말한다)에 위반하는 행위를 하거나 그 업무를 소홀히 하여 투자자에게 손해를 발생시킨 경우에는 그 손해를 배상할 책임이 있다.”라고 규정하고 있고, 같은 법 제79조는 “집합투자업자는 투자자에 대하여 선량한 관리자의 주의로써 집합투자재산을 운용하여야 하고, 투자자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.”라고 규정하고 있다.

이러한 규정 내용 및 취지에 비추어 보면, 투자신탁을 설정한 집합투자업자는 가능한 범위 내에서 수집된 정보를 바탕으로 신중하게 집합투자재산을 운용함으로써 투자자의 이익을 보호하여야 할 의무가 있다. 구체적으로 집합투자재산을 어떻게 운용하여야 하는지는 관계 법령, 투자신탁약관의 내용, 그 시점에서의 경제 상황 및 전망 등의 제반 사정을 종합적으로 고려하여 판단하여야 한다(대법원 2004. 2. 27. 선고 2002다63572 판결, 대법원 2018. 9. 28. 선고 2015다69853 판결 등 참조).

⑶ 불법행위로 인한 손해배상책임은 원칙적으로 위법행위 시에 성립하지만, 위법행위 시점과 손해 발생 시점 사이에 시간적 간격이 있는 경우에는 손해가 발생한 때에 성립한다(대법원 2013. 1. 24. 선고 2012다29649 판결 등 참조). 손해란 위법한 가해행위로 인하여 발생한 재산상의 불이익, 즉 그 위법행위가 없었더라면 존재하였을 재산상태와 그 위법행위가 있은 후의 재산상태의 차이를 말한다. 또한 손해의 발생 시점이란 이러한 손해가 현실적으로 발생한 시점을 의미하는데, 현실적으로 손해가 발생하였는지 여부는 사회통념에 비추어 객관적이고 합리적으로 판단하여야 한다(대법원 2011. 7. 28. 선고 2010다76368 판결 등 참조).

집합투자업자가 집합투자재산을 운용하는 과정에서 선관주의의무를 위반하여 투자자에게 손해가 발생한 경우, 그 손해액은 투자원금에서 그 투자로 취득한 수익증권에 기하여 회수하였거나 회수할 수 있는 금전의 총액을 뺀 금액(이하 ‘미회수금’이라 한다) 중 해당 선관주의의무 위반행위와 상당인과관계가 있는 부분이다. 여기서 회수할 수 있는 금액은 만기일 또는 중도환매일을 기준으로 수익증권의 잔존가치를 확정할 수 없을 때에는 만기일 또는 중도환매일 이후로써 수익증권의 잔존가치 산정이 가능한 때에 확정되고 그에 따라 미회수금도 확정되므로(대법원 2013. 1. 24. 선고 2012다29649 판결 참조), 미회수금 중 선관주의의무 위반으로 인하여 투자자가 입은 손해도 그때 현실적으로 발생하였다고 볼 수 있다.

⑷ 피고가 운용하는 이 사건 펀드의 수익증권을 매수한 원고들이, 피고가 집합투자재산 운용단계에서 구리 중개회사의 선급금 지급을 승인하고, 구리 중개회사의 사업자를 변경하는 과정에서 재고실사를 소홀히 하는 등 선관주의의무를 위반하였다는 이유로 손해배상을 청구한 사안이다.

⑸ 원심은, 피고가 이 사건 펀드를 운용하면서 ‘입고 후 결제방식’에 따라 구리 대금을 지급하도록 자금을 관리할 의무가 있음에도 선급금 지급을 승인하여 선량한 관리자의 주의의무를 위반하였고, 원고들의 투자원금 미회수액 중 선급금 지급 상당액을 선관주의의무 위반과 상당인과관계 있는 손해에 해당한다고 판단하였다.

⑹ 대법원은, 위와 같은 법리를 설시한 후 피고의 선관주의의무 위반 및 손해액 산정에 관한 원심판결을 수긍하여 상고를 기각하였다.

3. 특정금전신탁과 집합투자의 관계 [이하 판례공보스터디 민사판례해설, 홍승면 P.291-292 참조]

가. 현행법상 모두 자본시장법의 규율대상임

⑴ 금전신탁은 구 신탁업법의 적용을 받다가 자본시장법 시행 이후에는 금융투자업의 하나로서 자본시장법이 적용된다(자본시장법 6조 1항 6호).

⑵ 집합투자는 과거 구 간접투자자산운용업법으로 규율되던 ‘간접투자’가 집합투자로 명칭이 변경되면서 자본시장법에 편입되었다(자본시장법 6조 5항).

나. 특정금전신탁

⑴ 위탁자가 신탁재산의 운용방법을 특정하는 금전신탁이다.

➀ 수탁자는 위탁자가 지정한 방법대로 자산을 운용하여야 하다.

➁ 운용방법에 일정한 제한이 있다(다른 자산과 혼합운용 제한 등). 운용회사가 파산하더라도 위 재산에 대하여 집행할 수 없다

⑵ 영국법상 신탁과 유사하다.

⑶ 특정금전신탁의 경우에도, 신탁회사에서 구체적인 운용방법을 정해놓고 투자를 권유하는 경우에는 설명의무 등 고객보호의무가 있다(대법원 2018. 6. 15. 선고 2016다212272 판결).

다. 집합투자

투자자가 직접 자신의 자산을 운용하는 직접투자에 대응하는 개념으로, 투자자가 전문가에게 자신의 자산 운용을 맡기고 그에 따른 수익을 받는 형태의 투자 방법이다(광의의 집합투자).

라. 특정금전신탁 ≒ 집합투자 (= 형식만 다를 뿐 실질적으로는 같음)

① 실제 금융거래에서는 신탁업자가 특정금전신탁의 형태로 다수의 투자자를 모집하면서 운용방식 등을 스스로 정하고 운용하므로, 특정금전신탁과 법률적 형식(신탁과 수익증권 매매를 통한 위임)만 달리할 뿐 실질적 효과는 같다고 할 것이다.

② 이러한 이유로 집합투자는 간접투자법 시행 당시에는 해석으로 설명의무 위반 등 투자권유 규제의 적용을 받았고, 그 규제 내용은 자본시장법에 입법화되었다.

4. 투자신탁(펀드) 일반론 [이하 대법원판례해설 제123호, 백숙종 P.168-201 참조]

가. 개념

① 펀드란 투자자의 자금을 모아 일정기간 투자를 하여 그 결과를 돌려주는 일련의 행위를 수행하기 위한 기구를 통칭하여 사용하는 실무상 용어이다. 투자신탁은 자금제공기능과 투자관리기능이 분리되어 있는 간접투자제도이므로 증권시장에서의 투자자료의 수집과 투자판단은 원칙적으로 전문적 투자관리자에게 맡겨져 있다.

② 그러나 투자자 입장에서 투자관리기관의 선택은 피할 수 없는 것이므로, 투자자의 투자행위는 투자신탁상품인 수익증권의 취득이라는 형태를 취하게 된다. 따라서 투자신탁상품의 투자권유자는 투자자인 고객에게 수익증권의 판매와 관련하여 이에 관한 정보를 제공하거나 그 취득을 권유하는 자라고 할 수 있다.

나. 투자신탁의 자산운용회사(집합투자업자)

① 자산운용회사(집합투자업자)는 신탁회사(신탁업자)와 신탁계약을 체결하고, 투자신탁 판매회사를 통해 투자자가 투자신탁의 수익증권을 매수하고 납입한 금전을 신탁회사에 납입하여 투자신탁의 재산으로 하며(자본시장법 제188조 제4항), 원칙적으로 신탁업자에게 투자대상 자산의 취득과 처분 등에 대한 운용지시를 한다.

② 간투법에서는 자산운용회사에 대하여 일정한 자본금(자본금 100억 원 이상 등)을 갖추어 금융위원회의 허가를 받도록 하고(제4조 제1항) 그밖에도 운용전문인력요건 등 엄격한 요건을 요구하였는데, 이는 시장진입에 대해 인적․물적 기준, 재무적 기준, 사회적 신용기준 등 조건을 설정함으로써 간접투자자를 보호하기 위한 사전적 장치를 둔 것으로 볼 수 있다. 또한 자산운용회사는 그 상호 중에 ‘자산운용’이라는 문자를 사용하여야 하고, 자산운용회사가 아닌 자는 그 상호 중에 ‘자산운용’, ‘투자신탁’ 또는 이와 유사한 문자를 사용해서는 아니 된다(제7조).

다. 부동산펀드와 특별자산펀드

① 펀드재산의 50% 이상을 초과하여 부동산에 투자하는 펀드를 부동산펀드, 증권과 부동산을 제외한 특별자산에 투자하는 펀드를 특별자산펀드라고 한다. 양자는 투자대상(비율)에만 차이가 있을 뿐, 펀드 권유단계 및 펀드 운용단계에서 관련자가 부담하는 의무의 내용은 동일하다. 특별자산의 예로는 원유․금․석탄 등 실물자산과 대출채권 등이 있고, 부동산 펀드의 운용대상으로는 부동산뿐 아니라 투자증권, 파생상품 등을 포함한다[간투법 시행령 제70조(간접투자기구별 운용대상자산의 종류 등)에서는 간접투자기구별 운용대상 자산의 종류를 [별표 2]로 정하고 있다]. 여기서 ‘부동산’에 투자한다는 의미는 부동산에 직접 투자하는 것에 한정하지 않고, 부동산 관련 자금 대여의 방법(예를 들어 건설회사에 PF 대출을 해 주고 대출만기 시 수익을 분배하는 등)(대법원 2012. 11. 15. 선고 2011다10532, 10549 판결 사안의 부동산펀드가 그 예이다)도 포함한다고 이해해야 할 것이다(부동산 투자신탁은 투자자로부터 모은 자금을 가지고 부동산을 매입․개발하거나 부동산 관련사업에 투자하는 등의 방법으로 얻은 수익금을 투자자들에게 되돌려 주는 신탁상품이라고 할 수 있다. 자본시장법 제229조에서는 명시적으로 부동산 투자에 관하여 괄호 안 기재를 통해 ‘부동산 개발과 관련된 법인에 대한 대출’을 포함시켜 규정하고 있다).

② 이 사건 펀드를 위해 설립된 국내 SPC인 甲은 부동산 개발업 등을 목적으로 설립된 법인이고, 결국 이 사건 펀드 자금은 甲에 대여된 후에 대신라발로2의 지분 매수자금과 대신라발로2에 대한 대출금 등으로 사용되었다.

5. 자본시장법상 투자신탁의 구조 [이하 대법원판례해설 제131호, 김이경 P.345-354 참조]

가. 자본시장법상 투자신탁의 의미

⑴ 자본시장법상 투자신탁은 ‘신탁법상 신탁을 집합투자기구로 하는 집합투자’를 말한다. 투자신탁은 ‘집합투자업자인 위탁자가 신탁업자에게 신탁한 재산을 신탁업자로 하여금 그 집합투자업자의 지시에 따라 투자․운용하게 하는 신탁 형태의 집합투자기구’(자본시장법 제9조 제18항 제1호)이다.

⑵ 기존의 신탁제도와 집합투자가 제도적으로 결합된 금융제도로 집합투자업자와 신탁업자 간의 법률관계에 있어서 자본시장법이 규정되지 않은 사항에 대해서는 신탁법이 적용된다.

투자자가 금전 등을 위탁자에게 이전함으로써 그 집합투자재산에 대한 관리․처분권을 위탁자가 보유하게 되고, 위탁자는 투자자의 이익을 위하여 집합투자재산에 대한 관리․처분권을 행사한다는 점에서 신탁법상의 신탁과 그 법적 실질이 동일하다.

집합투자업자는 신탁법상 위탁자로서 수탁자인 신탁업자와 신탁계약을 체결한다(집합투자업자와 신탁재산을 보관․관리하는 신탁업자의 관계).

투자자와 집합투자업자와의 관계가 문제 되는데, 신탁법상 수탁자를 단순히 권한에 근거하여 인정할 수는 없고 신탁재산이 없는 신탁은 불가능하므로, 자본시장법상 투자신탁에서 집합투자업자의 신탁법상 지위를 수탁자라고 볼 수는 없다.

투자신탁에서는 집합투자업자가 신탁계약에서의 위탁자이며, 신탁업자가 수탁자이고, 투자자는 수익자에 해당한다고 볼 수 있다.

나. 투자신탁계약

⑴ 투자신탁계약은 기본적으로 위탁회사와 수탁회사 간에 신탁계약이 체결됨으로써 성립된다.

위탁회사는 투자신탁의 설정 주체로서 신탁재산의 관리운용자가 되어 투자신탁의 지분권을 나타내는 수익증권을 발행․매출하고 증권 또는 신탁재산을 수탁회사에 예탁하여 지시․운용하는 등 신탁재산의 관리책임을 맡는다.

수탁회사는 신탁계약에 의거 위탁회사의 지시에 따라 신탁재산을 보관하고 출납을 담당하고, 위탁회사는 신탁계약에 따라 증권 또는 신탁재산을 수탁회사에 신탁한 후 신탁재산의 수익권을 표창하는 수익증권을 발행하여 매각하게 되는데 투자자는 이러한 수익증권을 소유함으로써 수익자의 지위를 가지게 된다.

⑵ 신탁업자가 투자신탁재산의 소유자로서 수익자를 위하여 신탁재산을 관리하는 역할의 중요성에 비추어 볼 때, 신탁업자가 아닌 자와 사이에 신탁계약이 체결된 경우에는 그 신탁계약은 무효이다.

수익자는 신탁계약의 당사자가 아니고, 다만 법 및 신탁계약에 따라 투자신탁의 이익을 향유하므로, 수익증권을 취득하여 수익자가 됨으로써 신탁계약 및 법의 적용을 받고 투자신탁 법률관계의 관계당사자가 된다.

⑶ 자본시장법상 투자신탁의 집합투자업자가 하는 역할을 살펴보면 ① 신탁업자와 신탁계약을 체결하여 투자신탁의 법적 형태를 확보하고, ② 수익증권의 발행인이 되며, ③ 집합투자재산의 운용을 지시한다.

신탁법상으로 ①은 위탁자도 수행하는 기능이지만, ②와 ③은 신탁법상 수탁자의 기능을 분화시켜서 그중 일부를 집합투자업자에게 맡긴 것이다.

결국 신탁재산의 운용을 지시하는 집합투자업자의 권한은 자본시장법상 근거에 따

라 부여된 것이라 볼 수 있다.

⑷ 투자신탁을 보관․관리하는 신탁업자는 신탁법상 수탁자로서 투자신탁을 통한 거래의 당사자가 된다. 따라서 자본시장법상 특칙이 있는 경우를 제외하고는 신탁법상 수탁자에 관한 규정이 적용된다.

수탁자는 신탁목적달성에 필요한 모든 행위를 직접 하는 것이 원칙이지만, 법령 또는 신탁행위에 따라 타인의 지시를 받을 수 도 있다. 자본시장법상 투자신탁에서는 법령에 따라 신탁재산을 보관․관리하는 신탁업자(수탁자)에게 집합투자업자(제80조 제1항, 제5항)가 신탁재산의 운용을 지시하게 된다.

자본시장법상 투자신탁에서는 신탁재산을 보관․관리하는 신탁업자(수탁자)에게 신탁재산의 운용을 지시하는 집합투자업자가 지시권자가 된다.

신탁대상재산의 운용지시 업무와 관련하여서는 집합투자업자가 신탁의 핵심기능을 맡았다거나 수탁자의 권한을 분배받았다고 볼 것이지만, 신탁재산을 소유하지 않은 집합투자업자를 신탁법상 수탁자로 볼 수 없다.

다. 구 증권투자신탁업법에 따른 증권투자신탁

구 증권투자신탁업법에 따른 증권투자신탁과 자본시장법상 투자신탁의 구조가 다르지 않다. 구 증권투자신탁업법에 따른 증권투자신탁에서 판례는 위탁회사는 내부적인 의사결정자일 뿐이고, 대외적인 법률행위의 주체는 신탁업자이다.

◎ 대법원 2002. 11. 22. 선고 2001다49241 판결, 대법원 2003. 4. 8. 선고 2001다38593 판결 : 증권투자신탁계약에 따른 신탁재산의 대외적 소유명의자는 수탁회사이고 위탁회사는 내부적인 의사결정자일 뿐 그에 따른 대외적 법률행위는 수탁회사를 통하여 하여야 하므로, 위탁회사 자신이 신탁재산에 관한 법률행위의 주체가 되거나 이행책임을 부담할 수 없다.

라. 자본시장과 금융투자업에 관한 법률 제9조 제18항 제1호가 정하는 투자신탁에서 대외적으로 투자신탁재산에 관하여 관리·처분권을 행사하는 자(=신탁업자), 대부업 등의 등록 및 금융이용자 보호에 관한 법률에서 정한 이자율 상한에 관한 규정이 대부계약에 따른 채권이나 채권자의 지위가 양도되거나 신탁되는 경우에도 적용되는지 여부(원칙적 적극)(대법원 2022. 6. 30. 선고 2020다271322 판결)

⑴ 위 판결의 쟁점은, ① 자본시장법상 부동산투자신탁에서 신탁재산에 관리․처분권을 행사하는 자(대외적으로는 신탁업자), ② 대부업법의 이자율 상한에 관한 규정이 대부계약에 따른 채권이나 채권자의 지위가 양도되거나 신탁되는 경우에도 적용되는지(적극) 여부이다.

⑵ 자본시장법 제9조 제18항 제1호가 정하는 투자신탁에서 원칙적으로 집합투자업자는 신탁업자에게 투자대상자산의 취득․처분 등에 관한 지시를 하고 신탁업자는 그 지시에 따라 자신의 명의로 투자대상자산을 취득하고 처분하며, 예외적으로 집합투자업자는 투자신탁재산의 효율적 운용을 위하여 불가피한 경우로서 자본시장법 시행령 제79조 제2항이 정하는 경우에 한하여 자신의 명의로 직접 투자대상자산을 취득하거나 처분한다(자본시장법 제80조 제1항). 위와 같은 예외적인 사정이 없는 한 집합투자업자는 내부적으로 의사결정을 할 뿐이고 대외적으로는 신탁업자가 투자신탁재산에 관리․처분권을 행사한다.

⑶ 대부업법은 대부계약에서 정할 수 있는 약정이자율이나 연체이자율의 상한을 대통령령으로 정하면서 이를 초과하는 부분에 대한 이자계약은 무효로 정하고 있다(대부업법 제8조 제1항, 제3항, 제4항, 제15조 제1항, 제3항, 제5항). 이러한 이자율 상한에 관한 규정은 특별한 사정이 없는 한 대부계약에 따른 채권이나 채권자의 지위가 양도되거나 신탁되는 경우에도 적용된다.

⑷ 시행사(차주)가 18개 상호저축은행(대주)으로부터 공동주택 신축사업 자금 조달을 위해 대출을 받으면서 ‘개별 대주의 내부 기간 변동적용 연체이자율’에 따른 지연손해금을 지급하기로 약정하면서, 대출채권의 양도에 대하여는 차주가 사전 동의하였음. 이때 시행사는 위 대출금채무를 담보하기 위해 신탁회사 A와 사업부지 및 지상 공동주택에 관한 부동산담보신탁계약을 체결하고, 대주를 1순위 우선수익자, 자신을 수익자로 정하였다.

⑸ 이후 위 대출채권을 매입하여 운영하는 것을 목적으로 하는 펀드[자본시장법상 부동산투자신탁에 해당함, 부동산투자신탁에서의 집합투자업자는 甲자산운용사, 신탁업자는 피고은행(탈퇴), 우선수익자는 피고 참가인임]가 만들어졌고, 피고 참가인은 위 대주로부터 부동산담보신탁의 1순위 우선수익자 지위와 대출채권의 채권자 지위도 함께 양도받았고, 원고는 위 차주로부터 부동산담보신탁의 수익자 지위를 양수하였다.

⑹ 결과적으로 이 사건 담보신탁부동산(사업부지 및 지상 공동주택)에 대한 공매가 진행되었고 부동산담보신탁의 수탁자(신탁회사 A)는 공매대금을 공탁하였는데, 그 공탁금을 대주로부터 1순위 우선수익자 지위를 양수한 피고 참가인과 차주로부터 수익자 지위를 양수한 원고 사이에 어떻게 배분할 것인지, 즉 1순위 우선수익권이 담보하는 지연손해금의 범위가 어디까지인지가 문제된 사안이다.

6. 펀드 투자의 권유 및 자산운용단계에서 고객에 대한 의무에 관한 대법원 판례 [이하 대법원판례해설 제123호, 백숙종 P.168-201 참조]

가. 판례에 의한 고객보호의무와 적합성 원칙의 발전

⑴ 개요

㈎ 고객보호의무 법리가 최초로 등장한 대법원 93다26205 판결 이전까지 판례가 ‘보호의무’라는 개념을 사용하였던 사안은, 숙박계약, 근로계약, 학교와 학생 사이의 사안 등으로 계약의 내용 자체에서 또는 계약의 특성상 또는 법령상 보호의무가 도출되는 사회생활상의 안전배려의무 이론으로 설명되었다.

㈏ 대법원은 적합성 원칙을 명문으로 규정한 현행 자본시장법 제정 이전부터 증권거래를 비롯한 금융상품 거래에 있어 투자권유자의 고객에 대한 ‘보호의무’를 인정하여 왔는데, 이는 투자권유행위의 위법성을 판단하는 기준을 제시하기 위한 것이므로 종래의 안전배려의무 개념의 보호의무와 구별되는 개념으로서 주로 계약 체결의 전 단계, 즉 계약의 준비․교섭 과정에서 요구될 뿐 아니라 금융투자거래의 특수성에 비추어 투자자로 하여금 올바른 투자판단을 하게 하는 데에 목적이 있다.

㈐ 판례는 보호의무 위반으로 인한 손해배상책임의 법적 성질을 불법행위책임으로 파악하였고, 이로써 보호의무이론은 투자권유에 대한 관계 법령상의 규제를 민법상의 불법행위로 연결하는 기능을 수행하였다.

㈑ 자본시장법 시행 전에는 대체적으로 증권회사의 영업원칙 등을 규정한 증권업감독규정을 적합성 원칙을 규정한 예로 들었다(증권업감독규정 외에도 간투법 제57조 제1항 제5호 및 간투법 시행령 제55조 제1항 제5호에서, 판매회사가 준수해야 할 판매행위준칙으로 ‘투자자의 투자에 대한 인식, 투자목적, 재정상태에 비추어 투자위험이 매우 큰 간접투자증권을 적극적으로 권유하는 행위’를 금지함으로써 적합성 원칙의 내용을 정하고 있었다).

● 증권업감독규정

제4-4조(영업의 일반원칙)

① 증권회사는 최선의 고객이익 실현과 공정한 시장거래질서 유지를 위하여 다음 각호의 영업 원칙을 준수하여야 한다.

1. 증권회사는 정직하고 공정하게 업무를 처리하여야 한다.

2. 증권회사는 고객에 대하여 선량한 관리자로서의 주의의무를 다하여야 한다.

3. 증권회사는 자신이 영위하는 증권업무 수행에 필요한 인력․물적자원을 적정하게 확보하고 적절한 업무수행에 필요한 절차를 수립하여 시행하여야 한다.

4. 증권회사는 고객에게 적합한 투자권유를 하여야 하고 이를 위하여 고객에 관한 정보를 알기 위한 적절한 노력을 하여야 한다.

5. 증권회사는 고객이 합리적인 의사결정을 하는데 필요한 중요정보를 고객에게 제공하여야 한다.

6. 증권회사는 자신과 고객 간의 이해상충이 발생하지 않도록 하여야 하며, 이해상충이 불가피한 경우에는 이러한 사실을 고객에게 사전에 통지하거나 고객이 공정한 대우를 받을 수 있도록 적절한 조치를 취하여야 한다.

● 제4-15조(투자권유)

② 증권회사가 일반고객을 상대로 투자권유를 하는 경우에는 당해 투자대상이 고객의 투자목적, 재산상태, 유가증권 투자내역 및 위험에 대한 태도 등에 비추어 당해 고객에게 적합하다고 볼 수 있는 합리적 근거를 가지고 있어야 한다.

㈒ 그러나 ① 계약관계, 특히 위임관계가 성립되는 경우에는, 그로부터 발생하는 선관주의의무로부터 적합성 원칙과 같은 고객보호의무를 도출할 수 있지만, ② 위임의 요소가 있는 계약관계가 성립되지 않는 경우의 사법상 거래, 특히 ‘자기책임의 원칙’이 강조되는 금융투자거래에서 거래 당사자 일방인 금융기관이 투자자에 대하여 보호의무를 부담한다거나 해당 거래가 투자자에게 적합한 것인지 여부를 판단할 의무가 있다고 인정하는 것은 곤란한 측면이 있다는 점에서, 판례 문언만으로는 근거를 명확히 찾기 어렵다는 문제의식이 제기되었다.

㈓ 결국 투자성 있는 금융상품의 거래 자체가 투기성과 위험성을 안고 있다는 점, 금융기관과 고객 사이에는 지식, 경험, 능력 면에서 무시할 수 없는 구조적 차이가 있고(정보의 비대칭성과 불균형성), 이 때문에 고객은 금융기관의 투자권유를 신뢰하여 투자를 결정할 가능성이 높다는 점 등을 근거로 하여 민법상의 신의칙에서 고객보호의무의 근거를 찾을 수밖에 없었고, 이러한 보호의무 법리는 후술하는 바와 같이 판례에 의해 적합성 원칙으로까지 발전되었다(결국 자본시장법이 제정되면 서 명문의 규정으로 입법된 것으로 평가된다).

㈔ 요컨대 자본시장법 또는 간투법 등의 제정 이전부터 우리 판례는 금융투자업자가 고객에 대한 보호의무 또는 적합성 원칙 준수의무를 위반하는 경우에 일반 민법 법리에 따라 손해배상책임을 인정하여 왔음을 알 수 있다.

⑵ 고객보호의무 법리의 등장

㈎ 증권거래에서 증권회사의 임직원이 강행규정에 위반한 투자수익보장약정으로 투자를 권유하였으나 손실이 발생한 경우 불법행위의 성립 여부가 문제 되었던 대법원 1994. 1. 11. 선고 93다26205 판결에서 대법원은, “증권회사의 임직원이 강행규정에 위반된 이익보장으로 투자를 권유하였으나 투자결과 손실을 본 경우에 투자가에 대한 불법행위책임이 성립되기 위하여는, 이익보장 여부에 대한 적극적 기망행위의 존재까지 요구하는 것은 아니라 하더라도, 적어도 거래경위와 거래방법, 고객의 투자상황(재산상태, 연령, 사회적 경험 정도 등), 거래의 위험도 및 이에 관한 설명의 정도 등을 종합적으로 고려한 후, ① 당해 권유행위가 경험이 부족한 일반 투자가에게 거래행위에 필연적으로 수반되는 위험성에 관한 올바른 인식형성을 방해하거나 또는 ② 고객의 투자상황에 비추어 과대한 위험성을 수반하는 거래를 적극적으로 권유한 경우에 해당하여, 결국 고객에 대한 보호의무를 저버려 위법성을 띤 행위인 것으로 평가될 수 있는 경우라야 한다.”라고 판단함으로써 ‘고객에 대한 보호의무’라는 표현이 등장하였고(다만 위 판결은 원심 중 증권회사 직원인 피고의 불법행위책임을 인정한 부분을 파기하였다), 이후 대법원 1996. 8. 23. 선고 94다38199 판결에서 고객보호의무 위반으로 인한 불법행위의 성립을 최초로 인정하였다.

㈏ 대법원 93다26205 판결은 위법성의 판단 기준으로 ‘고객보호의무’라는 개념을 도

입하면서 그 내용으로 ‘①행위’와 ‘②행위’를 제시하고 있는데, ‘①행위’는 단정적 판단의 제공에 의한 권유, 손실부담 내지 이익보장약정에 의한 권유 등 이른바 부당권유행위의 금지를 그 내용으로 하거나 설명의무를 내용으로 하는 반면, ‘②행위’는 적합성 원칙을 사법상 위법성 판단의 기준으로 도입한 것으로 이해되고 있다.

즉, 적합성 원칙 위반이 사법상 위법한 것으로 평가되려면 ‘고객의 투자상황에 비추어 과대한 위험성을 수반하는 거래를 적극적으로 권유한 경우’에 해당하여야 한다는 기준을 제시한 것이다.

㈐ 이후 대법원은 위 93다26205 판결을 근거로 일반론으로서 “증권회사 임직원이 고객에게 투자를 권유할 때에는 고객이 합리적인 투자판단과 의사결정을 할 수 있도록 고객을 보호할 의무를 부담한다.”라고 판시하였다(대법원 2006. 6. 29. 선고 2005다49799 판결).

⑶ 고객보호의무 법리의 적용 확대

대법원 93다26205 판결의 입장은 대법원 1998. 10. 27. 선고 97다47989 판결을 통해 증권투자신탁회사와의 수익증권거래에서 강행규정에 위반된 수익보장약정이 있었던 경우에까지 확대되었고, 한편 일반투자자 또는 개인투자자에 한하지 아니하고 금융기관(신용협동조합, 대법원 1999. 2. 24. 선고 98다21212 판결), 상호신용금고(대법원 1998. 10. 27. 선고 97다47989 판결), 기업(대법원 1999. 7. 9. 선고 98다45775 판결) 등의 투자자를 상대로 한 사안에도 확대되어 적용되어 왔다.

⑶ 적합성 원칙으로의 발전

대법원은, 2008. 9. 11. 선고 2006다53856 판결에서 ‘적합성’이라는 용어를 명시적으로 사용하였는데, 위 판결은 민법상 위임계약에 해당하는 투자일임계약을 체결한 투자자문회사에게 위임계약상 부담하는 선관주의의무로부터 적합성 원칙을 도출한 사안이다. 이후 대법원 2010. 9. 30. 선고 2010다47254, 47261 판결에서 고객의 자산을 관리하는 금융기관이 고객에게 금융상품을 권유할 경우에 선관주의의 무의 내용으로서 적합성 원칙을 부담한다고 판시하였고, 선물환계약 체결 사안(대법원 2010. 11. 11. 선고 2010다55699 판결), 변액보험계약 체결 사안(대법원 2013. 6. 13. 선고 2010다34159 판결)에서 이러한 판시가 이어져, 아래의 KIKO 전원합의체 판결에 이르게 되었다.

◎ 대법원 2008. 9. 11. 선고 2006다53856 판결 : 투자일임계약에 의하여 고객의 자산을 관리하는 투자자문회사는 고객에 대하여 부담하는 선관주의의무의 당연한 내용으로서 우선 고객의 투자목적․투자경험․위험선호의 정도 및 투자예정기간 등(이하 ‘투자목적 등’이라고 한다)을 미리 파악하여 그에 적합한 투자방식을 선택하여 투자하여야 하고, 조사된 투자목적에 비추어 볼 때 과도한 위험을 초래하는 거래행위를 감행하여 고객의 재산에 손실을 가한 때에는 그로 인한 손해를 배상할 책임이 있다 할 것이나, 고객의 투자목적 등은 지극히 다양하므로, 어느 특정한 상품에 투자하거나 어떠한 투자전략을 채택한 데에 단지 높은 위험이 수반된다는 사정만으로 일률적으로 선관주의의무를 위반한 것이라고 단정할 수는 없다. ……(중략)…… 피고 회사가 주가지수 옵션 상품 투자에 구사한 스트랭글 또는 레이쇼 스프레드 매도 전략은 주가지수가 예상과 달리 큰 폭으로 변동하는 경우에는 큰 폭의 손실을 볼 수 있으나(수익의 규모는 일정하나 손실의 규모는 이론적으로는 그 한계가 없다), 이는 어디까지나 확률과 그에 입각한 투자 판단의 문제로서, 피고 회사가 조사한 원고들의 앞서 본 투자목적 등에 비추어 적합성을 잃은 것으로 보기는 어렵다고 할 것이므로 …

◎ 대법원 2010. 9. 30. 선고 2010다47254, 47261 판결 : 고객의 자산을 관리하는 금융기관은 고객에 대하여 부담하는 선관주의의무의 내용으로서 고객의 투자목적․투자경험․위험선호의 정도 및 투자예정기간 등을 미리 파악하여 그에 적합한 투자방식을 선택하여 투자하도록 권유하여야 하고, 조사된 투자목적에 비추어 볼 때 고객에게 과도한 위험을 초래하는 거래행위를 감행하도록 하여 고객의 재산에 손실을 가한 때에는 그로 인한 손해를 배상할 책임이 있다고 할 것이나, 투자자가 금융기관의 권유를 받고 어느 특정한 상품에 투자하거나 어떠한 투자전략을 채택한 데에 단지 높은 위험이 수반된다는 사정만으로 일률적으로 금융기관이 적합성의 원칙을 위반하여 부당하게 투자를 권유한 것이라고 단정할 수는 없으며, 투자자로서도 예상 가능한 모든 위험을 회피하면서 동시에 높은 수익률이 실현될 것을 기대할 수는 없고 위험과 수익률의 조합을 스스로 투자목적에 비추어 선택할 수밖에 없는 것이다.

⑸ 적합성 원칙의 확립 (= KIKO 전원합의체 판결)

① KIKO 판결이란, 2007년 내지 2008년경 수출기업과 은행 사이에서 체결된 장외 파생상품인 KIKO 통화옵션계약과 관련하여 손실을 본 기업 측이 계약의 무효(신의칙, 민법 제104조의 불공정한 법률행위, 약관규제법상의 불공정 약관 등)와 취소(기망, 착오 등), 불법행위(계약의 적합성 원칙 위반, 설명의무 위반 등) 등을 청구원인으로 하여 부당이득 또는 손해배상을 구하였던 일련의 사건에 관한 판결이다(자본시장법 시행 전 사안으로 민법이 적용되었다. 대법원 2013. 9. 26. 선고 2011다53683, 53690 전원합의체 판결, 대법원 2013. 9. 26. 선고 2012다1146, 1153 전원합의체 판결, 대법원 2013. 9. 26. 선고 2012다13637 전원합의체 판결, 대법원 2013. 9. 26. 선고 2013다26746 전원합의체 판결).

② 대법원은 부당이득반환 청구는 전부 인정하지 않았고, 불법행위 손해배상 청구는 아래와 같은 판단을 전제로 개별 사안의 구체적 사정에 따라 청구의 당부를 판단하였는데, 그 핵심은 파생상품인 통화옵션계약을 체결한 상대방인 은행에 대해 ‘고객에 대한 보호의무’를 인정하고 그 위반을 이유로 한 민법상의 불법행위책임을 인정하였다는 점에 있다.

『은행은 환헤지 목적을 가진 기업과 통화옵션계약을 체결함에 있어서 해당 기업의 예상 외화유입액, 자산 및 매출 규모를 포함한 재산상태, 환헤지의 필요 여부, 거래 목적, 거래 경험, 당해 계약에 대한 지식 또는 이해 정도, 다른 환헤지 계약 체결 여부 등의 경영상황을 미리 파악한 다음, 그에 비추어 해당 기업에 적합하지 아니한 통화옵션계약의 체결을 권유하여서는 아니 된다. 만약 은행이 이러한 의무를 위반하여 해당 기업의 경영상황에 비추어 과대한 위험을 초래하는 통화옵션계약을 적극적으로 권유하여 이를 체결하게 한 때에는, 이러한 권유행위는 이른바 적합성의 원칙을 위반하여 고객에 대한 보호의무를 저버리는 위법한 것으로서 불법행위를 구성한다고 할 것이다. 특히 장외파생상품은 고도의 금융공학적 지식을 활용하여 개발된 것으로 예측과 다른 상황이 발생하였을 경우에는 손실이 과도하게 확대될 위험성이 내재되어 있고, 다른 한편 은행은 그 인가요건, 업무범위, 지배구조 및 감독 체계 등 여러 면에서 투자를 전문으로 하는 금융기관 등에 비하여 더 큰 공신력을 가지고 있어 은행의 권유는 기업의 의사결정에 강한 영향을 미칠 수 있으므로, 은행으로서는 위와 같이 위험성이 큰 장외파생상품의 거래를 권유할 때에는 다른 금융기관에 비하여 더 무거운 고객보호의무를 부담한다고 봄이 타당하다.』

나. 확립된 고객보호의무 및 적합성 원칙의 구체적 적용 (= 간투법 적용 사안을 중심으로)

⑴ 선박펀드 판결

㈎ SW자산운용이 자산운용회사, S증권이 판매회사로 관여한 선박펀드에서, 일부 펀드와 관련하여 계약서 위조, 이중작성 등의 위법행위가 있었고, 이에 선박펀드에 투자하여 손실을 본 투자자들이 자산운용회사와 판매회사 등을 상대로 손해배상을 구한 일련의 사건들이다.

최초로 법리가 판시된 2015. 11. 12. 선고 2014다15996 판결 원문은 다음과 같다. 『구 간접투자자산 운용업법(2007. 8. 3. 법률 제8635호로 제정된 자본시장과 금융투자업에 관한 법률 부칙 제2조에 의하여 폐지. 이하 ‘구 간접투자법’이라고 한다) 제4조 제2항, 제56조 제1항, 제4항에 의하면, 자산운용회사는 투자신탁을 설정하고 투자신탁재산을 운용하는 자로서 투자신탁에 관하여 제1차적으로 정보를 생산하고 유통시켜야 할 지위에 있고, 투자자도 자산운용회사의 전문적인 지식과 경험을 신뢰하여 자산운용회사가 제공하는 투자정보가 올바른 것이라고 믿고 그에 의존하여 투자판단을 한다. 따라서 자산운용회사는 투자신탁재산의 운용대상이 되는 자산과 관련된 제3자가 제공한 운용자산에 관한 정보를 신뢰하여 이를 그대로 판매회사나 투자자에게 제공하는 데에 그쳐서는 아니 되고, 그 정보의 진위를 비롯한 투자신탁의 수익구조 및 위험요인에 관한 사항을 합리적으로 조사한 다음 올바른 정보를 판매회사와 투자자에게 제공하여야 하며, 만약 합리적인 조사를 거친 뒤에도 투자신탁의 수익구조와 위험요인에 관한 정보가 불명확하거나 불충분한 경우에는 판매회사나 투자자에게 그러한 사정을 분명하게 알려야 할 투자자 보호의무를 부담한다. 판매회사는 특별한 사정이 없는 한 자산운용회사로부터 제공받은 투자설명서나 운용제안서 등의 내용을 명확히 이해한 후 이를 투자자가 정확하고 균형 있게 이해할 수 있도록 설명하면 되고, 그 내용이 진실한지를 독립적으로 확인하여 이를 투자자에게 알릴 의무가 있다고 할 수는 없다. 그러나 판매회사가 투자신탁재산의 수익구조나 위험요인과 관련한 주요 내용을 실질적으로 결정하는 등으로 투자신탁의 설정을 사실상 주도하였다고 볼 만한 특별한 사정이 있는 경우에는 판매회사 역시 자산운용회사와 마찬가지로 투자신탁의 수익구조와 위험요인을 합리적으로 조사하여 올바른 정보를 투자자에게 제공하여야 할 투자자 보호의무를 부담한다.』

㈏ 간투법하에서 자산운용회사와 판매회사가 부담하는 투자자 보호의무에 관한 법리가 선언되었던바, 핵심 법리를 요약하여 소개하면 다음과 같다.

① 판매회사 등 자산운용회사 아닌 제3자가 펀드 설정을 실질적으로 주관하였다 하더라도 자산운용회사는 투자자 보호의무를 부담한다.

대법원 2014다15996 판결의 사실관계에서 “판매회사인 S증권 주식회사가 해당 선박펀드의 설정을 실질적으로 주관하였다.”라는 특수성이 있었으나, 이에 대하여 대법원은 “피고 SW자산운용의 이러한 행위는 투자자 보호의무를 게을리한 것이라고 할 것이고, 이는 피고 S증권이 이 사건 펀드의 설정을 사실상 주도하였다고 하여 달리 볼 것은 아니다.”라고 함으로써 그러한 사정만으로 자산운용회사의 책임을 부정할 것은 아니라고 판단하였다.

② 사모펀드라는 이유로 투자자 보호의무가 배제되지 아니한다.

해당 선박펀드는 모두 사모펀드로서, 일부 사건에서는 사모펀드일 경우 투자자 보호의무가 배제된다는 취지의 상고이유도 있었던 것으로 보이나, 대법원 2015. 12. 24. 선고 2015다19346 판결은 “앞에서 본 법리에 따라 위와 같은 사실관계를 살펴보면, 비록 이 사건 펀드가 간투법상 사모간접투자기구에 해당하고 피고 S증권이 이 사건 펀드의 설정을 주도하였다고 하더라도 피고 SW자산운용이 간투법상 자산운용회사의 투자자 보호의무를 다하지 못하였음이 인정되고, 이러한 피고 SW자산운용의 투자자 보호의무 위반과 원고의 손해 사이에 상당인과관계를 인정할 수 있다고 본 원심의 판단은 정당하다.”라고 하여 그러한 취지의 주장을 배척하였다.

③ 판매회사에게 자산운용회사와 동일한 수준의 투자자 보호의무(조사의무)를 인정할 수는 없음이 원칙이나 특별한 사정이 있는 경우에는 인정 가능하다.

원래 ㉠ 판매회사는 투자신탁 관련 정보의 생산자가 아니고(간투법상 투자신탁의 약관과 투자설명서의 작성은 자산운용회사의 의무이다), ㉡ 간투법상 자산운용회사와 수탁회사에 대하여는 선관주의의무가 규정되어 있으나 판매회사에 대하여는 규정되어 있지 않으며, ㉢ 판매회사의 확인의무를 인정하는 경우 수익증권 판매회사의 법적 책임이 지나치게 확대되는 문제가 있을 수 있다.

그러나 대법원은, 이 사건의 경우처럼 판매회사가 투자신탁의 설정을 주도하면서 신탁약관이나 투자설명서 등 투자신탁의 수익구조와 위험요인에 관한 중요 정보를 생성하여 자산운용회사와 사실상 동일한 지위에 있었다고 볼만한 특별한 사정이 있는 경우에는 자산운용회사는 물론 판매회사도 투자정보의 진실 여부를 조사․확인할 의무를 부담한다고 보았다.

⑵ 항공기펀드 판결

앞서 본 선박펀드 사건의 당사자였던 S증권이 설계한 펀드로, 투자자(원고)에 대해 판매회사 및 자산운용회사 등이 펀드의 중요요소인 신규 취항허가에 관한 위험을 충분히 설명하였는지 여부가 쟁점이 되었던 일련의 판결들이다. 투자자들이 판매회사와 자산운용회사를 상대로 제기한 손해배상소송에서는 피고들이 각 투자자 보호의무를 위반하였다고 인정한 원심을 수긍하는 상고기각판결(대법원 2015. 9. 10. 선고 2015다25679 판결 및 대법원 2015. 9. 15. 선고 2015다25693 판결)이 선고되었다. 이 사건과 관련하여 주목할 부분은, 오히려 항공기펀드 수익증권을 구입한 개인투자자들이, 투자경위에 비추어 ‘피고로 삼은 수인 중 적어도 1인(주위적으로는 N증권, 제1예비적으로는 W은행, 제2예비적으로는 S증권)이 판매회사’라고 주장하며 손해배상책임을 물은 대법원 2016. 3. 24. 선고 2015다250291 판결 및 대법원 2016. 4. 28. 선고 2016다3638 판결이다.

즉, 대법원이 수긍한 원심(각 서울고법 2015. 11. 6. 선고 2014나2048352 판결 및 서울고법 2015. 12. 18. 선고 2014나60608 판결)은, ① W은행의 Two Chairs 강남센터(고객의 은행, 증권, 보험 등 금융업무는 물론 세무, 부동산 상담까지 한 장소에서 다른 증권, 보험회사 등에 연계하여 처리해 주는 복합금융서비스센터임) 소속 직원 X가 S증권으로부터 항공기펀드에 투자할 투자자들을 모집해 달라는 부탁을 받으면서 운용계획서와 S증권이 작성한 이 사건 펀드의 상품설명서(‘이 사건 상품설명서’라고 한다)를 교부받았고, ② X는 S증권에게 투자자 모집은 자신이 하지만 펀드가입은 같은 ○○금융그룹 소속인 N증권을 통해야 하므로 판매회사를 N증권으로 하여 항공기펀드의 수익증권을 판매할 수 있도록 해 줄 것을 요구하였고 S증권이 이를 받아들여 N증권이 항공기펀드의 수익증권의 판매회사가 되었으며, ③ X는 원고들에게 이 사건 운용계획서와 상품설명서를 보여주고 두바이 노선 운항과 관련한 인허가가 이미 다 완료된 상태라고 설명하면서 항공기펀드의 수익증권을 매수할 것을 권유함에 따라 원고들이 항공기펀드의 수익증권을 매수하였다고 인정한 다음, 이러한 경위를 통해 투자자가 항공기펀드의 수익증권을 매수하였더라도 이 사건 수익증권 매매계약의 당사자는 N증권이라고 판단하였다.

N증권은, ① 실질적인 수익증권 매매계약의 당사자는 X가 속하였던 W은행이라거나, ② 자산운용회사로부터 판매업무를 위탁받은 것뿐이므로 수익증권 매매계약의 당사자는 자산운용회사라고 주장하였으나, 원심은 ① W은행과 N증권은 ○○금융지주의 계열회사로서 W은행 Two Chairs 강남센터에서는 N증권이 판매하는 투자상품을 권유하는 등 금융업무에 관해 연계영업이 이루어졌고, 자산운용회사가 N증권에 판매회사로서 신탁약관의 변경에 동의해 줄 것을 요청하자 위 협업의 과정에서 내부적으로 W은행의 동의를 얻어 N증권이 자산운용회사에게 동의를 해 준 점 등에 비추어 보면, 항공기펀드 수익증권 매매계약 당사자가 W은행이라고 인정하기 부족하고, ② 간투법상 판매회사는 수익증권의 판매에 있어서 단순히 자산운용회사의 대리인에 불과한 것이 아니라 투자자의 거래상대방의 지위에서 판매회사 본인의 이름으로 투자자에게 투자를 권유하고 수익증권을 판매하는 지위에 있다고 할 것이므로(대법원 2011. 7. 28. 선고 2010다76382 판결 등 참조), 자산운용회사는 수익증권 매매계약 당사자가 아니라고 하여 N증권의 주장을 모두 배척하였다.

⑶ △△증권 판결(대법원 2015. 3. 26. 선고 2014다214588, 214595 판결)

이 사건 관련사건 중 하나이기도 하다. 피고 1이 대신라발로 1, 2호 펀드의 투자자들(∗∗∗∗∗공제회, □□□□은행)에 대하여 자산운용회사로서, 투자권유단계에서의 투자자 보호의무 및 펀드 운용단계에서의 선관주의의무를 각 위반하였음을 이유로 손해배상책임이 인정된 판결이다. 간투법상 자산운용회사와 판매회사가 구분되어 있음에도 불구하고, 대법원은 자산운용회사인 피고(△△증권)에 대하여 “‘실질적 판매회사로서’ 판매회사가 부담하는 투자자 보호의무까지 부담한다.”라고 판시한 원심을 수긍하였다.

다. 자본시장법하에서 적합성 원칙(및 설명의무)의 상대방(고객)의 범위를 확대한 대법원 2015. 1. 29. 선고 2013다217498 판결

투자자인 원고가 평소 거래하던 피고(증권회사)의 직원으로부터 제3자(○○○○○투자자문 주식회사)가 운용하는 투자일임계약을 소개받아 계약을 체결하였는데 손실을 입자, 피고를 상대로 손해배상을 구한 사안이다. 대법원은, “…… 이처럼 자본시장법은 금융투자업자에 비하여 전문성 및 정보가 부족한 투자자를 보호하기 위하여 금융투자업자로 하여금 일반투자자를 상대로 투자권유를 하는 경우에 적합성 원칙 및 설명의무를 준수하도록 규정하고 있는데, 그 의무준수의 주체를 ‘금융투자업자’로만 정하고 있을 뿐 금융투자업자가 고객과 사이에 자신이 직접 취급하는 상품 등에 관한 계약을 체결하기 위하여 투자를 권유하는 경우로 한정하고 있지 않다.

위와 같은 자본시장법의 규정 내용과 취지 등에 비추어 보면, 금융투자업자가 과거 거래 등을 통하여 자신을 신뢰하고 있는 고객에게 다른 금융투자업자가 취급하는 금융투자상품 등을 단순히 소개하는 정도를 넘어 계약 체결을 권유함과 아울러 그 상품 등에 관하여 구체적으로 설명하는 등 적극적으로 관여하고, 나아가 그러한 설명 등을 들은 고객이 해당 금융투자업자에 대한 신뢰를 바탕으로 다른 금융투자업자와 계약 체결에 나아가거나 투자 여부 결정에 있어서 그 권유와 설명을 중요한 판단요소로 삼았다면, 해당 금융투자업자는 자본시장법 제9조 제4항에서 규정하는 ‘투자권유’를 하였다고 평가할 수 있고 그와 같이 평가되는 경우 해당 금융투자업자는 직접 고객과 사이에 금융투자상품 등에 관한 계약을 체결하는 것이 아니라 하더라도 고객에 대하여 해당 금융투자상품에 관한 적합성 원칙의 준수 및 설명의무를 부담한다고 보아야 한다.”라고 하여 피고의 손해배상책임을 인정함으로써, 자본시장법하에서 일정한 요건하에 금융투자업자가 적합성 원칙 준수 및 설명의무를 부담하는 상대방을 직접 금융상품계약을 체결하지 않은 고객에 대하여까지 확대하였다.

라. 소결

이상과 같이 우리 판례는 자본시장법 제정 이전부터 금융투자업자가 고객에 대한 보호의무 또는 적합성 원칙 준수의무를 위반할 경우 일반 민법 법리에 따라 손해배상책임을 부담함을 인정하여 왔다. 간투법하에서는 판례에 따라 “(금융상품을 다루는) 금융기관은 신의칙상 고객보호의무를 부담하고, 여기에는 (자본시장법에서 명문화된) 적합성 원칙이 포함되며, 이를 위반한 경우 민법상 불법행위책임이 성립한다.”라는 원칙이 확립되었고, 자본시장법 제정을 통해 적합성 원칙이 명문의 규정으로 입법되었다.

동시에 대법원은 구체적 사건을 통해 금융상품을 다루는 판매업자와 자산운용회사가 각 부담하는 의무의 내용을 구체화하였고, 나아가 금융투자업자가 보호의무(적합성 원칙)와 설명의무를 부담하는 고객의 범위를 확대하는 등 투자자 보호를 위해 노력하여 온 것이다.

마. 투자신탁의 설정을 사실상 주도한 자산운용회사의 투자자보호의무 부담과 그 내용(대법원 2020. 2. 27. 선고 2016다223494 판결)

⑴ 위 판결의 쟁점은, 특정금전신탁에서 신탁업자가 부담하는 선관주의의무 등의 내용 및 위탁자가 전문투자자인 경우 위탁자가 일반투자자인 경우보다 그 의무의 정도가 완화되는지 여부(소극)이다.

즉, 구 간접투자자산 운용업법이 적용되는 사안에서 부동산펀드에 투자한 원고에 대하여 자산운용회사인 피고 2 및 애초 투자를 권유하는 등으로 관계한 피고 1이 각 손해배상책임을 부담하는지 여부(적극)가 핵심쟁점이다.

⑵ 원래 원고는 피고 1의 권유를 받고 X펀드의 수익증권을 매수하려 하였는데, 관계법령상 X펀드의 수익증권 매수가 불가능하게 되자, 피고 1의 직원과 피고 2의 직원, 원고측의 합의 하에, 해외부동산 개발사업을 통해 수익을 얻는 것은 동일하지만 그 펀드 구조를 약간 달리하는 부동산펀드인 Y펀드를 피고 2가 설정하고, 원고가 Y펀드의 수익증권을 매수하기로 하였다.

이 사건 개발사업이 실패하자 피고 1은 X펀드의 투자자들에 대하여 투자권유단계에서의 보호의무 위반 및 자산운용단계에서의 선관주의의무 위반으로 인한 손해배상책임을 부담하게 되었고(확정 판결 존재), 이에 원고가 피고 1, 2를 상대로 투자권유단계에서의 보호의무 위반과 자산운용단계에서의 선관주의의무 위반 등 책임을 구하였는데, 원심은 피고 1은 Y펀드의 자산운용회사가 아니므로 원고에 대해 아무런 주의의무를 부담하지 않고, Y펀드의 자산운용회사인 피고 2는 “원고 투자금을 지정 계좌로 입금하기만 하면 그 임무가 종료하고 Y펀드의 재산을 실제로 운용하지 않기로 하는 합의”가 있었으므로 책임을 부담하지 않는다고 하여 원고 청구를 모두 기각하였다.

⑶ 대법원은, 원고가 Y펀드의 수익증권을 매수한 것은 피고 1의 권유에 따른 것이고 피고 1이 Y펀드의 수익구조와 위험요인과 관련된 주요 내용을 실질적으로 결정하는 등 Y펀드의 설정을 사실상 주도하였다고 봄이 상당하므로, 피고 1이 Y펀드의 자산운용회사가 아니므로 자산운용단계에서 선관주의의무 등을 부담하지 않는다 하더라도 원고에게 Y펀드의 수익증권 매수를 권유하는 단계에서는 그 수익구조와 위험요인을 합리적으로 조사하여 올바른 정보를 제공하여야 할 투자자 보호의무를 부담하고, 피고 2는 Y펀드의 자산운용회사로서 자산운용계약 체결을 위해 권유하는 단계에서 투자자인 원고를 보호하여야 할 주의의무를 부담하고 자산운용단계에서는 선량한 관리자의 주의로 투자자인 원고의 자산을 운용하여야 할 주의의무를 부담하며 이는 피고 1과 같은 제3자가 Y펀드의 설정을 사실상 주도하였다고 하여 달리 볼 것이 아니라고 보아, 이와 달리 본 원심을 파기·환송하였다.

7. 특정금전신탁과 신탁업자의 의무 [이하 판례공보스터디 민사판례해설, 홍승면 P.76-78 참조]

가. 특정금전신탁업

금전신탁이란, 신탁행위에 의하여 위탁자로부터 금전을 수탁받은 신탁회사가 이를 대출, 유가증권, 기타 유동성 자산 등에 운용한 후 신탁기간 종료 시 수익자에게 금전의 형태로 교부하는 신탁의 일종인데, 그중에서도 특정금전신탁은 위탁자가 신탁재산인 금전의 ‘운용방법을 지정’하는 금전신탁으로서 위탁자가 지정한 운용방법에 따른 자산운용에 의하여 그 수익률이 변동함으로써 항상 위험이 따르고, 그 위험은 특별한 사정이 없는 한 수익자가 부담하여야 하므로, 신탁재산의 운용 결과에 대한 손익은 모두 수익자에게 귀속되는 자기책임주의와 실적배당주의를 그 본질로 한다[대법원 2018. 2. 28. 선고 2013다26425 판결 : 특정금전신탁은 위탁자가 신탁재산인 금전의 운용방법을 지정하는 금전신탁으로서 신탁회사는 위탁자가 지정한 운용방법대로 자산을 운용하여야 한다. 그 운용과정에서 신탁회사가 신탁재산에 대하여 선량한 관리자의 주의의무를 다하였다면 자기책임의 원칙상 신탁재산의 운용 결과에 대한 손익은 모두 수익자에게 귀속된다(대법원 2007. 11. 29. 선고 2005다64552 판결 참조)].

특정금전신탁 업무처리 모범규준 제3조에서는, 특정금전신탁을 ① 지정형 특정금전신탁(투자자가 운용대상을 특정종목과 비중 등 구체적으로 지정)과 ② 비지정형 특정금전신탁(투자자가 운용대상을 특정종목과 비중 등 구체적으로 지정하지 않음)으로 구분하여 정의하고 있고, ②의 경우 수탁자에게 신탁재산의 운용과 관련하여 일정한 재량이 부여되어 있다.

● 자본시장법 시행령 제103조(신탁의 종류)

법 제103조 제3항에 따라 금전신탁은 다음 각호와 같이 구분한다.

1. 위탁자가 신탁재산인 금전의 운용방법을 지정하는 금전신탁(이하 ‘특정금전신탁’이라 한다)

2. 위탁자가 신탁재산인 금전의 운용방법을 지정하지 아니하는 금전신탁(이하 ‘불특정금전신탁’이라 한다)

이 사건 원고와 같이 ‘A2 등급 이상의 기업어음(CP)’으로 신용등급을 포괄지정한 경우 비지정형 특정금전신탁에 해당한다.

한편 불특정금전신탁에 관하여는 2003. 10. 4. 제정되어 2004. 1. 5. 시행되었던 간접투자자산운용업법 부칙 제14조 제2항44)에서 이를 간접투자로 규정하고 위 법 시행 후 6개월이 경과한 2004. 7. 5.부터 이를 신규로 설정하는 것을 금지하였고, 현재 연금신탁상품을 제외하고는 불특정금전신탁상품은 판매되지 않고 있다.

● 부칙 제14조(은행․보험회사 등에 관한 경과조치 등)

② 제1항의 규정에 의하여 자산운용회사의 허가를 받은 것으로 보는 은행법에 의한 금융기관 및 보험업법에 의한 보험회사가 이 법 시행 전에 설정한 금전의 신탁 및 특별계정에 대하여는 신탁업법 및 보험업법을 적용하고, 이 법 시행후 6월이 경과한 날부터 당해 금전의 신탁 및 특별계정의 추가 설정을 금지한다. 다만 대통령령이 정하는 경우에는 그러하지 아니하다

나. 자본시장법상 신탁업자의 이중적 지위

신탁업자는 기본적으로 신탁계약의 ‘수탁자’이므로 신탁법에 따른 각종 의무(선관의무, 충실의무, 분별관리의무 등)를 부담한다. 물론 신탁법 규정 외에 자본시장법에서도 이를 구체화하거나 보완하여 더욱 강화된 의무를 규정하고 있기도 하다.

동시에 신탁업자는 자본시장법에 따라 ‘금융투자업자’의 일종으로 분류되므로, 금융투자상품의 판매 등과 관련한 공통 행위규제(투자권유 시의 적합성 원칙, 설명의무 또는 적정성 원칙 등) 및 투자업자별 행위규제(선관의무 및 충실의무, 불건전 영업행위 금지 등)를 받게 된다. 결국 신탁업자는 ‘수탁자’ 및 ‘금융투자업자’라는 이중적 지위를 갖게 되는 것이다.

※ 신탁계약 체결을 위한 권유단계는 아직 신탁에 따른 신뢰관계가 형성되기 이전이므로 수탁자로서의 선관의무 및 충실의무가 그대로 적용된다고 보기 어렵다고 할 것이다.

한편 신탁법과 자본시장법은 일반법과 특별법의 관계에 있어 신탁을 영업으로 하는 경우 자본시장법이 특별법으로서 우선 적용되고 자본시장법이 규율하지 아니한 부분은 신탁법이 적용된다.

다. 자산의 관리․운용 단계에서 부담하는 특정금전신탁업자의 의무

신탁계약이 체결되기까지의 단계에서는 자본시장법에 따라 금융투자업자로서의 고객보호의무(설명의무 포함)가 발현될 것이지만, 신탁계약 체결 이후 신탁재산의 운용단계에서는 자본시장법 제102조의 선관의무 및 충실의무가 적용된다.

⑴ 선관주의의무와 충실의무 개괄

㈎ 자본시장법에서 선관주의의무와 충실의무에 대한 정의규정을 별도로 두고 있지 않으므로 신탁법과 상법상 규정에 관한 해석을 준용하여 신탁업자의 선관주의의무와 충실의무의 내용을 설명하는 것이 합리적이다.

신탁법 제32조와 자본시장법 제102조 제1항에서 규정한 선관주의의무는, 거래상 일반적으로 평균인에게 요구되는 정도의 주의의무로서 수탁자는 그 직업이나 사회적 지위 등에 따라 통상 요구되는 정도의 주의를 기울여 신탁사무를 처리해야 함을 의미한다. 신탁재산을 이용하여 투자를 한 결과 당초 예상한 이익을 얻을 수 없었다 할지라도 수탁자의 투자판단이 합리적인 기준에 따른 것이라면 선관주의의무 위반이라고 할 수 없다. 신탁법 제32조는 임의규정임에 반하여, 자본시장법은 신탁업자와 고객의 정보량, 교섭력의 차이에 비추어 선관주의의무를 임의규정으로 할 경우에는 신탁업자에게 일방적으로 유리한 신탁계약이 되어 고객 보호에 미흡하게 될 염려가 있으므로, 선관주의의무를 임의규정화하지 않고 신탁법상의 의무와는 별도로 강행규정으로 규정하고 있다.

● 신탁법 제32조(수탁자의 선관의무) 수탁자는 선량한 관리자의 주의(注意)로 신탁사무를 처리하여야 한다. 다만 신탁행위로 달리 정한 경우에는 그에 따른다.

㈏ 신탁법 제33조 및 제36조와 자본시장법 제102조 제2항에서 규정한 충실의무는 수탁자가 신탁목적에 따라 신탁재산을 관리하여야 하고 신탁재산의 이익을 최대한 도모하여야 할 의무(대법원 2005. 12. 22. 선고 2003다55059 판결)로, 이익취득금지원칙(no profit rule)과 이익상반금지원칙(no conflict rule)이 그 주된 내용을 이룬다.

● 신탁법 제33조(충실의무) 수탁자는 수익자의 이익을 위하여 신탁사무를 처리하여야 한다.

● 신탁법 제36조(수탁자의 이익향수금지) 수탁자는 누구의 명의로도 신탁의 이익을 누리지 못한다. 다만 수탁자가 공동수익자의 1인인 경우에는 그러하지 아니하다.

⑵ 재량의 범위와 선관주의의무

지정형 특정금전신탁의 경우, 신탁업자는 고객의 지시에 따라 해당 CP를 매입하고 만기까지 보유하면서 분별관리하므로, 실질적인 의미에서 추가적인 운용행위가 없다. 반면 비지정형 특정금전신탁의 경우, 신탁업자가 고객이 지시한 범위, 즉 자신에게 허용된 재량권 범위(이 사건의 경우 A2 이상의 CP)에서 운용대상을 발굴․선택해야 하므로, 이 과정에서 선량한 관리자의 주의를 요하게 된다.

⑶ 운용과정에서 손해경감의무

㈎ 통지의무

신탁업자는 신탁재산의 운용내역과 평가금액에 대한 정보를 위탁자에게 제공하고 매분기별 1회 이상 신탁운용보고서를 투자자에게 통지하는 등 CP 만기에 이르기까지 투자자보호를 위한 일련의 관리업무를 수행한다. 기업의 회생절차개시신청 등으로 운용자산의 신용등급이 하락하였거나, 2단계 이상 또는 투자부적격 등급으로 하락한 경우에도 지체 없이 투자자에게 그 내용을 통보할 의무를 부담한다.

한편 신용등급 하락을 통보하지 않았는데도 고객이 언론보도 등을 통해 이미 그 사실을 알고 있었다면, 대법원 2009. 7. 9. 선고 2007다90395 판결의 태도에 비추어 볼 때 신탁업자에게 미통지로 인한 손해배상책임을 묻기는 어려울 것이다.

◎ 대법원 2009. 7. 9. 선고 2007다90395 판결 : 고객이 금융기관을 상대로 한 선물환거래에서 계약만기 이전에 거래계약에서 예상되는 손실로 계약에서 정한 손실보증금의 추가납부사유가 발생하여 금융기관으로부터 추가납부를 통지받은 때에는, 손실보증금을 추가로 납부하여 계약을 계속하여 유지하거나 또는 보유하고 있는 선물환 포지션을 반대거래 등을 통하여 청산함으로써 자신의 이익을 극대화하거나 손실을 최소화할 수 있는 기회를 가진다. 금융기관이 고객이 유지하고 있는 선물환거래에서 손실보증금을 추가로 납부할 사유가 발생하였음에도 이를 통보하지 않음으로써 고객으로부터 그러한 기회를 박탈하였다면 이는 고객보호의무를 위반한 것이지만, 고객이 어떠한 경위로 이미 손실보증금의 부족 사유를 알게 된 경우에는 비록 금융기관이 손실보증금의 추가납부 통지를 게을리 하였다고 할지라도 그로 인하여 고객에게 어떠한 손해가 발생하였다고는 할 수 없으므로, 고객은 금융기관에 대하여 이를 이유로 손해배상을 청구할 수 없다.

㈏ 적극적으로 운용대상을 변경하는 등 스스로 위험을 회피할 의무까지 부담하는지 여부

금융기관의 손해경감의무는 위험발생의 가능성 및 경감방법을 통지하는 소극적 의무에 그치는 것이지, 고객의 지시 없이 전단적으로 적극적인 행위로 나아가야 하는 것을 내용으로 하는 의무는 아니다. 고객의 지시 없이 적극적으로 운용대상을 변경할 경우 오히려 위탁자의 운용지시에 따르지 않았다는 오명을 뒤집어 쓸 여지도 있다. 이는 특정금전신탁의 경우 본래 위탁자의 지시에 구속된다는 한계를 가지기 때문으로, 투자자의 ‘자기책임의 원칙’에 따라 운용결과가 전적으로 신탁고객(수익자)에게 귀속되므로, 자산운용에 있어 포괄적 재량이 인정되는 자산운용회사의 경우와는 근본적으로 성격이 다르기 때문이다.

8. 선관주의의무와 관련된 판례의 태도 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 대우채권 관련 사건들

⑴ 사건의 개요

대우그룹에 대한 채권단이 1999. 7. 19. 대우그룹에 대한 구조조정을 발표하자 대우채권(대우그룹 계열사 발행의 회사채, 기업어음)의 회수가능성에 대한 불안감이 가중되고, 1999. 7. 23.경부터 투자신탁상품의 인출이 급증하였다. 대우채권이 편입된 증권투자신탁의 위탁회사들은 대우채권이 편입된 수익증권의 환매에 대한 대책을 강구하게 되었고, 1999. 8. 12. 위탁회사들이 금융감독위원회 승인을 얻은 ‘수익증권 환매연기조치’ 방안을 발표하였는데, 이에 수익자들이 위탁회사 등을 상대로 선관주의의무 위반 등을 이유로 손해배상을 청구한 일련의 사건들이다.

⑵ 대법원 2004. 2. 27. 선고 2002다63572 판결 및 대법원 2006. 12. 8. 선고 2003다10407 판결

각 투자자인 원고는 전기공사공제조합 및 저축은행이었다.

대법원은 두 사건 모두에서, “구 증권투자신탁업법 제17조 제1항은 위탁회사는 선량한 관리자로서 신탁재산을 관리할 책임을 지며, 수익자의 이익을 보호하여야 한다고 규정하고 있는바, 구체적으로 특정한 시점에서 투자 종목 및 비율을 어떻게 정하여야 하는지는 관계 법령과 투자신탁 약관의 내용, 신탁재산의 운용목표와 방법, 그 시점에서의 시장 상황 및 전망 등 제반 사정을 종합적으로 감안하여 판단하여야 한다.”는 동일한 법리를 선언하면서, 요컨대 대우그룹이 채권자에 긴급자금지원 요청을 한 시점을 기준으로, Ⓐ 이미 이 사건 신탁재산에 편입되어 있던 대우그룹 채권의 만기를 연장함으로써 그대로 이 사건 신탁재산에 둔 것은 선관주의의무 위반이 아니지만, Ⓑ 이미 대우그룹의 재정상태가 위태로워서 채권상환능력이 극히 의심스러움에도 이 사건 신탁재산이 아니라 피고가 운용하는 다른 신탁재산에 편입되어 있던 대우그룹 채권을 새로 원고 신탁재산에 편입한 것은 선관주의의무 위반에 해당한다고 보았다.

⑶ 대법원 2006. 5. 11. 선고 2003다51057 판결

증권투자신탁 운용업무를 수행하는 피고가 역시 증권회사인 원고의 신탁재산을 대우채에 투자 운용하였으나, 이후 위 회사채가 투자신탁약관에서 정한 기준 신용등급 이하로 신용평가가 하락하였음에도 이에 대한 가격조정 또는 신속처분의 조치를 취하지 아니한 것이 수익자에 대한 선관주의의무 위반에 해당하는지 여부가 쟁점이 된 사건이다.

대법원은, 피고가 최초 회사채를 신탁재산에 편입할 당시에는 약관에서 정한 기준 신용등급에 적합하였다가 투자자의 수익증권 취득을 전후하여 기준 신용등급에 미달하게 되었다 하더라도, 투자신탁약관에서 요구하고 있는 편입채권의 신용등급 기준은 편입일을 기준으로 하고 있음을 전제로, 이 사건 당시에는 현행 증권투자신탁업 감독규정에서 정하고 있는 바와 같은 기준 신용등급 미달 유가증권의 가격조정 혹은 신속처분에 관한 법령상 또는 계약상 의무를 인정할 수 없고, 위 회사채 환매연기조치를 전후한 시장상황과 환매대금의 평가방식에 관한 관련 법령 및 약관의 규정 등에 비추어 피고가 그 당시 기준 신용등급 이하로 신용평가가 낮아진 대우채에 대한 가격조정 혹은 신속처분의 조치를 취하지 아니한 것이 위탁회사의 수익자에 대한 일반적인 선관주의의무 위반행위에 해당한다고 보기 어렵다고 판단하였다.

나. 특정금전신탁에서 신탁회사의 의무(대법원 2007. 11. 29. 선고 2005다64552 판결)

원고는 현대해상화재보험 주식회사, 피고는 주식회사 하나은행으로, 원고가 운용대상을 ‘기타 재정경제원 장관의 인가를 받은 유가증권의 인수 또는 매입’이라고 포괄적으로 지정하였던 특정금전신탁 사안이다. 피고는 1998. 8. 12. 동아건설 CP를 신탁재산으로 매입하였다가, 동아건설 CP의 상환가능성이 불투명해진 1998. 11.경 이 사건 신탁재산에서 동아건설 CP를 편출하고 대우중공업 회사채를 신탁재산에 편입함으로써 채권회수율을 높였다.

대법원은 아래와 같은 논리에 따라 피고의 선관주의의무 위반을 인정한 원심이 타당하다고 판단하였다.

① 원고의 손해 방지를 위해 신탁재산에서 동아건설 CP를 편출할 필요성이 있다 하더라도 지정받은 운용방법과 달리 신탁재산을 운용할 수 있는 예외사유(사정변경으로 인하여 지정방법대로의 운용이 신탁재산에 손실을 초래할 것이 명백히 예상되는 경우)에 해당하지 아니하고, 따라서 피고가 원고 지정의 운용방법을 위반하여 대우중공업 회사채를 편입한 것은 수탁자로서의 선관주의의무 위반에 해당한다고 본 원심은 정당하다.

② (그런데) 피고의 위 행위가 선관주의의무 위반(또는 자기거래금지)에 해당하더라도 결과적으로 채권회수율을 높였으므로 그 자체만을 놓고 보면 그로 말미암아 원고가 손해를 입었다고 보기 어렵다.

③ 그러나 동아건설은 1998년 초경부터 재정상태가 악화되어 부도위기에 처하게 된 점, 동아건설 발행의 회사채에 대한 신용등급은 1997. 12. 31.경에는 CCC, 1998. 5. 12.경에는 CC 또는 CCC 등급이었고, 동아건설 CP에 대한 1997. 12.경의 신용평가는 B+였으나 그 이후로는 그에 대한 신용평가가 없었던 점, 동아건설은 1998. 1.경에 주요 채권은행들로부터 2,200억 원, 1998. 4.경에 1,400억 원의 각 협조융자를 받았음에도 같은 해 5. 6.경에 다시 채권금융기관에 협조융자를 요청한 점, 피고를 포함한 채권금융기관들은 같은 해 5. 21.경 동아건설의 긴급자금 추가지원에 대한 공동대책 마련을 위해 동아건설에 대한 채권금융기관 협의체를 결성하고 자금관리단을 구성하였으나 별다른 실효를 거두지 못하였고, 같은 해 5. 26.경에는 일부 채권금융기관들이 동아건설에 대해 CP의 조기결제를 요구하는 등으로 계속적인 자금압박을 가하였으며, 같은 해 6. 9.경에는 은행감독원이 동아건설의 주거래은행인 서울은행의 여신한도 초과 대출 요청을 거부하였던 점, 이러한 상황에서 피고가 같은 해 8. 12. 동아건설 CP를 이 사건 제1신탁재산으로 매입한 지 20일 만에 동아건설이 기업개선작업 대상으로 확정되어 채권행사가 곤란하게 된 점 등을 참작해 보면, 피고가 1998. 8. 12. 동아건설 CP를 이 사건 신탁재산으로 매입한 행위는 선관주의의무 위반에 해당하고, 피고는 그로 인한 원고의 손해를 배상할 책임이 있다.

다. 자산운용회사가 부담하는 선관주의의무의 내용

⑴ 대법원 2013. 11. 28. 선고 2011다96130 판결

자산운용회사이자 위탁회사인 피고가, 한국전력 보통주와 우리금융 보통주에 연계된 장외파생상품에 신탁재산 대부분을 투자하기로 하는 파생상품 투자신탁인 이 사건 펀드의 투자자를 모집하면서, 투자설명서에 기재한 거래상대방(이 사건 펀드가 투자할 장외파생상품의 거래상대방)을 ‘비엔피 파리바’로 기재하였다가 이후 모집된 펀드 규모가 당초 예정 금액(200억 원)을 초과하여 비엔피 파리바와 당초 거래를 유지할 수 없게 되자 ‘리먼브러더스 아시아’로 변경하였는데, 리먼브라더스의 파산으로 인해 그 수익증권을 구매한 투자자인 원고들이 투자금을 회수하지 못하는 손해를 입고, 손해배상을 구한 사건이다.

대법원은, ① 투자설명서의 기재 내용이 ‘당연히 투자신탁계약 내용에 편입되어 계약적 구속력이 있다고 할 수 없고’, ② 자산운용회사인 피고는 선관주의의무에 따른 합리적 재량범위 내에서 투자자들의 동의 없이 구 간접투자법이 정한 절차에 따라 거래상대방을 변경할 수 있으며, ③ 피고가 리먼브라더스의 파산가능성을 예측할 수 없는 상황에서 불가피한 이유로 거래상대방을 위와 같이 변경한 데에 선관주의의무 위반이 없다고 하면서, 자산운용회사가 부담하는 선관주의의무에 관하여 다음과 같은 법리를 설시하였다.

“자산운용회사가 가능한 범위 내에서 수집된 정보를 바탕으로 간접투자재산의 최상의 이익에 합치된다는 믿음을 가지고 신중하게 간접투자재산의 운용에 관한 지시를 하였다면 위 법 규정에서 말하는 선량한 관리자로서의 책임을 다한 것이라고 할 것이고, 설사 그 예측이 빗나가 신탁재산에 손실이 발생하였다고 하더라도 그것만으로 간접투자재산 운용단계에서의 선량한 관리자로서의 주의의무를 위반한 것이라고 할 수 없다.”

⑵ 대법원 2015. 3. 26. 선고 2014다214588, 214595 판결

이 사건은 해외 부동산 개발사업에 투자하는 사모펀드에 투자한 기관투자자(즉, 전문투자자에 해당함)들인 원고들이 투자손실을 보게 되자 자산운용회사인 피고를 상대로 손해배상을 구한 사안으로, 대법원은 ‘피고의 투자자 보호의무 및 선관주의의무 위반’을 모두 인정하여 피고의 손해배상책임을 긍정한 원심(= 제1심)이 정당하다고 하면서 판결문에서 ‘1. 투자권유단계에서의 투자자 보호의무’ 및 ‘2. 자산운용단계에서의 선관주의의무’를 나누어 판단하였는데, ① 제1항 판단에서 “자산운용회사의 투자권유단계에서의 투자자 보호의무는 투자자가 일반투자자가 아닌 전문투자자라는 이유만으로 배제되지 아니하며, 단지 투자자 보호의무의 범위와 정도를 정함에 있어 투자신탁재산의 특성 및 위험도 수준, 투자자의 투자 경험이나 전문성 등이 고려될 뿐이다.”라는 법리를 선언한 반면, ② 제2항 판단에서는, ‘일반투자자’와 ‘전문투자자’의 구별 없이 법령에 따라 자산운용회사가 선관주의의무를 부담한다고 하였다.

마. 고객이 전문투자자인 경우 선관주의의무(및 충실의무)의 내용이 달라지는지 여부 / 수익자인 원고가 자본시장법상 전문투자자라는 이유만으로는 신탁업자인 피고가 부담하는 선관주의의무와 충실의무의 수준이 경감되는지 여부(= 소극)(대법원 2019. 7. 11 선고 2016다224626 판결)

⑴ 위 판결의 쟁점은, 특정금전신탁에서 신탁업자가 부담하는 선관주의의무 등의 내용 및 위탁자가 전문투자자인 경우 위탁자가 일반투자자인 경우보다 그 의무의 정도가 완화되는지 여부(소극)이다.

⑵ 자본시장법상 전문투자자에 해당하는 원고와 피고 사이에서 특정금전신탁계약을 체결하면서 원고가 피고에게 특정 신용등급 이상의 기업어음만 신탁재산에 편입하도록 지시한 경우에 피고가 甲 회사 발행의 기업어음을 매수하여 신탁재산에 편입한 행위를 두고, 편입 당시 해당 기업어음의 신용등급 판단, 피고의 위와 같은 행위가 신탁업자로서의 선관주의의무 등에 위배되는지 여부가 다투어졌는데, 위 기업어음의 신용등급은 원고의 지시 범위 내인 A2 등급이고, 수익자인 원고가 자본시장법상 전문투자자라는 이유만으로는 신탁업자인 피고가 부담하는 선관주의의무와 충실의무의 수준이 완화된다고 보기 어려우며, 특정금전신탁에서 수탁자가 부담하는 선관주의의무의 내용에 비추어 볼 때 이 사건 피고의 의무위반이 없다고 보아, 원고의 청구를 기각한 원심 판단이 결과적으로 정당하다고 하여 원고의 상고를 기각한 사례이다.

⑶ 위 판결은 자본시장법하에서 특정금전신탁이 체결된 경우, 고객에 대하여 신탁 업자가 계약 체결 이후 투자자의 재산을 관리․운용하는 단계에서 부담하는 선관주의의무의 내용을 선언하고, 그러한 선관주의의무의 정도는 고객이 전문투자자인지 일반투자자인지에 따라 달라지지 않는다는 법리를 명시하였다.

9. 자본시장법의 투자자 구분제도 [이하 대법원판례해설 제121호, 백숙종 P.249-286 참조]

가. 관련 규정

● 자본시장과 금융투자업에 관한 법률

제9조(그 밖의 용어의 정의)

⑤ 이 법에서 ‘전문투자자’란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각호의 어느 하나에 해당하는 자를 말한다. 다만 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다.

1. 국가

2. 한국은행

3. 대통령령으로 정하는 금융기관

4. 주권상장법인. 다만 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다.

5. 그 밖에 대통령령으로 정하는 자

⑥ 이 법에서 ‘일반투자자’란 전문투자자가 아닌 투자자를 말한다.

● 제46조(적합성 원칙 등)

① 금융투자업자는 투자자가 일반투자자인지 전문투자자인지의 여부를 확인하여야 한다.

② 금융투자업자는 일반투자자에게 투자권유를 하기 전에 면담․질문 등을 통하여 일반투자자의 투자목적․재산상황 및 투자경험 등의 정보를 파악하고, 일반투자자로부터 서명( 전자서명법 제2조 제2호에 따른 전자서명을 포함한다. 이하 같다), 기명날인, 녹취, 그 밖에 대통령령으로 정하는 방법으로 확인을 받아 이를 유지․관리하여야 하며, 확인받은 내용을 투자자에게 지체 없이 제공하여야 한다.

③ 금융투자업자는 일반투자자에게 투자권유를 하는 경우에는 일반투자자의 투자목

적․재산상황 및 투자경험 등에 비추어 그 일반투자자에게 적합하지 아니하다고 인정

되는 투자권유를 하여서는 아니 된다.

● 제46조의2(적정성의 원칙 등)

① 금융투자업자는 일반투자자에게 투자권유를 하지 아니하고 파생상품, 그 밖에 대통령령으로 정하는 금융투자상품(이하 ‘파생상품등’이라 한다)을 판매하려는 경우에는 면담․질문 등을 통하여 그 일반투자자의 투자목적․재산상황 및 투자경험 등의 정보를 파악하여야 한다.

② 금융투자업자는 일반투자자의 투자목적․재산상황 및 투자경험 등에 비추어 해당 파생상품등이 그 일반투자자에게 적정하지 아니하다고 판단되는 경우에는 대통령령으로 정하는 바에 따라 그 사실을 알리고, 일반투자자로부터 서명, 기명날인, 녹취, 그 밖에 대통령령으로 정하는 방법으로 확인을 받아야 한다.

● 제47조(설명의무)

① 금융투자업자는 일반투자자를 상대로 투자권유를 하는 경우에는 금융투자상품의 내용, 투자에 따르는 위험, 그 밖에 대통령령으로 정하는 사항을 일반투자자가 이해할 수 있도록 설명하여야 한다.

② 금융투자업자는 제1항에 따라 설명한 내용을 일반투자자가 이해하였음을 서명, 기명날인, 녹취, 그 밖의 대통령령으로 정하는 방법 중 하나 이상의 방법으로 확인을 받아야 한다.

③ 금융투자업자는 제1항에 따른 설명을 함에 있어서 투자자의 합리적인 투자판단 또는 해당 금융투자상품의 가치에 중대한 영향을 미칠 수 있는 사항(이하 ‘중요사항’이라 한다)을 거짓 또는 왜곡(불확실한 사항에 대하여 단정적 판단을 제공하거나 확실하다고 오인하게 할 소지가 있는 내용을 알리는 행위를 말한다)하여 설명하거나 중요사항을 누락하여서는 아니 된다.

● 제102조(선관의무 및 충실의무)

① 신탁업자는 수익자에 대하여 선량한 관리자의 주의로써 신탁재산을 운용하여야 한다.

② 신탁업자는 수익자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.

● 자본시장법 제79조(선관의무 및 충실의무)

① 집합투자업자는 투자자에 대하여 선량한 관리자의 주의로써 집합투자재산을 운용하여야 한다.

② 집합투자업자는 투자자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.

● 자본시장법 제96조(선관의무 및 충실의무)

① 투자자문업자는 투자자에 대하여 선량한 관리자의 주의로써 투자자문에 응하여야 하며, 투자일임업자는 투자자에 대하여 선량한 관리자의 주의로써 투자일임재산을 운용하여야 한다.

② 투자자문업자 및 투자일임업자는 투자자의 이익을 보호하기 위하여 해당 업무를 충실하게 수행하여야 한다.

● 자본시장법 제37조(신의성실의무 등)

① 금융투자업자는 신의성실의 원칙에 따라 공정하게 금융투자업을 영위하여야 한다.

② 금융투자업자는 금융투자업을 영위함에 있어서 정당한 사유 없이 투자자의 이익을 해하면서 자기가 이익을 얻거나 제3자가 이익을 얻도록 하여서는 아니 된다

나. 자본시장법의 체계